삼부건설공업 인수 자금 물색

자회사 IPO 추진, FI 참여 제안

-

은둔의 기업 삼표그룹이 자본시장을 자주 찾고 있다. 50여 년 동안 단 하나의 계열사도 상장하지 않았을 만큼 베일에 쌓여있던 삼표는 최근 계열사 기업공개(IPO)를 검토하는가 하면, 사모펀드(PEF) 운용사를 찾아 M&A 자금도 모으고 있다.

삼표그룹은 최근 삼부건설공업 인수전 참여를 위해 PEF 운용사를 비롯한 재무적투자자(FI) 물색에 나섰다. 삼부 건설공업은 고강도 콘크리트파일(PHC)을 생산하는 업체로 시장점유율 약 6%를 차지하는 삼부토건의 자회사다.

이 과정에서 삼표는 국내 A사모펀드 운용사에게 공동인수를 제안했으나 거절당했다. A운용사 관계자는“삼표가 전략적투자자(SI)로 참여하고 PEF가 FI로 참여하는 방식이었다”며“삼표가 비록 SI로 참여하더라도 일정수준 이상의 자금을 출자할 것으로 기대했지만 대부분의 인수자금을 FI에 의존하기로 한 탓에 제안을 받아들일 수 없었다”고 밝혔다.

삼표는 과거 동양시멘트 경영권 인수 이후 동양시멘트의 2대 주주 지분(19.09%)의 인수 시도 과정에서도 국내 PEF 몇 곳을 접촉 했다. 현재 동양시멘트 2대 주주는 동양인터내셔널로, 지난해 삼표가 동양시멘트를 인수한 이후 임시주주총회 소집과 사외이사 선임 등을 요구했다. 동양인터내셔널이 주권 행사에 적극 나서고 있다 보니 삼표는 2대 주주 지분 매입도 고려할 상황이 됐다.

이때 삼표는 국내 PEF에 같이 인수하는 방안을 제안했으나 거래구조가 마땅치 않다는 이유로 거절당했다. 거래 관계자는“공동인수라고 해도 삼표가 어떤 식으로 FI들의 수익을 받쳐줄 것인가가 중요한데 이런 내역이 합리적으로 마련 되지 않았다”며“그러면서도 감독당국에서 문제를 삼고 있는 풋백옵션을 넣는가 하면, 정작 옵션을 부담할 대상자는 뚜렷하지 않거나 자금여력이 확실치 않은 회사를 넣었다”고 설명했다.

이런 상황이 몇 차례 반복되자 투자시장에서는“현금이 많기로 유명한 삼표그룹이 왜 FI를 자주 찾는가”라는 궁금증이 거론 되고 있다.

일례로 삼부건설공업의 경우 최소매각 금액은 약 700억원 수준에 그친다. 이 정도 인수자금 동원이 어렵지는 않을 것인데도 불구, 재정적으로 부담스러워하는가가 관심이 됐다. 지난해 동양시멘트 경영권을 8000억원에 인수했을 때만 해도 시장에서는 ‘역시 현금 많은 삼표’라는 이야기가 나올 정도로 현금 동원력에 놀라는 눈치였다. 당시 삼표는 산업은행으로부터 2000억원의 인수금융, 산업은행PE로부터 1500억원의 출자를 받고 나머지는 대주주 및 계열사의 출자금, 보유현금 및 대출금으로 인수자금을 조달했다.

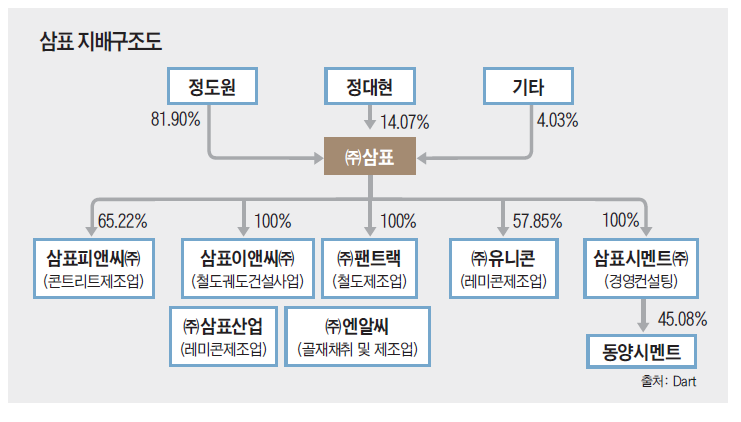

하지만 동양시멘트를 인수한지 1년이 된 현재, 삼표는 주력 자회사들의 IPO를 검토하고 있다. 삼표는 지난 7월 국내 증권사를 대상으로 삼표피앤씨㈜, 삼표이앤씨㈜, ㈜삼표산업 등의 IPO 방안을 마련할 것을 제안했다.

상장추진의 1차 목표는 재무구조 개선이다.

동양시멘트 인수 당시 주가는 약 6000~7000원. 삼표가 이를 1만4000원에 인수하면서‘고가인수’에 대한 논란은 꾸준히 제기돼 왔다. 현재 동양시멘트 주가는 약 3700원 수준이다. 삼표가 주식을 담보로 산업은행으로부터 2000억원의 자금을 빌렸을 당시 담보 가치 하락하면서 이것이 독(毒)으로 돌아오는 모양새다. 업계 한 관계자는“산업은행에서 2000억원을 빌릴 당시 동양시멘트 주가가 4000원 미만이면 발동되는 트리거(Trigger) 조항이 있는 것으로 알고 있다”고 말했다.

그래도 삼표의 재무적 상황은 ‘우려’ 수준은 아니라는 평가가 많다. 지난해 동양시멘트 인수 이후 삼표의 부채비율은 2014년 말 15.3%에서 증가했지만 그래도 지난해 89.7%로 100% 미만이다. 순차입금은 2014년 대비 3670억원 이상 늘었다. 동양시멘트의 거론된 상장시기는 내년 3분기로, 산업은행으로부터 5년 만기로 차입한 동양시멘트 인수금융을 상환해도 조기상환수수료를 내지 않아도 되는 시점이다.

다만 정부로부터 서울 시내 공장 이전에 대한 압박을 받고 있는 상황 또한 삼표가 자금마련에 나서고 있는 원인 중 하나로 꼽힌다. 자연스레 투자 업계에서는 “현금이 크게 부족하다거나 재무여력이 딱히 부족한 것은 아니지만 자본시장과의 교류가 적다 보니 이런 류의 거래를 구상하고 투자자와 접촉하는 데 있어 실력이나 경험은 크게 부족하다”는 평가가 주류를 이루고 있다.

삼표는 이 같은 사항들에 대해 "산업은행과의 주식담보대출 자금에 대해 트리거 조항은 없다"고 밝혀왔다. 또 삼부건설공업 등의 매각 참여와 관련해서도 “현재 삼부건설공업의 매각이 본격화하지 않은 상황에서 검토하고 있는 바 없다"며 "현재 호황인 레미콘 업황을 고려할 때 FI를 물색할 만큼 (재정적으로) 어려운 상황이 아니다"는 공식 입장을 밝혔다.

-

[인베스트조선 유료서비스 2016년 10월 16일 09:00 게재]

이미지 크게보기

이미지 크게보기