“1~2년 실적 추이 살펴봐야 하지만 매각 시점 일러”

새만금산단 수요 확충 및 전력가격, 여론 등도 변수

-

OCI그룹 발전사업자 OCI SE 매각을 위한 예비입찰이 오는 21일 진행된다. 발전소가 가동된 지 겨우 반 년이 지난 시점에서 매물로 내놓은 터라 인수후보들이 수익성을 가늠해보기 어려울 것이란 지적이 나온다. 향후 수요 전망과 정부 정책 변화 가능성 등 발전사업에 따라붙는 변수도 많다.

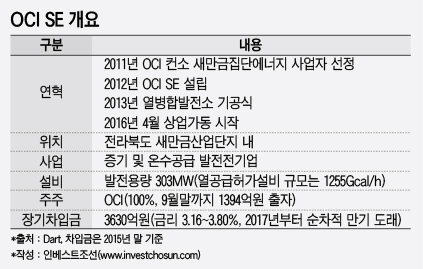

OCI SE는 OCI의 100% 자회사로 2012년 새만금산업단지 내 전기와 열을 공급하기 위해 설립된 집단에너지 사업자다. M&A 업계에선 OCI가 주력인 태양광 사업 집중 및 재무구조 개선을 위해 OCI SE 매각을 추진하는 것으로 보고 있다. 삼성증권이 매각주관사다.

OCI는 지난달까지 OCI SE에 1394억원을 지분출자 했고, 지난해 말 기준 장기차입금 규모는 3630억원이다. 이를 감안해 OCI SE 예상 거래 규모는 차입금을 감안, 5000억원 수준으로 거론된다.

-

OCI SE는 지난 4월부터 상업가동에 들어갔다. 2분기 중 매출 343억원 영업이익 20억원을 거뒀다. 수 개월에 걸쳐 설비 가동을 늘려가는 발전업의 특성을 감안하면 실적 확대 가능성은 있다. 새 설비로 효율성도 높고, 독점적인 사업 지위를 가진다는 점이 강점이다. OCI는 상업가동을 통해 매각 가능성이 크다고 판단한 것으로 알려졌다.

자체적인 원리금 상환이 가능한 수준의 이익을 낼 수 있을지는 아직 가늠하기 어렵다.

OCI SE는 내년부터 2020년까지 987억원, 그 이후 2642억원의 장기차입금 만기가 돌아온다. OCI SE 보유 자산은 산업은행 등 대주단에 담보로 잡혀 있다. 발전사 인수를 위해선 배당은 차치하더라도 발전사업 차입금은 영업을 통해 상환할 수 있다는 판단이 서야 한다.

발전사 M&A에 자주 참여했던 투자은행(IB) 업계 관계자는 “계절적 요인과도 연계되는 발전사의 실적을 감안하면 적어도 1~2년은 가동해봐야 사업 전망을 할 수 있을 것”이라며 “매각 시기가 이르다고 생각된다”고 말했다.

생산되는 전기는 한국전력이 매입해주고 있기 때문에 최소한의 이익은 보장된다. 그러나 사업의 다른 한 축인 열공급 수요는 아직 부족하다. 새만금개발청에 따르면 6월말까지 새만금산업단지 입주 계약을 마친 기업은 OCI와 OCI SE를 비롯해 일본 도레이, 벨기에 솔베이, 이씨에스 등 5곳에 그친다. 양해각서(MOU) 체결 기업은 63개사다. 언제 투자가 이뤄질지 예상하기 어렵다.

대륜발전-별내에너지와 같이 수요처가 거의 확실한 주택 대상 사업자의 수익 전망에도 의문을 가지는 경우가 있었다. 산업단지 대상 사업자는 먼저 자리를 잡은 후 수요자를 기다려야 하기 때문에 불확실성이 더 크다.

당장 OCI부터 새만금산업단지에 3조원 이상을 들여 폴리실리콘 공장을 확충하기로 했던 투자 계획을 올해 철회했다. 그에 앞서 7조6000억원을 투자해 그린에너지 종합산업단지를 구축하겠다던 삼성도 사실상 발을 뺀 상태다. LG그룹도 농민 반발에 밀려 스마트 바이오팜 사업이 무산됐다.

증권업계 관계자는 “열병합발전사업자의 실적은 어느 정도 수익성이 보장된 전기보다는 열공급에서 갈릴 가능성이 크다”며 “단기간에 OCI SE의 열 수요처가 큰 폭으로 늘어나기는 쉽지 않을 것”이라고 말했다.

내년엔 현재 70원대에 머물고 있는 전력판매가격(SMP, System Marginal Price)이 오를 것이란 예상이 있다. 그러나 원료 가격, 수급 현황 등 불확실한 요소가 많아 단기간에 크게 상승할 것으로 보는 의견은 많지 않다. 가격 상승 추이를 살펴 매각하는 편이 유리할 수 있다는 지적도 나온다.

OCI SE 발전소의 주원료는 석탄이다. 사업 초기 가격이 비싼 천연가스를 원료로 하는 방안이 거론됐으나, 연료비 부담과 사업성 저하를 우려한 OCI의 입장을 정부가 받아들였다. OCI SE는 최신 공해 절감 설비를 갖췄지만, 최근 석탄 화력에 대한 여론은 우호적이지 않다. 공해의 주범인 석탄 화력발전소를 줄여야 한다는 목소리가 높다. 허가를 받은 사업자들도 환경영향평가 등 사업을 진행하는데 차질을 빚고 있다. 이런 분위기가 향후 사업에 잠재적인 걸림돌이 될 수 있다.

이번 매각은 인수후보에 얼마만큼의 수익 확신성을 심어줄 수 있느냐에 따라 판가름 날 전망이다. 인수후보는 OCI가 OCI SE에 보증을 제공하고 있다는 점도 감안해야 한다. IB 업계 관계자는 “사업의 불확실성이 해소되지 않는다면 지분 가격이 출자금 수준으로 인정받기는 쉽지 않을 것”이라고 말했다.

-

[인베스트조선 유료서비스 2016년 10월 18일 14:58 게재]

이미지 크게보기

이미지 크게보기