-

"장외 파생상품 관련 영업용순자본비율(Net operating Capital Ratio·NCR) 규제는 언제 완화될까요?"

최근 한 증권사 리스크관리 업무 담당자가 "초대형 투자은행(IB) 기준을 맞춘 증권사들이 요즘 가장 큰 관심을 갖고 지켜보는 사안"이라며 넌지시 물어왔다. 이 관계자는 NCR 규제 완화가 초대형 IB의 '전제 조건'이나 다름 없다며 하루 빨리 제도가 정비됐으면 좋겠다고 했다.

NCR은 증권사의 건전성을 측정하는 지표다. 은행의 국제결제은행 기준 자기자본비율(BIS비율)과 비슷한 역할을 한다. NCR이 기준치 이하로 떨어진 증권사에는 장외 파생상품 매매 중단 등의 제재 조치가 가해진다.

-

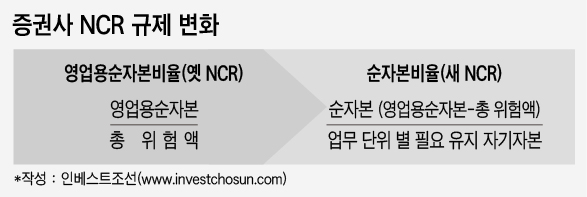

금융당국은 지난 2014년 계산식을 일부 변경('영업용순자본/총 위험액' → '영업용순자본-총 위험액/업무별 필요 유지 자기자본')한 순자본비율(새 NCR) 규제를 내놨다. 산식 분모가 절대값으로 고정되면서 대부분 증권사의 NCR이 상승했다. 규제를 일부 완화한 셈이다. 당국은 시정 조치를 내리는 기준도 150%에서 100%로 낮췄다.

그러나 장외 파생상품 매매에 한해서는 옛 NCR 규제를 그대로 남겨뒀다. 파생상품은 레버리지(Leverage)를 활용할 수 있어 투자원금을 초과하는 손실이 발생할 수 있다는 이유다.

증권업계는 "시장 트렌드가 바뀌었다"고 말한다. 최근에는 장외 파생상품을 주로 금리·통화 스왑(Swap) 거래 등 위험을 회피하는 수단으로 활용한다는 설명이다. 자기자본 투자(PI)를 통한 모험자본 공급을 늘리라는 당국 기조에 발맞춰 사업 영역을 다양화했고, 그 과정에서 발생하는 리스크를 관리하기 위해 나타나는 현상이다.

위험 회피를 위한 파생상품은 부실 우려가 크지 않다고 이야기한다. 기초자산과 파생상품이 대칭을 이루는 구조라 한 쪽에서 손실이 발생하면 반대편에서 이익이 생기므로 '정반합' 형태의 결과를 가져온다는 주장이다.

옛 NCR 규제는 자기자본 4조원 기준을 충족한 증권사에 새롭게 허용되는 업무인 어음 발행에도 걸림돌로 작용한다. 만기 1년을 초과하는 어음은 옛 NCR 산출식의 분자인 영업용순자본에서 전액 삭감된다. 당국에서는 "자금 조달에 용이할 것"이라며 '혜택'을 줬다고 표현하지만, 업계에서는 "혜택으로 느껴지지 않는다"는 볼멘소리가 나오는 까닭이다.

당국의 대형화 정책 기조에 맞춰 자본 규모를 키운 뒤 발생하는 자기자본이익률(ROE) 저하도 증권업계의 고민이다. 주가연계증권(ELS)과 상장지수펀드(ETF) 등 다양한 상품을 취급하며 수익성을 제고해야 하는데, NCR 유지에 신경 쓰느라 사업 확장이 녹록지 않다는 입장이다.

증권사들은 '골든 타임'이 얼마 남지 않았다고 입을 모은다. 올 상반기 안에 법안이 통과돼야 하반기부터 초대형 IB로서 영업을 본격화할 수 있다는 설명이다.

익명을 요구한 한 대형 증권사 관계자는 "현재 증권업계는 글로벌 IB와의 경쟁에, 재계는 불확실성 및 경기 불황이라는 난관에 부닥친 상황"이라면서 "위탁매매(Brokerage)에 치우친 현재 사업 구조를 변경해 증권사들이 IB화에 성공한다면 기업금융 시장에 모험자본 공급이 늘어 증권사와 일반 기업에 모두 도움이 되는 선순환 구조가 형성되지 않겠느냐"고 말했다.

현재 최운영 더불어민주당 의원이 대표 발의한 자본시장법(자본시장과 금융투자업에 관한 법률) 일부 개정 법률안이 국회 정무위원회에 계류돼 있다. 장외 파생상품 매매에도 새 NCR을 적용하는 내용이다. 위험성이 큰 장외 파생상품을 새 NCR로 규제해도 되느냐며 당국 간 보였던 이견은 합의점을 찾은 모양새다. 공은 국회로 넘어갔다.

-

[인베스트조선 유료서비스 2017년 02월 16일 17:13 게재]

입력 2017.02.21 07:00|수정 2017.02.22 10:07

[취재노트]

이미지 크게보기

이미지 크게보기