부채 40조 이상 는다는 보고서도

관련 정보 얻을 방법 현재로선 無

-

IFRS17기준서가 지난달 발표됐지만 업계 영향은 여전히 안개 속이다. 보험사들이 시뮬레이션을 돌려보고있으나 이를 공개하기 꺼려한다. 감독당국이 시행하는 부채적정성(LAT)평가가 그나마 영향을 가늠할 수 있는 자료다. 하지만 이마저도 현실과는 다소 동떨어져 있어 현실을 보여줄 수 있는 정보공개 필요성이 부각되고 있다.

국제회계기준위원회(IASB)는 지난달 IFRS17 기준서를 확정 발표했다. 이로써 보험부채를 기존 원가평가 대신 시가로 평가하는 새로운 회계기준안이 마련됐다.

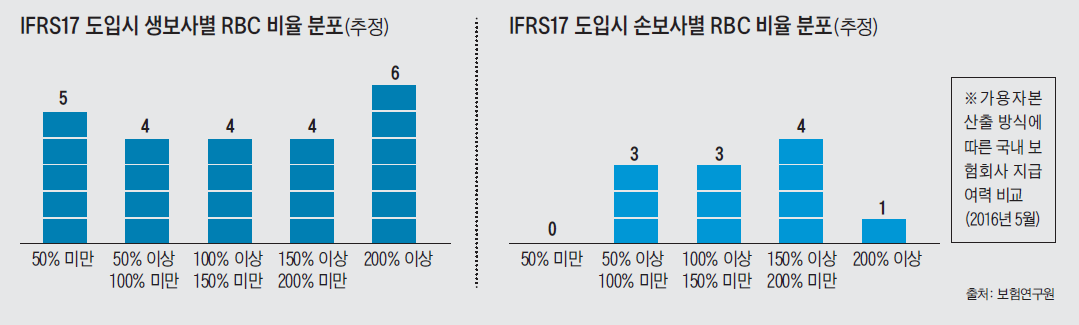

IFRS17 도입은 보험업계에선 그간 논란의 중심에 섰다. 새로운 회계기준의 도입으로 보험사들의 부채가 40조원 이상 늘어난다는 보고서가 나오기도 했다. 과거 확정형 고금리 상품을 많이 판 빅3 생보사(삼성-한화-교보)는 자본잠식 가능성까지 제기됐다.

이에 대해 보험사들은 지나친 확대해석을 경계해야 한다는 주장을 폈다. 일부에선 굳이 IFRS17을 도입할 필요가 있겠냐는 의견을 피력하기도 했다. 기준서가 확정된 지금 보험사들은 분주히 자본확충에 나서고 있지만, 아직까지도 얼마나 자본이 필요한지는 알려진 바 없다.

보험사들의 답변은 그저 “2021년이 되어봐야 알 수 있다”는 것뿐이다. 도입 시점의 금리수준에 따라 보험부채의 규모가 달라질 수 있다는 점이 이들이 정보 공개를 미루는 이유다.

감독당국은 부채적정성평가(LAT)를 통해 할인율에 따른 부채변화를 공개토록 했다. 하지만 부채적정성 평가에 적용하는 할인율이 시중금리가 아닌 운용수익률에 기반하다 보니 신뢰성이 떨어진다는 지적이 줄곧 제기됐다. 보험사들의 운용수익률은 4% 수준으로 2% 초반의 시중금리와 상당한 격차가 있다.

-

이러다 보니 보험연구원을 비롯해 연구기관들은 사실상 손을 놓고 있다. 업계 재편 가능성까지 거론되는 큰 이슈이지만 어디에서도 관련 자료를 구할 수 없기 때문이다. 괜히 추정치를 가지고 분석했다간 오히려 보험사들의 원성을 살 것을 우려하고 있다. 보험연구원에선 지난해 IFRS17 도입에 따른 보험부채 증가를 추정 발표했다가, 보고서를 삭제하는 일을 겪기도 했다.

감독당국도 답답하기는 마찬가지다. 보험사들이 관련 정보를 민감하게 생각하다 보니 마냥 공개하라고 요구할 수도 없다. 한때 금융감독원과 금융위원회가 ‘엇박자’를 낸다는 비판도 제기됐다. 금감원은 보험사를 압박하고, 금융위는 달래는 모양새가 연출됐기 때문이다.

결국 피해는 보험 계약자와 투자자들에게 돌아가고 있다. 상장 보험사의 경우 IFRS17 도입으로 자본잠식에 빠질 경우 상장폐지에 까지 이를 수 있는 사안이다. 그럼에도 현재까지 이들이 현재 상황을 파악할 수 있는 자료는 어디에서도 구해 볼 수 없다.

증권가와 연구기관에선 2021년 영향까지 예측하기는 힘들더라도 현재의 시중금리 상황을 반영한 부채규모 증가에 대해 투명하게 알릴 필요가 있다고 주장한다. 기준서까지 나온 마당에 더 이상 기준이 명확하지 않다는 것은 핑계에 불과하다는 것이 이들의 생각이다.

한 보험담당 연구원은 “기준서마저 확정된 마당에 2021년까지 지켜보자는 주장은 문제를 더욱 키울 수 있다”라며 “현재 상황을 반영한 업계 영향에 대해 꾸준히 공개해서 미리 준비해 나갈 필요가 있다”라고 말했다.

-

[인베스트조선 유료서비스 2017년 06월 20일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기