연초 전단채 카드까지 꺼내 들어

유동성 부족 현상 '여전'…구조적 문제로 고착

-

아시아나항공이 힘겨운 여름을 보내고 있다. 중국의 사드(고고도미사일방어체계) 여파가 가시지 않은 가운데 그동안 좀처럼 성공한 경험이 없었던 공모 채권 발행에 재도전한다. 아시아나항공을 향한 투자 심리는 회사채 시장 안팎으로 싸늘하기만 하다.

-

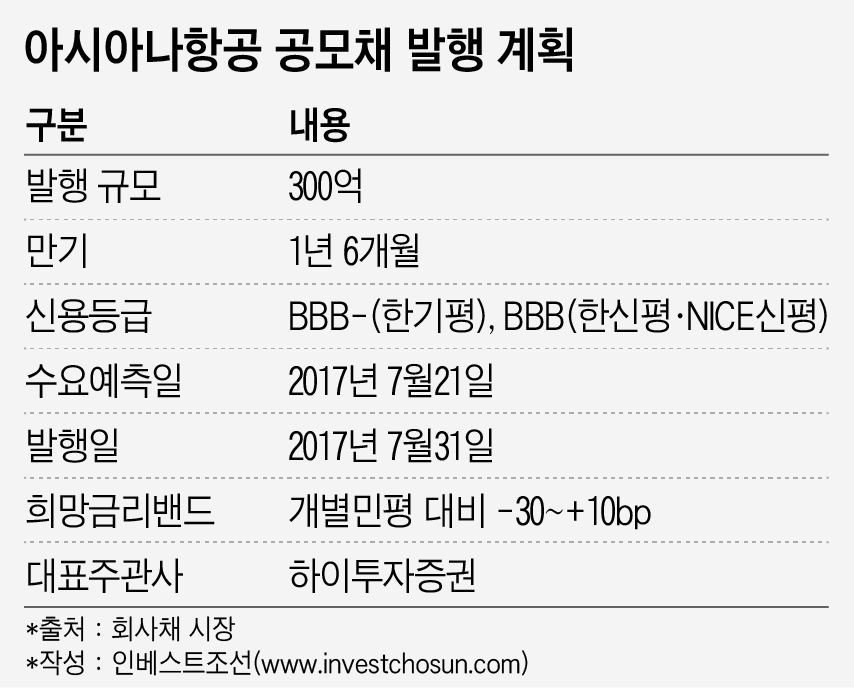

아시아나항공은 오는 31일 300억원어치의 공모채를 발행할 계획이다. 부족한 운영자금을 조달하기 위한 목적이다. 대부분의 투자 수요는 개인투자자들의 몫이 될 전망이다. 아시아나항공은 수요예측 결과에 따라 최대 6.5%에 달하는 금리를 지급하겠다고 밝혔다. 저금리 기조 속에서 개인투자자들을 유인하기엔 충분한 수준이다.

아시아나항공이 이렇게 높은 금리로 개인투자자들을 유인하는 건 그만큼 회사 재무 사정이 좋지 않다는 것을 의미한다. 기관투자가들의 수요를 확보하기가 어렵기 때문에 높은 금리를 주고서라도 개인투자자들을 통해 자금을 확보하고 있다.

기관투자가들은 아시아나항공 채권에 등을 돌린 지 오래다. 2016년말 아시아나항공의 채권 신용등급은 '국적 항공사'란 위상과는 거리가 먼 BBB- 수준까지 하락했다. 투기등급 직전에 해당하는 등급이다. 신용평가사들이 등급에 반영하는 상각전영업이익(EBITDA)과 EBITDA 대비 순차입금 지표만 놓고 보면, 이미 투기등급(BB) 수준으로 나빠진 실정이다.

아시아나항공은 6500억원의 연간 EBITDA 범위 내에서 4조원이 넘는 차입금을 갚아 나가고 있다. 현금성 자산은 올 3월말 별도 기준으로 790억원에 불과하다. 올해 벌써 6000억원이 넘는 자산유동화증권(ABS)을 발행하기도 했다.

신용등급 하락 직후 아시아나항공은 자산유동화 전자단기사채(ABSTB) 시장에까지 등장했다. 전단채는 기초자산을 담보로 전자 방식으로 발행된다. 유통 만기가 1년 미만으로 주로 기업의 단기 자금 조달 수단으로 활용된다.

한 회사채 시장 관계자는 "전단채 시장에서는 쉽게 볼 수 없는 아시아나항공이 단기 자금 조달에 급급했던 것으로 해석된다"고 밝혔다.

아시아나항공의 유동성 부족 현상을 구조적 문제로 보는 투자자들이 늘고 있다. 한 신용평가사 관계자는 "이제는 아시아나항공에 대해 특별히 언급할 내용이 없다"라며 "중장기적으로 큰 폭의 재무구조 개선은 어려울 것"이라고 말했다.

IFRS16 도입에도 대비해야 한다. 금융당국은 IFRS16이 도입되는 2019년 1월부터 손익계산서상 비용으로 반영되던 항공사의 운용리스를 재무제표상 자산과 부채로 처리하도록 기준을 바꿀 방침이다. 아시아나항공의 올 1분기 기준 운용리스는 1조9200억원 규모로 해당 리스가 전액 부채로 처리되면 별도 기준 부채비율은 1000%를 웃돌게 된다.

-

[인베스트조선 유료서비스 2017년 07월 20일 08:15 게재]