호반건설ㆍ재벌 등 후보 거론되지만

해외 수익성 낮고 주택 전망 부정적

매각 성패는 '경쟁 구도' 형성에 달려

-

KDB산업은행(산은)이 대우건설 매각의 닻을 올렸다. 시장의 관심이 큰 만큼 외부에서도 몇몇 인수 후보를 거론하고 있다.

하지만 이들이 실제 인수전에 뛰어들지는 미지수다. 주택 사업을 중심으로 짜여진 국내 건설업계 특성 상 다른 대형 건설사의 참여 유인도 높지 않다. 향후 높은 성장률을 이어가기 어렵다는 산업 전망까지 감안하면 이번에도 중국ㆍ중동 등 해외 후보를 기대해야 하는 상황이다.

산은은 21일 대우건설 매각 주관사 선정을 위한 제안서 접수를 마감했다. 국내와 해외 투자은행(IB) 각각 한 곳씩을 선정한다. 제안요청서(RFP)는 지난 7일 발송했다.

'대우건설이 누구 손에 들어가느냐'에 대한 시장의 관심은 크다. 도급 순위 4위(2016년 기준)인 주요 건설사인데다가 매출은 11조원에 이르는 인수ㆍ합병(M&A) 시장에서 보기 드문 대어(大魚)다. 지난해 말 대규모 부실 상각(big bath)을 단행해 경쟁력 약한 해외 사업장을 정리했고 올해 실적도 양호할 전망이다.

다만 실제 인수 매력도는 높지 않다는 게 시장의 중평이다. 덩치 대비 '먹을' 게 많지 않아서다.

-

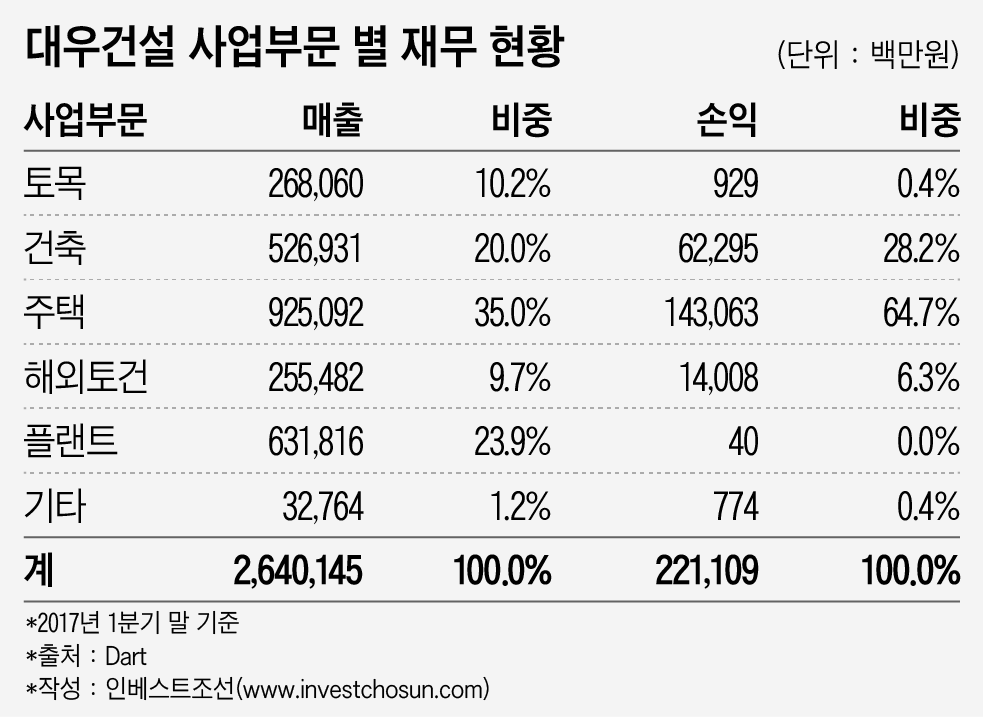

우선 높은 국내 주택 의존도가 단점으로 꼽힌다. 올 1분기 말 기준 주택부문의 영업이익은 1431억원으로 전체의 64.7%를 차지했다. 4672억원의 영업손실을 기록했던 2016년에도 주택만큼은 5513억원의 영업익을 내 효자 노릇을 했다.

현대건설ㆍGS건설 등 다른 대형 건설사도 대우건설과 마찬가지로 주택 의존도가 높다. 주택은 프로젝트 형태로 사업을 진행하는데다 수주 경쟁이 치열하다 보니 다른 회사를 인수해 덩치를 키운다고 해도 '규모의 경제' 효과를 내기 어렵다. 대형 건설사가 대우건설 인수에 나설 이유가 마땅치 않다.

호반건설ㆍ부영도 인수 후보로 거론되지만, 이들이 관심을 갖고 있다는 대우건설의 해외 사업은 실적이 부진하다. 절반 이상을 차지하던 중동 발(發) 발주량이 국제 유가 급락의 여파로 대폭 줄어들었기 때문이다. 해외 비중이 3분의 2 이상을 차지하는 플랜트부문은 지난 1분기 매출액 6318억원에 영업익 4000만원을 기록했다.

일각에서는 '오일 머니' 유입이나 건설 사업 매출액이 적은 재계 유력 그룹의 대우건설 인수를 점치지만, 이 역시 실현 가능성은 높지 않다.

한 증권사 건설 담당 연구원은 "중동계 자금이나 재벌 그룹은 내부 시장(captive market)을 제공할 수 있어 대우건설에는 긍정적이지만, 향후 국내 부동산 경기 위축 우려가 커 내년 이후에는 실적 전망이 부정적이고 기업 가치 평가(valuation)도 불리한 상황"이라고 전했다.

지난 5월 치러진 대우건설 지분 5.77% 블록딜(시간 외 대량 매매)이 흥행에 실패한 것도 이와 무관치 않다는 분석이다. 당시 매각가는 할인율 밴드(5.0~8.9%)의 최상단인 8.89% 수준에서 정해졌다. 한 IB업계 관계자는 "목표했던 물량을 모두 매각하기는 했지만, 시장 반응이 신통찮아 할인율이 예상보다 높은 수준에서 결정됐다"고 설명했다.

결국 기대하는 바는 과거 매각 때마다 직ㆍ간접적으로 관심을 표명했던 중국계 원매자의 재등장이다. 이들로서는 대우건설의 해외 수주 기록(track record)과 대외 인지도를 바랄 수 있다는 논리다. 특히 동남아시아와 아프리카 등지에서 선호도가 높은 '대우' 브랜드를 사용할 수 있다는 이점도 있다.

한 대우건설 출신 관계자는 "건설업계에서 '기회의 땅'이라고 불리는 아프리카 대륙에는 반중 정서가 다소 존재하는데 대우건설을 인수하면 큰 갈등 없이 시장을 공략할 수 있다"면서 "지난 매각 당시 대우건설에 관심을 보였던 중국계 인프라 펀드 운용사 역시 이 부분에서 매력을 느꼈던 것"이라고 말했다.

산은이 영업망이 강한 해외 IB를 매각 주관사로 따로 선임하는 것 역시 이런 요인 때문으로 풀이된다. 사업의 지속 가능성이나 고용 안정성 등에서 큰 결격 사유가 있지 않는 한 매각 대상 국가나 기업에 특별한 제한을 두지 않을 방침이다.

하지만 중국계 후보가 등장하더라도 산은이 원하는 가격을 흔쾌히 제시할지는 미지수다. 경쟁이 치열하지 않다는 점이 널리 알려져 있어 '인수자 주도' 거래로 이끌려 갈 가능성도 배제하기 어렵다. 결국 입찰 과정에서 충분한 '경쟁 구도'를 형성할 수 있느냐가 이번 매각의 성패(成敗)를 가를 전망이다.

이미지 크게보기

이미지 크게보기