"밸류에이션에 대한 시장 의구심 커져"

카카오게임즈 대표주관에 대한 우려의 목소리도

-

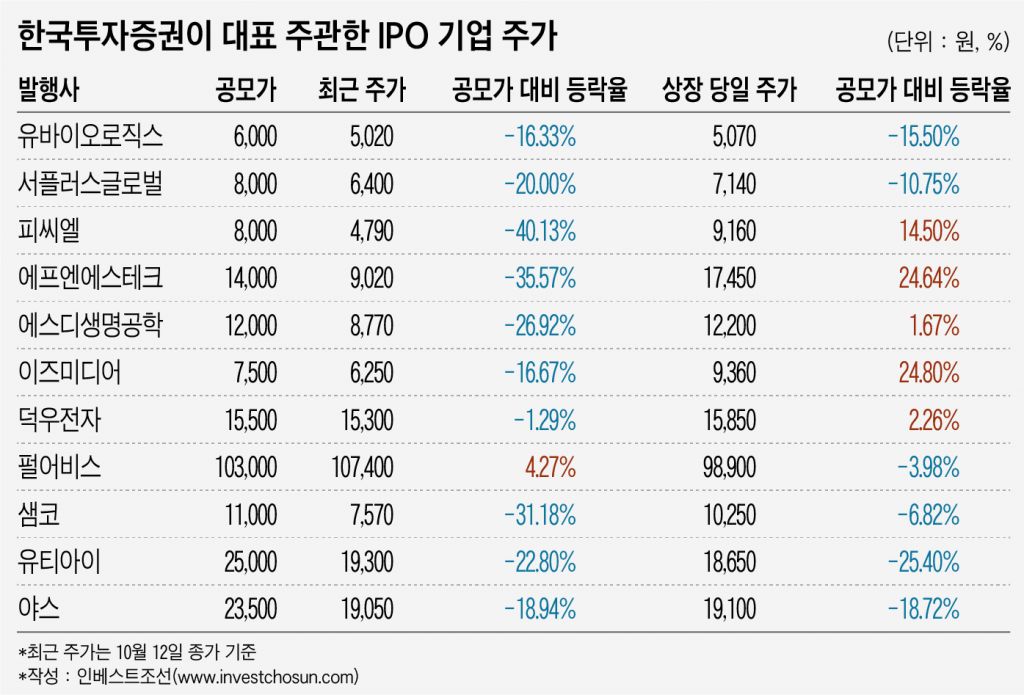

이르면 내년 기업공개(IPO)를 추진 중인 카카오게임즈의 공모가에 대한 우려가 벌써부터 나온다. 올해 상장시킨 기업 대다수의 주가가 공모가 대비 낮은 수준을 유지하고 있는 한국투자증권이 대표주관사로 선정된 까닭이다.

게다가 카카오게임즈의 경우 이렇다할 '주력 게임'이 없는 상황에서 인기 순위가 하락세인 '음양사'와 아직 정식 서비스를 시작하지 않은 '플레이어언노운스배틀그라운드'(이하 배틀그라운드)의 성과에 기대를 걸고 있어 기업가치에 대한 시장의 시각도 큰 폭으로 갈린다.

올해 한국투자증권이 기업공개(IPO)를 맡은 기업 11곳 중 10곳의 주가가 현재 공모가 이하 수준으로 떨어졌다. 특히 2월에 상장한 피씨엘의 경우 공모가는 8000원이지만, 13일 종가 기준 주가는 4790원으로, 40%가 빠졌다. 이러다 보니 한국투자증권이 주관을 맡은 기업들의 공모가가 시장의 기대치보다 높게 형성됐다는 비판이 커지고 있다.

한 IPO 업계 관계자는 "(한국투자증권이) 상장시킨 기업 5개를 샀는데 4개가 떨어져 곤란해진 기관도 있다"고 말했다.

특히 상장 당일 공모가보다 주가가 떨어진 기업도 절반이 넘었다. 상장 기업 11곳 중 6곳이 공모가 대비 하락세로 상장 첫날을 마무리했다. 넷마블에 이은 게임계 대어라고 불리던 펄어비스도 공모가는 10만3000원이었지만, 상장 당일 주가는 9만8900원에 그쳤다.

-

IPO 업계 관계자는 "주가가 어느 정도 낙폭 흐름을 갖는 건 자연스럽지만 상장 첫날부터 공모가 이하로 떨어지는 것은 기업 밸류에이션에 문제가 있다는 이야기"라고 말했다.

한국투자증권의 공모가 고평가 논란이 도마 위에 오르면 벌써부터 주관업무를 맡고 있는 카카오게임즈 IPO 벨류에이션에 대한 우려의 목소리가 나온다.

특히나 카카오게임즈는 시각에 따라 시장에서 판단하는 기업가치가 천차만별이다. 보수적인 투자자는 5000억원으로, 긍정적인 투자자는 최대 1조5000억원까지로도 내다본다. 카카오게임즈 출범 첫해인 지난해 카카오게임즈의 실적은 매출 1000억여원, 당기순이익 50억여원에 그쳤다.

글로벌 인기 게임 배틀그라운드에 대한 국내 서비스 권리를 확보하는 등 호재를 반영하면 낙관적인 밸류에이션이 가능하다. 하지만 최고 기대작 음양사가 눈에 띄는 실적을 내지 못하고 있다는 점을 반영하면 보다 보수적으로 가치를 매길 수밖에 없다.

넷마블, 펄어비스 등 상장 후 주가 부진 논란을 겪었던 게임 업종의 최근 분위기도 고려할 필요가 있다. 즉 투자자를 납득시키기 위해선 기업가치 평가에서 그만큼 주관사의 역량이 중요할 수밖에 없다는 설명이다.

한 증권사 IPO 관계자는 “한국투자증권의 벨류에이션에 대해 시장의 의구심이 커지고 있다”라며 “앞으로 있을 카카오게임즈 벨류에이션도 시장에서 어떻게 받아들이지 지켜봐야 알 거 같다”라고 말했다.

-

[인베스트조선 유료서비스 2017년 10월 13일 16:59 게재]

이미지 크게보기

이미지 크게보기