18일 예비입찰 마감

인수가 수백억에 그칠 수도

인수가 수백억에 그칠 수도

-

두산그룹이 두산엔진을 분할한 후 매각하는 방안을 추진하고 있다.

8일 투자은행(IB)업계에 따르면 두산그룹 측은 잠재 인수후보들에게 ▲인적분할 ▲물적분할 ▲사업양수도 형태의 거래 구조를 제안 중이다. 그룹은 이 중 두산엔진을 인적분할한 후 매각하는 방식을 가장 선호하는 것으로 알려졌다.

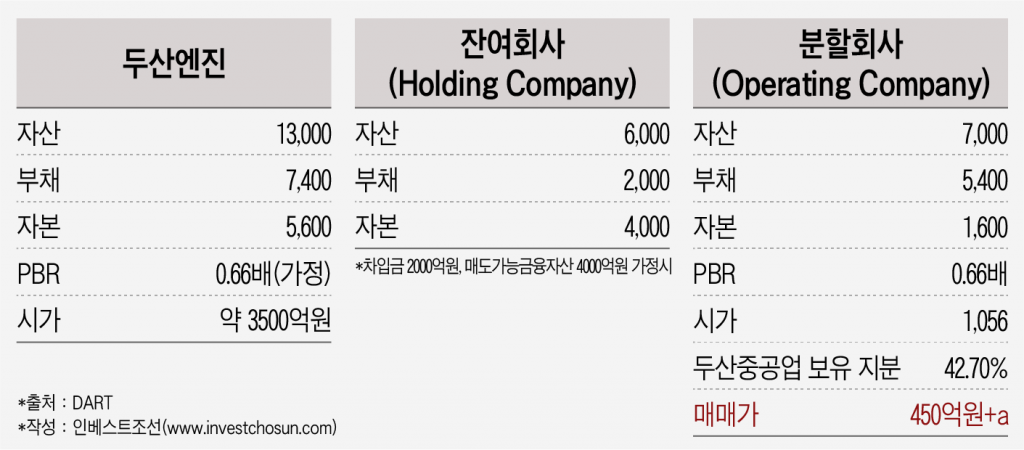

두산엔진 사업부문을 인적분할해 매각하되 두산엔진이 보유한 두산밥캣(10.6%), 두산건설 및 계열사 지분을 포함한 자산은 나머지 회사에 남기는 방식이 유력하다. 매각자 측은 인수후보들에 신설 사업회사를 인수하면서 기존 부채를 얼마나 부담할 수 있는지도 물은 것으로 전해진다.

두산그룹과 인수자간 협상 결과에 따라 가격도 유동적이다. 부채 이전이 많아질수록 매각 가격은 줄어들 수밖에 없다. 매각자 측은 인수자들이 1000억원 수준의 차입금을 가져가 주길 희망하는 분위기다.

두산그룹은 두산엔진 지분 40.7%을 보유하고 있으며, 이 지분의 시가는 약 1400억원이다. 두산엔진의 9월말 기준 총차입금은 약 3900억원이다.

-

재계 관계자는 "두산엔진이 사업을 확장하기 위해선 증자가 필요할 수 있지만 두산그룹의 재무사정상 쉽지 않다"며 "그간 물밑에서 매각을 검토해왔고 이번에 완전히 손을 떼려는 것으로 보인다"고 말했다.

두산측은 이달 18일까지 예비입찰을 진행한다. 매각 주관은 크레디트스위스(CS), 법률 자문은 김앤장, 회계 자문은 삼일PwC가 맡고 있다.

-

[인베스트조선 유료서비스 2017년 12월 08일 19:27 게재]

이미지 크게보기

이미지 크게보기