약점인 소재 확보에도 속도…수익성으로 이어질 진 미지수

곳간 두둑해진 각 계열사들, 대규모 투자 가시화

-

LG화학, 삼성SDI, SK이노베이션 국내 배터리 3사가 사업 확장을 두고 분기점에 섰다. 완성차 업체에 하나둘 공급처를 마련한 데다 고질적인 골칫거리였던 리튬‧코발트 등 일부 핵심 소재 확보 방안도 내비쳤다. 의도를 했든 안했든 계열사내 투자금도 두둑해지면서 이제 그룹 차원의 결단만 남았다는 평가가 나오고 있다.

◇공급처·원재료·중국…고비 일단락 된 국내 배터리 3사

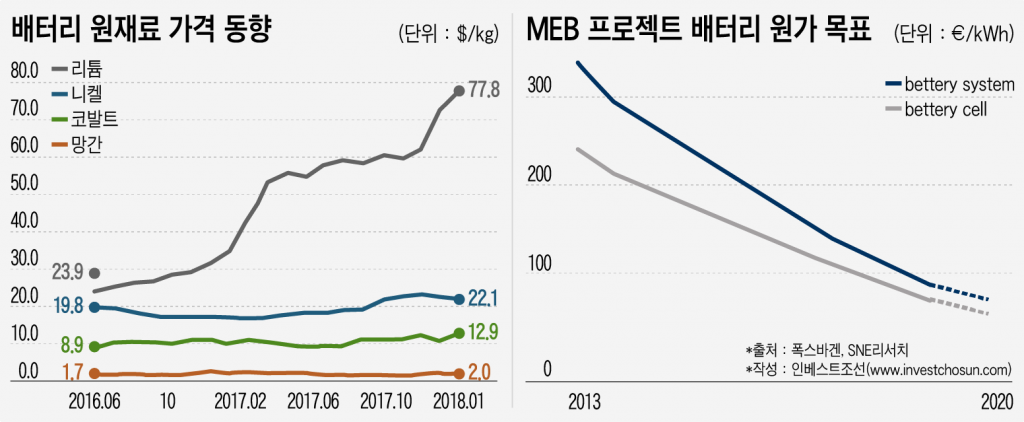

최근 배터리 업계에 가장 큰 화두는 폭스바겐의 전기차 플랫폼 MEB(Modular Electric Drive) 프로젝트다. 폭스바겐이 “생산하는 모든 차를 전기차로 전환하겠다”는 포부를 내세워 진행 중인 프로젝트로, 오는 2020년부터 향후 10년간 셀 기준 총 45조원, 모듈 기준 60조원 규모의 배터리가 투입될 것으로 전망된다. 업계에선 지난해까지 총 전기차 650만대 분량으로 계획됐던 프로젝트 규모가 올해 900만대까지 늘어난 것으로 파악하고 있다.

업계에선 폭스바겐이 지난해 유럽향(向) 1차 배터리 공급(TR-1)업체로 LG화학을 선정한 것으로 알려졌다. 올해 초 진행된 유럽향 2차 수주전(TR-2)에선 LG화학과 삼성SDI이 절반씩 공급을 맡은 것으로 전해진다. 전체 물량의 40%에 육박하는 중국내 물량 공급은 중국 배터리업체 CATL이 독점한 것으로 알려졌다. LG화학은 지난 3월 "폭스바겐의 공급업체 중 하나로 선정된 바 있으나, 아직 계약은 체결된 바 없다"고 공시했다.

이 같은 낭보가 곧 수익성으로 이어질지는 미지수다. 배터리업계에선 폭스바겐이 요구하는 배터리 공급가격이 배터리 팩 기준 1킬로와트시(kWh) 당 100유로(한화 약 13만원) 수준인 것으로 알려졌다. 지난 2015년 LG화학은 GM 볼트 납품 계약 당시 셀 1kWh당 약 145달러(15만원)에 납품했는데 당시 시장 가격의 절반 수준이었다. 최근 들어 코발트‧리튬 등 배터리 필수 소재 가격이 폭등하면서 지나친 저가 수주 우려도 꾸준히 나오고 있다.

-

배터리 업체들도 보완책 마련에 속도를 내고 있다. 우선 골칫거리였던 리튬과 코발트 등 필수 소재 확보에서 완전하진 않지만 조금씩 해결책을 찾아가는 모양새다.

삼성SDI는 포스코와 컨소시엄을 꾸려 칠레의 리튬프로젝트 최종사업자로 선정돼 현지에서 양극재 생산 공장을 꾸린다. LG화학도 세계 최대 코발트 정련업체인 중국 ‘화유코발트’와 조인트벤처(JV) 설립을 발표했다. 이외에도 그룹 내 상사 계열사인 삼성물산과 LG상사가 지속해 광구 투자에 나서고 있다. 상대적으로 배터리분야 후발주자인 SK이노베이션도 호주 배터리 원재료 생산업체와 코발트·니켈 등의 구매계약을 맺었다.

여전히 닫혀있는 중국 시장 공략도 다시 시도하고 있다. 올해 LG화학과 SK이노베이션이 중국내 추가 현지 법인을 세운 점이 대표적이다.

한 증권사 배터리 담당 연구원은 “중국이 국내 업체를 배터리 보조금 지급 대상에서 제외한 속내에는 한국 업체들이 R&D인력과 원천기술을 중국 업체와 공유해주길 원했는데 이에 미진했었다는 불만이 있었다”며 “중국은 정부가 나서서 원재료를 선점해놓았기 때문에 정련은 중국 업체가 하되, 기술력과 인력이 필요한 자회사를 LG화학과 같이 세우는 방향으로 유도했을 것”이라고 설명했다. SK이노베이션도 올해 4월 중국 내 ‘SK배터리차이나홀딩스’를 설립해 5000억원을 투자했다.

◇재원 마련도 순항…"그룹 신호만 기다린다"는 평가도

각 계열사 내 투자 재원 마련도 착착 진행 중이다. LG화학은 해외 외화 교환사채(EB)발행을 통해, 삼성SDI는 보유한 삼성물산 지분매각으로 각각 6000억원이 넘는 현금을 확보하게 됐다. SK이노베이션도 자회사 SK루브리컨츠 상장시 구주 매출로 1조원이 넘는 투자금을 확보한다.

한 배터리 업계 관계자는 "3사 모두 기술력도 쌓아왔고 약점인 소재 공급처도 보완한데다 거래선도 마련했다“며 ”이제 자체적으로 투자비까지 마련했으니 속도전을 앞두고 그룹의 신호를 기다리는 상황으로 보인다"고 설명했다.

-

다만 진입 속도를 두고 여전히 3사간 온도차를 지적하는 목소리도 나온다.

선두 업체인 LG화학은 이미 LG전자의 전기차부품(VC)사업본부와 연계한 그룹 차원의 지원을 내세운 상황이다. LG화학이 낮은 가격으로 배터리를 공급하더라도 LG전자가 전장 부품 등을 패키지로 공급해 그룹 차원에선 수익을 극대화하겠다는 전략을 짰다. 삼성SDI는 당분간 이익 창출이 불투명한 전기차 배터리 부분을 보완하기 위해 꾸준히 수익을 내고 있는 에너지저장장치(ESS) 분야 역량을 강화하는 방향을 고심 중이다.

후발 주자인 SK이노베이션을 두곤 전망이 엇갈리고 있다. 공격적으로 선발 업체에서 경력직을 모집해오는 등 업계를 흔들고 있지만, 아직까지 '선(先)수주 후(後)투자'라는 조심스런 입장을 내비치고 있다.

그룹내 관계자는 "최재원 수석부회장이 복귀 이후 배터리에만 신경쓴다는 얘기가 있을 정도로 관심이 큰 건 사실"이라며 "다만 아직 임기가 많이 남은 임원들은 과도한 경쟁으로 2020년 이후 적자가 쌓이면 본인들의 입지가 위험해지니까 조심스러워하는 분위기도 있다"고 귀띔했다.

-

[인베스트조선 유료서비스 2018년 04월 15일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기