효성, 효성캐피탈 외부 매각에 무게

현대중공업, 하이투자證·비주력사 매각 계속

-

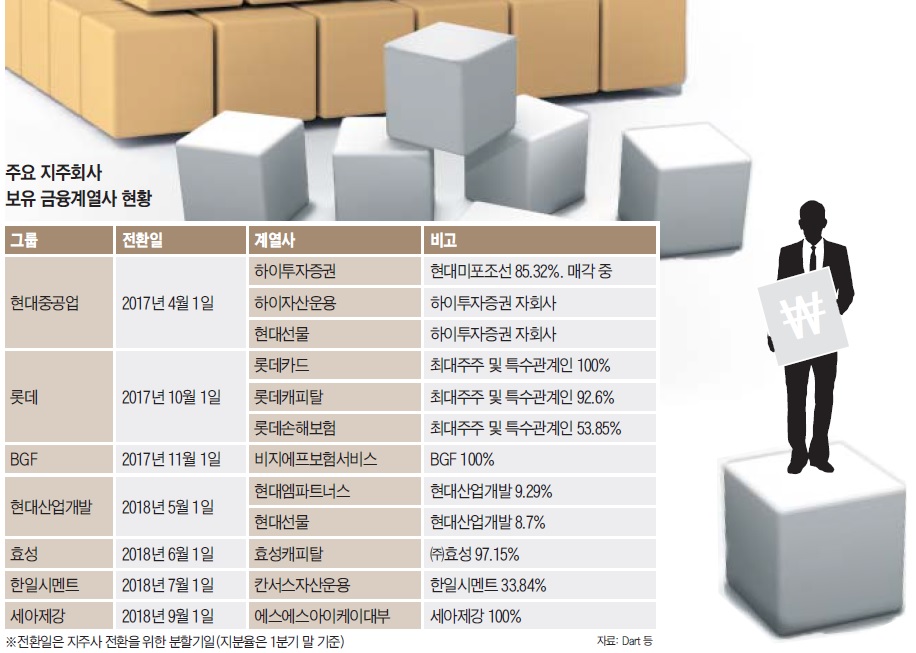

주요 기업들의 지주회사 전환이 일단락됨에 따라 파생거래도 줄을 이을 것으로 보인다. 주로 지주사의 금융회사 지배 금지 등 행위제한 요건을 충족하거나 비주력 사업을 정리하기 위한 후속조치다.

지난해부터 많은 기업들이 주요 계열사를 투자회사와 사업회사로 분할한 후 투자회사끼리 합병하는 방식으로 지주사 전환했다. 정부의 지배구조 개편 압박에선 벗어난 후 정리 작업을 진행하고 있다. 자문사들도 지주전환 움직임은 일단락됐다고 보고 후속 거래에 촉각을 기울이는 상황이다.

지주 내 금융사 정리가 대표적이다. 공정거래법은 금융지주회사 외 지주회사의 금융사 주식 보유를 금지한다. 기 보유 주식은 지주사 전환 2년 안에 처분해야 한다.

-

롯데그룹은 지난해 지주사 전환에 이어 올해 6개 계열사 분할합병도 진행했는데 롯데카드, 롯데손해보험, 롯데캐피탈 등의 처리 문제가 남아 있다. 이들 금융계열사는 패키지 매각 가능성이 꾸준히 거론돼 왔다. 반면 계열사 간 시너지 효과나 롯데케미칼 지주사 편입을 위한 주식교환 등을 감안하면 그룹 안에서 계속 보유할 것이란 전망도 있다.

M&A 업계 관계자는 “롯데그룹 금융계열사 매각 여부에 관심이 뜨겁지만 호텔롯데 등 지주 밖의 회사에 넘기는 방식을 택한다면 의외로 싱겁게 끝날 수 있다”고 말했다.

현대중공업그룹도 작년부터 금융계열사 정리 작업을 진행 중이다. DGB금융지주의 사정으로 하이투자증권 M&A가 지연됐지만 최근 가격을 조정하고 매매계약 유효기간도 9월까지 연장하는 등 매각 의지를 재확인 했다.

이달 지주사로 출범한 효성은 효성캐피탈을 자회사로 두고 있다. 시너지 효과가 크지 않고 갈수록 경쟁 강도도 심화하고 있어 그룹 내 유지보다는 외부 매각 가능성이 크다는 평가다.

이 외에 세아제강(에스에스아이케이대부), 한일시멘트(칸서스자산운용), 현대산업개발(현대선물, 현대엠파트너스), BGF(비지에프보험서비스) 등이 금융사 주식을 보유하고 있다.

지주사들은 금융회사 외에 비주력 사업이거나 잡음이 일만한 기업들의 매각을 적극 검토할 것으로 예상된다.

현대아반시스, 호텔현대, 해외 호텔 등을 매각해 온 현대중공업그룹은 최근에도 소형 계열사 매각을 진행하는 등 비주력 사업 정리 작업을 이어가고 있다. 횡령·배임 논란이 있는 갤럭시아일렉트로닉스 등 효성 오너 일가 개인회사들도 논란 해소를 위해 매각할 수 있다는 전망이 나온다.

지주사 전환이 아니더라도 대기업의 지배구조 개편 과정에서 파생 거래가 나올 가능성이 크다.

삼성그룹은 아직 마땅한 개편안을 내놓지 못하고 있다. 최근 삼성생명이 삼성전자 지분 일부를 블록딜로 팔긴 했지만 금융산업구조개선법 저촉을 피하기 위한 목적이 컸다. 앞으로도 정부의 압박이 계속되거나 보험업법이 개정되면 추가 매각이 이뤄질 가능성이 있다. M&A 업계에선 그룹 내 중요도가 낮아진 삼성증권과 삼성카드 매각 여부도 예의주시하는 분위기다.

현대자동차그룹은 정부가 힘을 실어준 지배구조 개편이 무산됐다. 향후 내놓을 개편안이 기존안처럼 지주사 전환과 무관하다면 보유하고 있는 금융사를 매각하지 않아도 된다. 지배구조가 개편 후 계열사 정리보다는 주력 강화를 위해 부품사 등을 인수할 것이란 전망이 나온다.

한화그룹도 아직 지주사 전환과 거리를 두고 있다. 다만 최근 일감몰아주기 논란을 해소하기 위해 한화S&C와 한화시스템을 합병하고 합병 법인 지분 일부를 재무적투자자에 팔기로 했다. 잔여 지분도 차후 정리할 계획이라고 밝혔다.

-

[인베스트조선 유료서비스 2018년 06월 18일 07:00 게재]

이미지 크게보기

이미지 크게보기