조선 등 대규모 부실이 주요 원인...마무리되며 영향 줄어

은행들 수익 다변화 노력에 대기업 고객 유치 박차

-

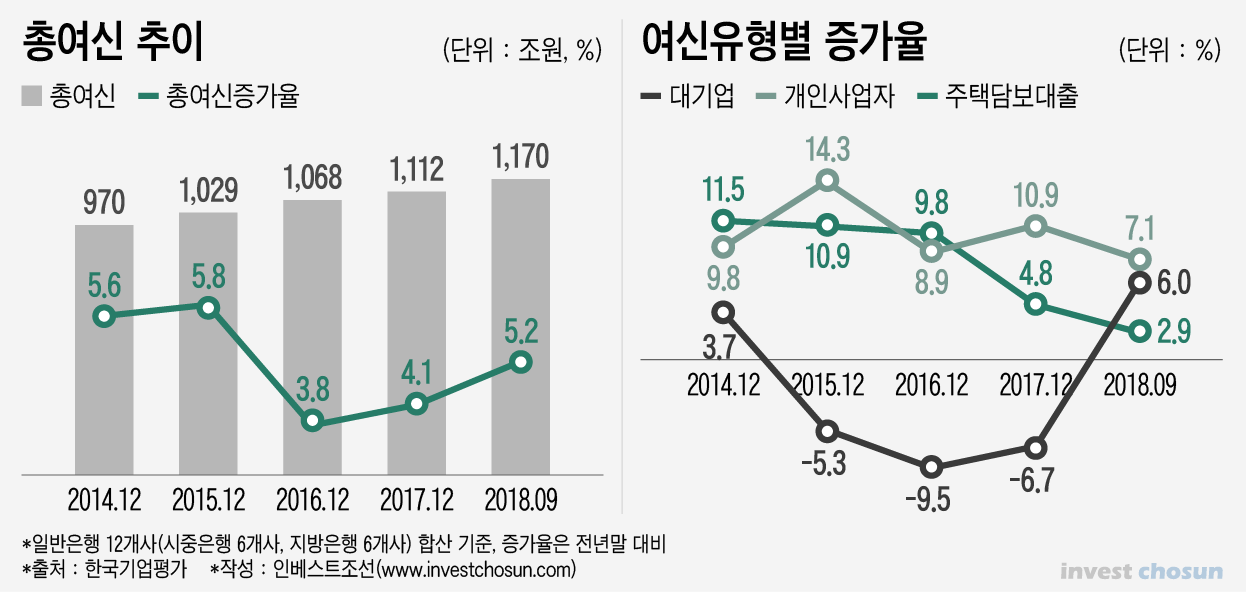

지난해 2014년 이후 계속 감소세이던 국내 은행의 대기업 여신이 증가세로 돌아선 것으로 나타났다. 지난 몇 년간 대규모 부실이 발생하며 은행의 대기업 여신은 줄어드는 추세였으나 조선업 구조조정 등이 마무리되면서 대기업 여신이 정상 궤도로 돌아오고 있다는 분석이다.

16일 금융투자업계에 따르면 지난해 9월 기준 국내 은행의 대기업 여신 증가율은 6.0%로 4년만에 증가세로 돌아섰다. 국내 은행의 대기업 여신 증가율은 2014년 12월 기준 3.7%에서 이후 2015년(-5.3%), 2016년(-9.5%), 2017년(-6.7%) 연속 감소세를 보였다.

지난 몇 년간 조선과 해운 업종 중심으로 대규모 부실이 발생했던 점이 대기업 대출 증가세가 주춤했던 가장 큰 요인이라는 분석이다. 해당 기간 은행들은 신규 대출을 줄이고 대출 만기를 단축하면서 대기업 여신 관리를 강화했다.

저금리 기조 하에 회사채 시장에서 대기업들이 저금리로 자금을 조달하면서 은행 대출에 크게 의존하지 않은 것도 영향을 끼쳤다. 대기업들이 은행에서 빌리지 않고 자금을 직접 조달하다 보니 은행의 대기업 대출 감소에도 속도가 붙었다.

지난해엔 은행의 대기업 대출 감소세가 멈췄다. 2013년 이후 처음으로 기업여신이 가계여신보다 높은 성장세를 기록했다. 지난해 기업여신의 증가율은 6.2%로 가계여신 증가율 4.1% 보다 높은 수치를 기록했다.

조선업 구조조정 등 대규모 기업 부실들이 정리되면서 영향이 줄고, 은행들도 수익 다변화 측면에서 노력하면서 기업 여신이 증가했을 것이란 분석이다.

한 은행 담당 애널리스트는 “은행의 ‘대기업’ 여신 집계에 연 매출 2000억원 이상의 중견 기업들도 속한다”며 “중견 기업의 자금 수요는 항상 많았음에도 불구하고 은행들이 해당 기업들 여신 리스크 관리를 강하게 해왔으나 2018년부터 선별적으로 이들 중견기업의 대출도 취급하기 시작한 영향도 있을 것”이라고 분석했다.

KB국민은행의 지난해 10월 기준 대기업 대출 잔액은 18조 5465억원으로 2017년 12월 16조 1453억원보다 2조4012억원 증가했다. KB국민은행의 2015년 대기업 대출 비중은 8.4%로 그 후 연속 감소해 6%대까지 내려갔다. 2017년 12월 6.9%였던 대기업 대출 비중은 2018년 9월 7.1%, 10월엔 7.3%로 증가했다.

대기업 여신의 성장세와 더불어 시중 은행들은 대기업 고객 유치에 힘쓰고 있다. 기업대출 비중이 비교적 높은 우리은행은 대기업 대출 비중을 2016년 18.7% , 2017년 3분기 16.9%로 줄여나갔다. 그러나 지난해부턴 수출입 외환거래 등 대기업 관련 다양한 업무를 지원하면서 대기업 고객 영업을 강화하는 전략으로 선회했다. 지난해 7월엔 대기업 고객에 특화된 서비스 제공을 위한 ‘기업영업지원팀’을 신설했다.

신용평가업계 관계자는 “정부의 가계대출 규제에 은행들이 주택담보대출 증가 방향으로 전략을 짜긴 힘들고, 높은 중소기업의 대출 연체율 등을 고려하면 ‘중기 대출 활성화’ 정책기조를 마냥 따르기도 쉽지 않다”며 “이런 상황에서 과거 대규모 기업 부실 영향이 줄면서 대기업 여신이 성장세로 돌아왔으며 올해도 큰 부실이 없는 한 성장세를 보일 것”으로 전망했다.

-

[인베스트조선 유료서비스 2019년 01월 16일 11:17 게재]

이미지 크게보기

이미지 크게보기