일회성 비용 따라 순위 금세 바뀌어

비은행 부문, 카드-증권 경쟁 주목

해외 성과가 중장기 운명 가를 듯

-

KB금융그룹과 신한금융그룹의 총 순이익 규모가 1년만에 다시 뒤집어졌다. 이를 두고 '리딩뱅크 탈환', '경쟁 심화'라는 말이 나온다. 다만 이런 단순 순이익 비교가 과연 의미있는가에 대한 물음표도 갈수록 커지고 있다.

회계 기준 변경에, 일회성 비용 산정 시점에 따라 손바닥 뒤집어지듯 바뀔 수 있는 '연간 순이익'과 이에 따른 '1등 경쟁'이 과연 리딩뱅크의 잣대가 될 수 있느냐는 것이다. 핵심은 결국 어느 부문에서 어떤 서비스로 경쟁력을 확보하느냐가 우선이라는 지적이다.

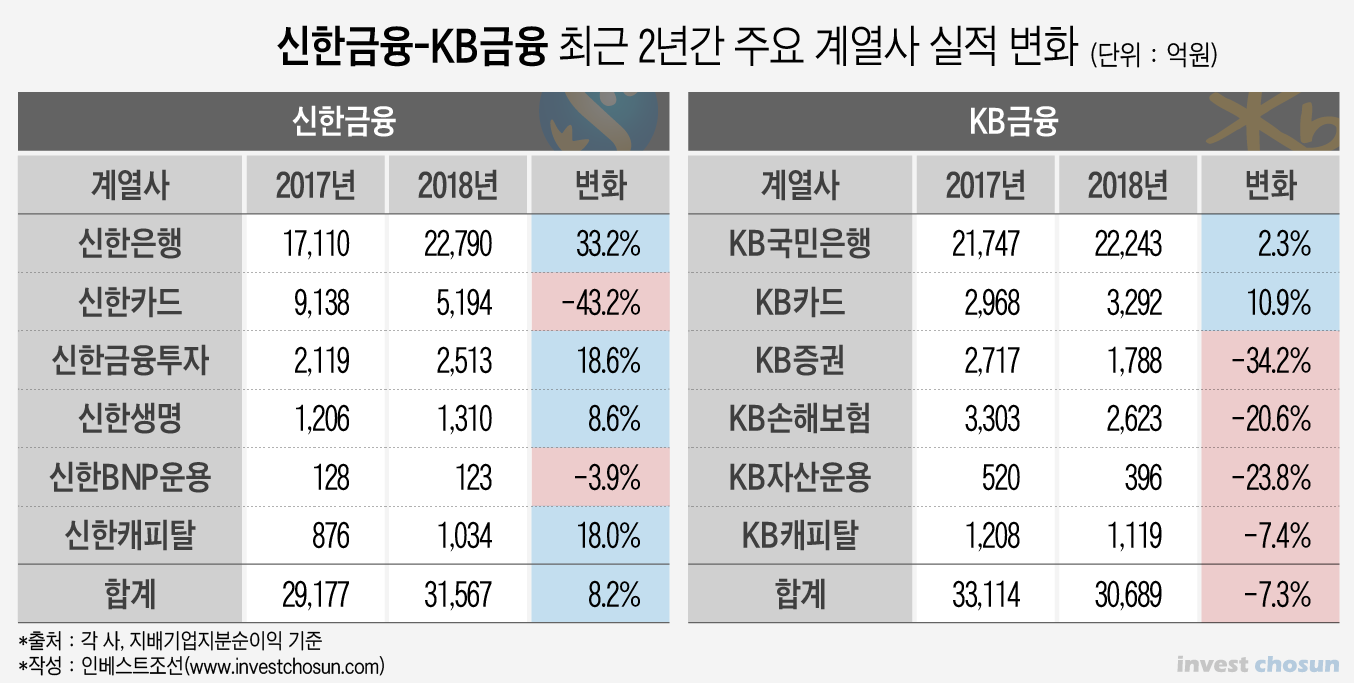

지난해 KB금융그룹은 3조689억원의 총 순이익을 기록했다. 그 이전해보다 7.3% 줄었다. 신한금융그룹은 8.2% 늘어난 3조1567억원의 순이익을 남겼다. 이익 규모로는 신한금융그룹이 다시 1위다. 시가총액도 20조원을 재차 넘어서며 KB금융그룹을 추월했다.

이것이 과연 의미있는 수치일까. KB금융그룹은 작년 말에 1회성 비용을 대거 반영했다. 희망퇴직 비용 2860억원, 특별보로금 1850억원을 지급했다. 충당금도 2017년 대비 22.9%나 더 쌓았다.

반면 신한금융그룹은 지난해 희망퇴직 비용으로 전년대비 1700억원 줄어든 1153억원을 지출했다. KB금융그룹에서 희망퇴직자가 많기도 했지만, 퇴직 시기와 보로금 지급의 회계 반영 시기를 조정했다면 1000억원 안팎의 순이익 격차는 충분히 메울 수 있었던 셈이다.

-

순이익을 믿을 수 없다면 무얼 봐야 할까. 계열사간 경쟁력과 두 금융그룹이 내세우고 있는 비전의 성과에 주목할 필요가 있다는 평가다.

은행은 우열을 가리기 어렵다. 부동산 대출 규제 등으로 원화대출금을 차별화해 늘리기는 어렵고, 순이자이익(NIM)이 예상보다 크게 개선되지 않으며 예대마진 수익을 드라마틱하게 늘리기도 어렵다. 결국 충당금 및 일회성 비용 싸움이 될 가능성이 크다.

남은건 비은행 부문이다. 특히 카드 부문의 경쟁이 주목받는다. 신한카드는 규제 등 여파와 2017년 일회성 순이익 등으로 인해 2018년 순이익이 크게 줄었다. 충당금적립전 영업이익이 2017년 대비 0.5% 성장하며 사실상 비용 감축으로 버티고 있는 상황이다.

반면 KB카드는 업황을 딛고 두 자릿 수 성장에 성공했다. 취급액이 늘어나며 신용카드 수수료이익이 4조5000억원을 돌파했다. 2017년 대비 23.9%나 성장한 수치다. 2017년만 해도 신한카드와 KB카드의 순이익 격차는 6000억원이 넘었지만, 이제는 1000억원대로 좁혀졌다.

KB카드의 실적 중 주목할만한 부분은 자동차할부금융 수익이다. 사업을 시작한 지 3년만에 취급액이 크게 불어났다. 2017년 연간으로는 7057억원, 지난해 3분기까지 6544억원이었고 연간 기준으로 8000억원에 가까울 것으로 추정된다. 여기서 나오는 수익만 연간 300억원이 훌쩍 넘는다. 카드업계 불황 가운데서도 '활로'를 찾은 셈이다.

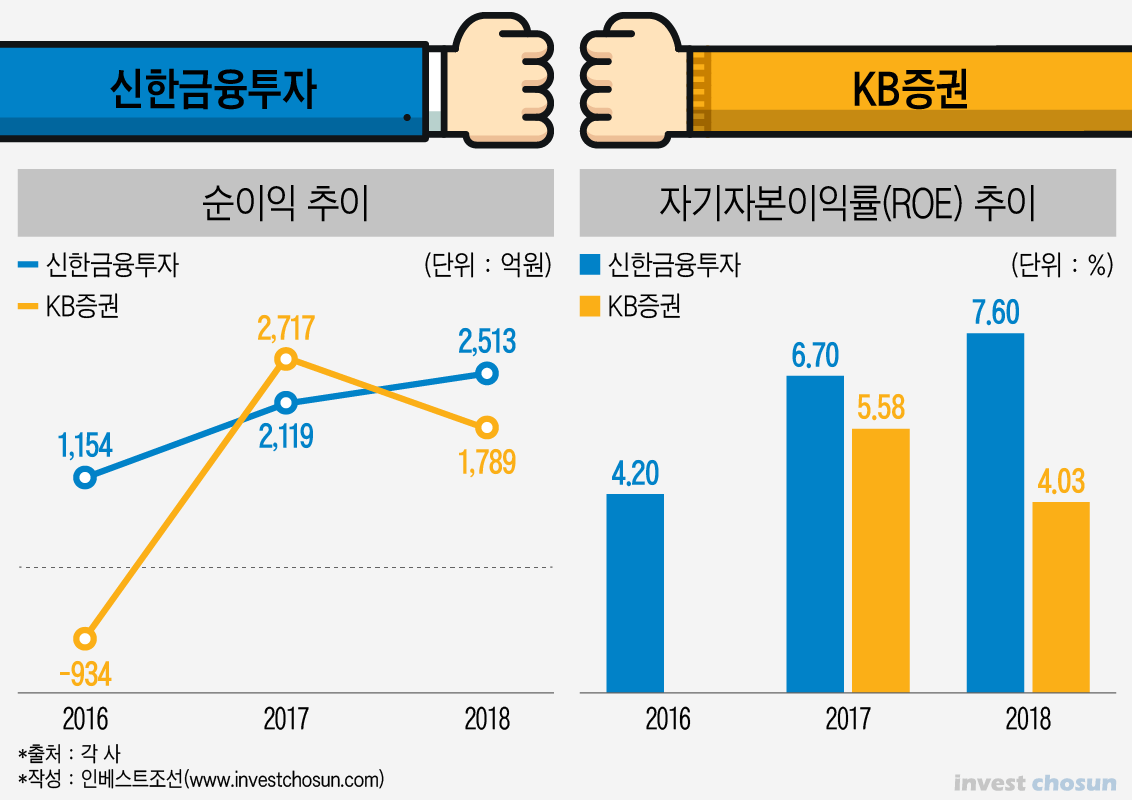

증권 부문의 경쟁도 첨예해지고 있다. 신한금융투자가 최근 3년간 큰 폭의 성장을 이뤄내긴 했지만, 지속가능할지는 미지수라는 분석이다. KB증권은 '더 이상 떨어질 곳이 없는 바닥이다'라는 인식이 많다.

KB증권은 지난해 전년 대비 무려 34%나 이익이 줄어들며 현대증권 통합 후 처음으로 신한금융투자에 추월당했다. 지난해 상반기 거래 호황으로 상당수 증권사가 역대 최대실적을 경신한 와중에 역주행했다.

대안 부족으로 선택한 각자 대표체제가 결국 역효과를 낸 것으로 풀이된다. 경영관리를 맡은 윤경은 전 대표는 조직을 효율화하지 못했다. 대표 교체 전인 지난해 3분기 말 기준 KB증권의 직원 수는 2832명(임원 제외)에 달했다. 비슷한 자본 규모의 삼성증권(2292명) 대비 500명이상 많았다. 직원 당 평균 급여는 삼성증권이 KB증권 대비 3%가량 많았지만, 1인당 생산성(별도기준 직원당 당기순이익)은 46%나 높았다.

여기에 자산운용부문의 이익이 급감한 것이 실적에 치명타였다. KB증권은 주식결합증권(ELS) 등 파생상품 자체헤지 관리에 실패하며 트레이딩 과정에서 대규모 손실을 봤다. 지난해 자산운용 부문 수익은 전년대비 80%가량 줄어들었다.

신한금융투자는 연말 인사로 인해 올해 실적이 미지수로 바뀌었다는 평가가 많다. 위탁매매를 제외하면 그룹 매트릭스 조직인 GIB로 시너지를 낸 투자금융(IB) 부문과 그룹 GMS와 연계된 자산운용 부문이 이익을 쌍끌이했는데, 두 조직의 수장이 모두 바뀌었기 때문이다.

특히 그룹 최고의 IB전문가로 꼽히던 이동환 GIB부문장이 물러나고 전략·기획통인 정운진 부사장이 GIB를 맡은 데 대해 우려가 많다. 정 부사장은 은행 영업과 지주 전략을 담당했지만 IB업무를 최전방에서 경험해보진 못했다. GMS부문은 재무통인 장동기 부사장이 맡았는데, 채권 등 금융상품 운용에서 국내 최고로 꼽히는 김병철 전 부문장의 빈자리를 채울 수 있을지 관심이다.

공교롭게도 두 금융그룹 모두 동남아시아를 기반으로 한 '아시아 리딩 금융그룹'을 중장기 비전으로 내세우고 있다. 신한금융은 지난해 글로벌 부문에서만 800억원이 넘는 순익을 냈다. 2017년 대비 37%나 늘어난 것이다. KB금융은 카자흐스탄 BCC은행 투자 실패의 악몽을 딛고 베트남을 중심으로 사세를 확장하고 있다.

아직 두 그룹 모두 글로벌 진출 상황은 초창기 수준에 가깝다. 신한금융의 지난해 실적에서 글로벌 부문의 비중은 14%였다. KB금융은 아직 그룹 이익 기여도가 미미하다.

한 금융권 관계자는 "국내보다 수 배는 큰 글로벌 시장에서 리딩 플레이어가 될 수 있느냐가 결국 중장기적으로 두 금융그룹의 운명을 가르지 않겠느냐"며 "두 그룹 모두 지난해 임원들이 동남아 금융시장 공부에 매진하는 등 내부적인 위기의식은 가지고 있다"고 말했다.

-

[인베스트조선 유료서비스 2019년 02월 18일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기