가격차이로 팽팽한 신경전

인수후보 "비싸다" vs KKR "급할 거 없다"

IPO 관계자들 시총 1조 중반도 가능

-

KCFT(LS엠트론 동박사업부)가 인수합병(M&A) 시장에서 주목 받고 있다. 2차전지 수요가 급격하게 늘면서 회사의 실적이 빠르게 좋아지고 있어서다. 가격이 변수다. 기업가치를 끌어올려 매각하려는 KKR과 가격만 맞으면 지금이라도 사겠다는 인수자간의 팽팽한 ‘줄다리기’가 이어지고 있다.

투자금융 업계에 따르면 복수의 후보가 KKR에 KCFT(KCF Technologies) 매각 의사를 타진하고 있다. 당초 유력한 인수후보로 SK그룹과 포스코가 거론됐지만, 포스코는 가격부담으로 인수를 포기했다. SK그룹은 SK㈜가 전체적인 컨트롤을 담당하고 있는 가운데 SKC가 인수하는 방안이 논의 중이다. 해외 사모펀드들도 관심을 보이는 것으로 전해진다.

KKR은 IPO와 매각 모두를 고민하고 있다. 올해에 이어 내년 증설 계획 이행을 위한 자금조달 차원이다. 당초 지분 10% 정도를 프리세일 하기 위해 투자자와 접촉했다. 이 과정에서 일부 투자자들이 인수 의향을 드러내면서 매각까지도 염두에 두는 상황이 됐다.

다만 현재로선 실제로 매각까지 이뤄질 지는 미지수다. 인수자들과 가격을 놓고 팽팽한 줄다리기가 진행되고 있기 때문이다. KCFT의 실적이 좋아지면서 기업가치는 빠르게 올라가고 있다.

KCFT는 KKR이 지난해 LS엠트론의 동박·박막 사업부를 인수해 설립한 기업이다. 동박은 구리로 만든 얇은 금속제품으로 전기차와 모바일정보기술 기기용 리튬 2차전지에서 음극집전체로 쓰이는 핵심 소재다. 박막소재는 폴리이미드 필름위에 구리층을 형성시킨 제품으로 TV, 모니터, 노트북 등의 고해상도 신호 및 영상을 연결하는 소재다.

KCFT 사업에서 동박사업이 박막사업의 3배 수준이다. 매출과 수익의 대부분이 동박에서 나오기 때문에 기업가치 산출 시에는 동박사업을 중심으로 평가한다. 최근 2차전지에 대한 수요가 급격하게 늘면서 동박제품은 없어서 못 팔 정도로 급격하게 수익이 좋아졌다. 이를 맞추기 위해 KKR은 증설작업에 나서 4공장이 올라가고 있으며 추가적으로 5·6공장까지 증설계획을 갖고 있다.

수요 증가는 실적으로 이어졌다. 2017년 KKR이 인수할 당시만 하더라도 상각전영업이익(EBITDA) 규모가 300억원이 채 안됐지만, 지난해 기준으로 800억원 수준에 이르렀다.

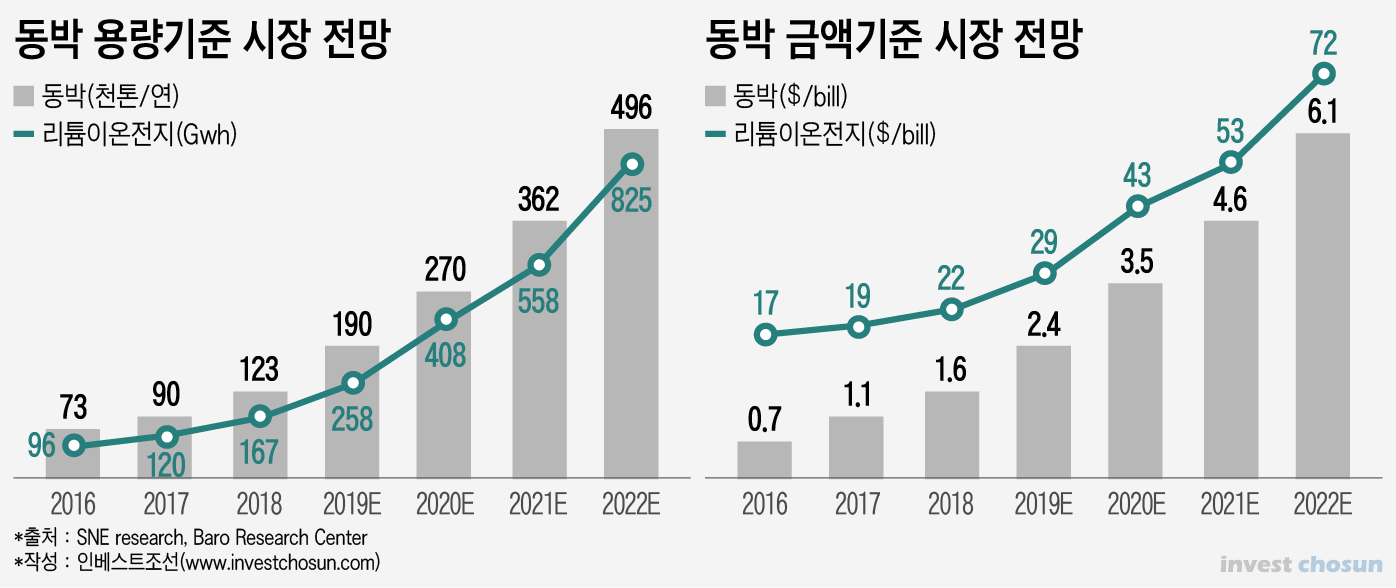

성장가능성도 높다. 글로벌 친환경 정책 강화에 따라 전기차용 2차전지 시장규모 확대가 예상된다. 전기차 시장 성장에 따라 2017년부터 2022년까지 약 5배의 동박 시장 성장이 있을 것이란 관측이다.

-

현재 거론되는 기업가치를 인수자가 받아들일 수 있느냐는 별개 문제다.

KKR 측에서는 프리IPO 시 비교기업인 일진머티리얼즈의 EBITDA 멀티플을 고려해 최소 1조원 이상의 기업가치를 요구하는 것으로 전해진다. 경영권 매각으로 이어질 경우에는 경영권 프리미엄까지 얹어주어야 한다. 딜이 성사된다면 KKR은 인수 1년 만에 인수가격의 4배 이상으로 되파는 셈이다.

인수자 측에선 가격에 대한 부담이 크다는 입장이다. 3000억원에 인수한 회사를 불과 1년 만에 1조2000억원에 인수하라는 건 납득하기 어렵다는 것이다. 동박사업을 영위하는 일진머티리얼즈 주식의 25% 정도만 주식시장에서 거래된다는 점에서 일진머티리얼즈를 비교대상으로 삼기 힘들다는 견해도 나온다.

동박에 치중된 사업구조도 인수부담으로 거론된다. 시장에선 2022년까진 공급부족을 예상하지만 중국업체들이 빠르게 시장에 진입을 하고 있어 향후 경쟁심화에 대해 우려한다.

KKR은 급할 게 없다는 입장인 것으로 전해진다. 인수한 지 1년 밖에 안돼 급하게 매각을 할 이유도 없고, 증설에 따른 성과가 내년 이후에는 본격적으로 나타날 것이기 때문이다.

IPO 이후에 매각에 나서도 늦지 않다는 생각이다. 수익성, 매출규모에서 일진머티리얼즈에 뒤쳐지지 않는데다 신주발행 후 들어오는 자금은 투자를 위해 활용할 계획이란 점에서 기관투자자들의 호응도가 클 것으로 보인다. 실제 주식시장에서 거래가 이뤄지는 주식 비중도 일진머티리얼즈와 유사하게 짤 계획이다. 상장주관사들은 일진머티리얼즈 수준의 기업가치를 인정받는 데에는 문제가 없다는 생각이다.

한 증권사 IPO 관계자는 “일진머티리얼즈의 시가총액(1조8000억원) 규모의 기업가치를 인정받을 수 있을 것으로 본다”라며 “KKR 입장에선 IPO를 통해 기업가치를 인정받고 매각에 나서는 방법을 고려할 수 있다”라고 말했다.

-

[인베스트조선 유료서비스 2019년 04월 14일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기