통신·석유화학·금융 국영기업이 주요 대상

SK-한화, 빈 그룹 등과 손잡고 지분투자 나설 듯

현지 대형로펌, 한국 변호사 채용하면서 민영화 준비

-

베트남 국영기업이 올해와 내년에 걸쳐 대규모 민영화에 나선다. 예정된 국영기업 기업공개만 20건에 이르며, 지분매각이 예상되는 국영기업만 30여곳이다. SKㆍ한화 등은 발빠르게 현지 기업들과 손을 잡으면서 베트남 국영기업 지분 인수에 참여할 기회를 노리고 있다.

베트남 주식시장에 상장된 업체 절반 이상이 정부 통제하에 있는 국영기업이다. 베트남 정부는 국영기업의 효율화 및 인프라 확충에 필요한 재원 마련을 위해 지속적으로 민영화에 나서고 있다. 2011년 1400여개에 이르렀던 국영기업을 2020년까지 150여개 수준으로 줄이는 것을 목표로 하고 있다.

◇통신·석유화학·금융 국영기업 민영화 줄이어

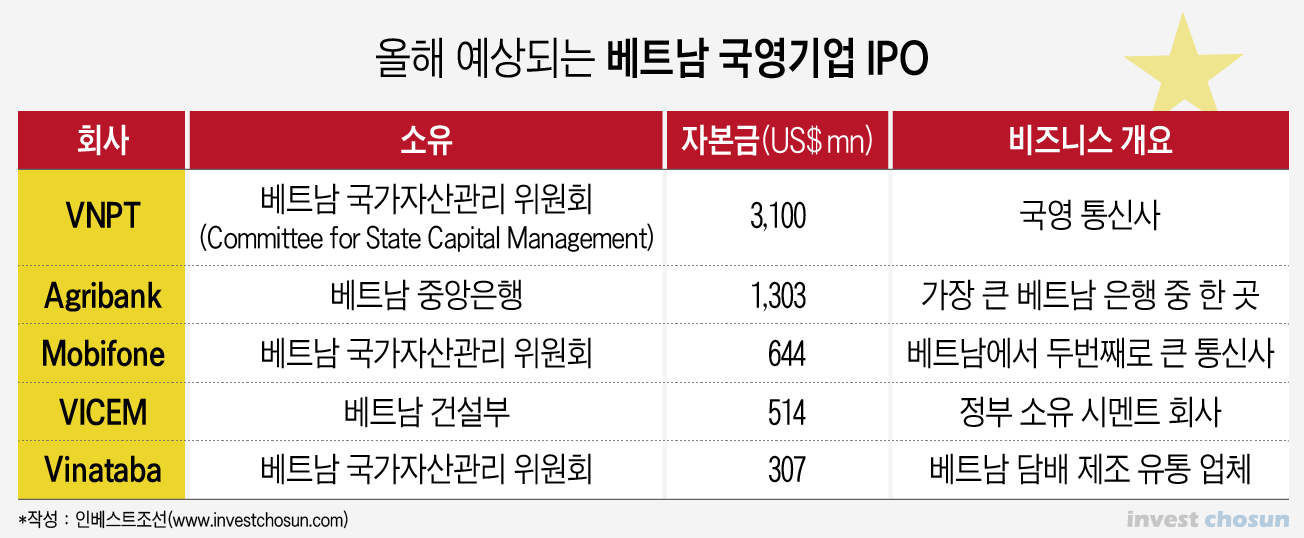

올해 예상되는 베트남 국영기업 IPO의 경우 규모가 수십조원이 넘어선다. 베트남 국영 통신회사인 VNPT(자본금 31억달러), 국영은행 Agribank(자본금 13억달러) 등 조단위 IPO가 예정되어 있다.

또 대규모 지분 매각으로는 정부소유 에너지 기업인 페트로베트남이 보유한 PV GAS(시총규모 79억달러) 지분 31% 매각을 비롯해 ACV(베트남공항공사, 시총 75억달러) 지분 20% 매각 등이 예정되어 있다.

-

브엉 딘 후에(Vuong Dinh Hue) 베트남 경제부총리가 국영기업 민영화에 채찍질을 하고 있다. 브엉 딘 후에 총리는 블룸버그와의 인터뷰에서 “베트남 (국영) 기업의 지배구조를 향상시켜줄 좋은 투자자가 필요하다”고 설명하기도 했다. 민영화 속도가 생각만큼 빠르지 않다고 보고 연초부터 민영화에 속도를 내라는 주문을 지속적으로 하고 있다.

최근 SK그룹과 한화그룹의 베트남 투자도 이와 무관치 않다는 시각이다. SK그룹은 빈그룹(Vin group) 지분 약 6.1%를 10억달러에 매입했다. 한화그룹은 한화자산운용을 통해 빈 그룹에 4억달러 규모의 지분투자를 단행했다. 이 모두 전략적 파트너십 차원이다.

이 두 그룹은 베트남 국영기업 민영화를 주목할 수 밖에 없다. 현재 민영화에 나서는 기업들 모두 이들의 주력사업과 맞닿아 있기 때문이다. SK그룹은 통신사와 석유화학을, 한화그룹은 금융 분야 민영화에 관심을 보이고 있다.

한 베트남 투자 전문가는 “국영기업 민영화에 발맞춰 지분 투자 등에 나서기 위함으로 풀이된다”라며 “이미 이 두 그룹은 과거 국내에서 통신, 석유화학 등 민영화에 참여하면서 사세를 확장한 경험이 있다”라고 말했다.

빈 그룹과의 전략적 제휴도 민영화에 참여하기 위한 사전 포석으로 풀이된다. 팜 넛 브엉(Pham Nhat Vuong) 빈그룹 회장은 베트남 최고 부호로 모스크바 유학생 출신이다. 베트남 유력 공산당 간부 자제들 상당수가 모스크바 유학생 출신으로 그들만의 ‘이너서클’을 형성하고 있다. 국영기업 민영화 과정에서 팜 넛 브엉 회장이 상당한 영향력을 행사할 것으로 보인다.

이미 일본기업 등은 발빠르게 베트남 국영기업 민영화에 발을 담그고 있다. 2011년 일본의 미주호 은행은 비엣콤 은행 (Vietcom bank) 지분 15%를 인수했다. 당시 베트남에서 가장 큰 규모의 딜 이었다. 이후 미쓰비시UFJ 은행은 비에틴은행(Vietinbank) 지분 20%를 취득했다. 일본 항공사 ANA홀딩스는 베트남 항공의 전략적 지분을 2016년 취득하기도 했다.

◇제도 및 벨류에이션 면밀한 검토 필요…IB·로펌·회계법인 먹거리 부상

베트남 국영기업 민영화는 글로벌 투자은행에게도 주요 먹거리다. 크레디트스위스는 바오비엣(Bao Viet) 보험과 비엣콤은행(Vietcombank) 민영화를 모건스탠리와 JP모건은 베트남투자개발은행(BIDV) 민영화를 담당했다. 이들은 민영화 과정에서 정부 승인을 받기 위한 다양한 업무를 수행한다. SK그룹의 빈 그룹 투자에는 크레디트스위스가 관여했다.

한국기업들의 투자가 늘자 로펌들도 발빠르게 움직이고 있다. 베트남 현지 로펌으로는 베트남의 김앤장이라 불리는 YKVN이 독보적이다. 주요 민영화 딜의 법률자문을 도맡아 했다. 최근에는 한국변호사를 채용하는 등 한국투자 유치와 관련된 법률 자문을 담당하고 있다. 국내에선 김앤장이 베트남 현지에 사무소를 열고 베트남 투자 유치 자문 업무에 나서고 있다.

회계법인들도 베트남에 공을 쏟고 있다. 삼정KPMG는 SK의 베트남 빈 그룹, 마산 그룹 지분 투자에 참여한 바 있으며, 다른 회계법인들도 관련 팀을 꾸리고 베트남 시장 공략을 위한 준비를 하고 있다.

그럼에도 현지 진출에는 국내 기업들이 고려해야 할 요소들이 다수 거론된다.

베트남 국영기업의 민영화를 통한 외국인 투자유치는 두 단계를 거쳐서 이뤄지게 된다. 첫 단계로 베트남 증시 상장이 이뤄져야 한다. 베트남 증시 상장을 통해서 국영기업의 가치를 평가받는 과정이 이뤄진다. 상장이 이뤄진 이후에나 외국인 투자자에 지분 매각을 진행할 수 있다. 여기서 외국인 투자자는 공모가 이하로 지분을 취득할 수 없다.

다만 정부 허가 하에 선 지분 매각 이후 후 IPO가 진행되기도 한다. 투자은행들은 현지 IPO 벨류에이션이 지나치게 높다는 판단에 가능하면 외국인 투자자들이 프리 IPO에 나서라고 조언한다.

또한 외국인 투자자들이 투자할 수 있는 지분의 한도가 정해져 있다. 상장 이후 외국인 투자자가 보유할 수 있는 총 지분은 49%로 제한된다. 다만 은행의 경우 15%로 제한되며, 예외적으로 총리가 승인하는 경우에 한해 은행의 지분을 20%까지 보유할 수 있다. 이러한 규정들도 산업별로 여러 예외규정을 두고 있기 때문에 면밀한 검토가 필요하다.

베트남 현지 로펌인 YKVN의 변호사는 “외국인 투자자들의 민영화 참여에 대한 규정들이 생겨나고는 있지만 여전히 불명확한 부분이 많다”라며 “여러 예외조항 들이 어떠한 상황에서 작동하는지 검증되지 않은 부분이 많은 점 등은 외국인 투자자들이 반드시 검토해야 할 부분이다”라고 말했다.

-

[인베스트조선 유료서비스 2019년 06월 14일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기