연매출 1.5조 규모 '알짜 계열사'지만

업황 부진·대규모 투자 자본 필요성 커지면서

스벅코리아 지분 활용 가능성 커졌다는 평가

-

‘20년 동거’를 이어온 스타벅스와 신세계그룹의 결별 가능성이 끊이지 않고 있다. 스타벅스코리아는 높은 성장세로 신세계그룹의 ‘알짜 계열사’가 됐고, 최대주주인 이마트는 매각 가능성을 일축했다. 하지만 이마트가 구조적인 실적 부진에 빠지면서 유동성 확충이 최대 과제가 됐고 이에 따른 계열사 지분 활용 가능성이 커졌다는 분석이다. 한국 시장에서 다양한 실험을 하고픈 미국 스타벅스 본사의 의중도 어느 정도 담겨있다는 평가다.

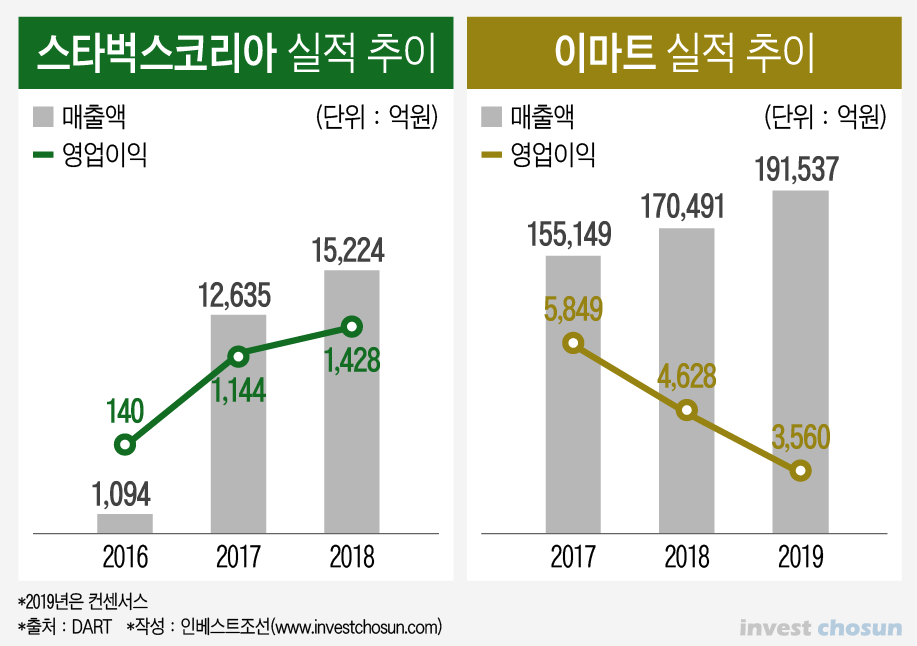

스타벅스코리아는 신세계 이마트와 미국법인 스타벅스커피인터내셔널이 각각 50%씩 지분을 소유하고 있는 합작법인(JV)이다. 2007년 1344억원이었던 스타벅스코리아 매출액은 꾸준히 증가하며 지난해 매출 1조5224억원, 영업이익 1428억원을 기록했다. 2010년 326개였던 매장수는 지난해 기준 1262개에 달한다.

계열사와의 시너지도 상당하다. 전국 스타벅스에 베이커리류 등을 납품하는 신세계푸드는 지난 1분기 스타벅스로부터 올린 매출이 전체 연결 매출의 10%를 넘기도 했다. 무차입 경영이 가능해지면서 배당금도 많아졌다. 지난해 이마트와 스타벅스인터내셔널은 스타벅스코리아로부터 각각 200억원씩 배당금을 챙겼다.

'효자' 역할을 하는 스타벅스코리아의 지분 매각 가능성 얘기가 나온 것은 지난해부터다. 시장에서는 ‘설마 이마트가 스타벅스코리아를 팔겠나’는 반응이 지배적이었고, 이마트도 그 가능성을 일축했다. 하지만 올초부터 본격적인 유통업 환경 변화에 실적 부진이 겹치면서 분위기가 서서히 바뀌었다는 분석이다.

-

그룹의 캐시카우였던 이마트는 이제 적자를 걱정하는 상황에 놓였다. 이마트는 1분기엔 전년 동기보다 51.6%나 감소한 영업이익 743억원을 기록했다. 증권가에선 2분기에는 이마트가 사상 첫 영업적자를 기록할 가능성이 크다고 우려하고 있다. 부정적인 실적 전망에 이마트의 국내외 신용도도 떨어지고 있다.

실적 부진의 원인은 유통 패러다임의 변화라는 분석이다. 온라인 쇼핑이 시장 점유율을 높여가면서 오프라인 할인마트는 부진을 이어가고 있다. 올해 1분기 주요 오프라인 판매액은 0.6% 증가한데 그친 반면 온라인 소매판매액은 13.9% 늘었다.

이마트는 급성장하는 온라인 신선식품 시장 본격 대응에 나섰다. 국내에서 가장 먼저 온라인 전용 물류센터 구축에 나섰다. 올해 출범한 SSG닷컴을 중심으로 온라인 사업 재편에 박차를 가하고 있다. 신선식품 배송에 최적화된 물류센터를 3년 내 5곳 이상으로 확대하겠다는 계획이다.

다만 온라인 신선식품 시장은 이미 각축전이 펼쳐지고 있다. 쿠팡 등 이커머스 기업들은 출혈적자를 감수하고 공격적인 영업을 하고 있다. 여기에 경쟁사인 롯데는 물론이고, CJ제일제당도 물류·식자재 계열사를 이용해 온라인 식품사업을 강화하겠다고 선언했다. 마켓컬리 등 신생 온라인 업체들도 성장세가 무섭다. 매출이 늘어도 그만큼 마케팅 비용을 지출해야 하는 상황이라 당분간 이익을 내기 어렵다는 분석이다.

이마트는 창고형 할인마트인 트레이더스를 확대해 수익성을 극대화하겠다는 전략도 내놓았다. 하지만 출점하려면 새 부지를 찾거나 기존 이마트 점포를 전환해야 한다. 결국 대규모 자금이 투입이 필요해 단기간에 수익성 개선이 이뤄지긴 힘들 것이란 분석이다.

이마트가 지분을 가지고 있는 종속회사들의 실적도 좋지 않다. 1분기 편의점 이마트24는 여전히 적자를 기록 중이다. 신세계조선호텔의 새 호텔인 레스케이프도 1분기 영업이익이 작년 동기에 비해 47억원 감소했다.

결국 이마트는 점점 더 ‘돈이 나갈일은 많지만, 들어올 일은 적은’ 상황이다. 지난해 온라인 강화를 위해 1조원이 넘는 투자금을 확보해 뒀지만 유통업 자체가 격변을 겪고 있는만큼 추가적인 자본 투자가 필요할 전망이다. 경쟁사인 롯데쇼핑은 부동산 유동화를 통해 유동성을 확충하고 있지만 부동산에 보수적인 신세계 그룹이 동참할 지는 지켜봐야 한다.

이런 상황에서 이마트가 스타벅스 지분을 활용할 가능성이 없지 않다는 관측이다. 업계에서는 이마트가 가진 스타벅스코리아의 지분가치는 1조원 이상이 될 것이라고 관측하고 있다.

지분 매각 가능성에 대해 이마트와 스타벅스코리아 측은 “미국 스타벅스와 체결된 계약은 스타벅스코리아라는 JV(조인트벤처)를 설립하기 위한 주주간 계약이라 계약기간이 따로 존재하지 않고, 이 때문에 계약 만료라는 건 사실실무근이다”라고 선을 긋고 있다. 상표권 계약 역시 JV 계약과 연동된다는 설명이다.

다만 스타벅스 본사의 스타벅스코리아 지분 인수 의지가 강하다면 가능한 시나리오라는 관측이다. 한국 커피전문점 시장은 지난해 기준 5조6322억원 규모로 미국, 중국에 이어 큰 시장이다. JV 특성상 언젠가 '결별' 가능성도 얼마든지 있다는 분석이다.

금융투자업계 관계자는 "최근 스타벅스가 비트코인 선물 거래소(Bakkt)와 파트너십 계약을 체결하는 등 본격적으로 모바일결제 앱에 블록체인 도입을 추진 중인데, 이는 국가별 호환·통합 등을 염두에 둔 사업이라 특히 규모가 큰 한국 시장에서 여러 이유로 해당 사업을 신세계측과 함께 하고 싶지는 않을 것"이라는 의견을 내놨다.

스타벅스 본사의 과거 전략도 비슷하다. 스타벅스는 2017년 중국내 합작법인 현지회사의 13억달러(1조 5314억원) 규모 지분을 이스트차이나로부터 사들였다. 2014년에는 일본 합작법인 지분을 9억1350만달러(1조761억원)에 매입했다. 중국(6조8901억원)과 일본(4조8432억원) 모두 지난해 기준 각각 2위, 4위의 시장점유율을 기록했다.

같은 맥락에서 올해 3월 이석구 사장이 퇴진도 ‘결별’ 가능성을 높였다는 관측이다. 이석구 사장은 12년 간 스타벅스코리아의 고속성장을 이끈 상징적 인물이다. 스타벅스코리아의 역대 CEO들이 모두 신세계그룹 출신이었던 점을 감안하면 미국 본사가 정리 수순으로 외부인사를 앉힌 것 아니냐는 평가다.

한 증권사 유통 담당 연구원은 “JV로 들어온 해외 업체들이 보통 지분을 다시 사가는 것을 고려하면 국내 커피 전문점 중 1위인 스타벅스가 언제까지 JV형태로 사업을 하려고 하진 않을 것”이라며 “물론 지분을 가진 이마트의 매각 의지가 문제겠지만 현재 그룹의 상황을 고려하면 득과 실을 따져볼 수밖에 없을 것”이라고 내다봤다.

-

[인베스트조선 유료서비스 2019년 07월 16일 10:04 게재]

이미지 크게보기

이미지 크게보기