1위 대만 TSMC는 美 M&A 검토가능성 열어둬…3위업체 타깃 거론

삼성은 M&A도, 미래먹거리도 '멈춤'…견제 시작한 TSMC

업계, 삼성 美 투자 확대해 '맞불' 가능성도 거론

-

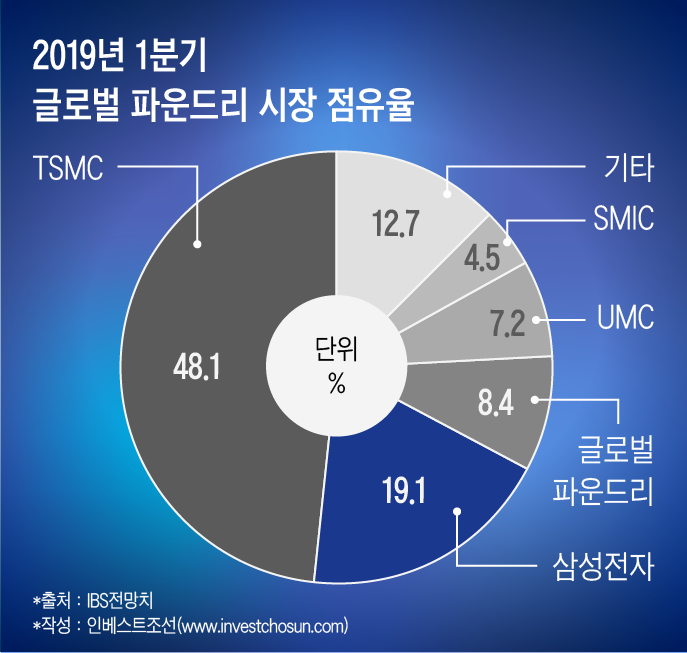

‘2030년 글로벌 1위’를 내걸고 비메모리 대규모 투자를 선언한 삼성전자가 시작부터 암초를 맞았다. 일본이 반도체 핵심 소재들의 수출 규제안을 전격적으로 발표하면서, 내년 초로 계획한 파운드리 양산 계획에 불확실성이 생겼다. 반면 정작 삼성전자가 ‘타도’를 선언한 비메모리 반도체(파운드리) 선두업체 TSMC는 미국 내 설비 M&A를 언급하는 등 격차 벌이기에 돌입한 모습이다.

마크 리우(Mark Liu) TSMC 최고경영자(CEO)는 현지시간 18일 열린 2분기 실적발표 컨퍼런스 콜에서 미국 내 생산 설비를 짓거나 인수하는 안을 검토하는지를 묻는 질문에 “새 설비를 짓는 것 보다는 인수하는 쪽이 낫다고 판단한다”고 답변했다. 다만 미국 진출에 대해선 “가능성은 열려 있지만 서두르지 않을 것”이라며 “비용 구조 등을 고려해 고객에 유리한 접근을 모색 중이다”라고 설명했다.

TSMC의 '미국 투자설'은 그간 반도체업계의 주요 화제였다. TSMC는 미국 트럼프 행정부가 정조준한 중국 화웨이를 주요 고객으로 두고 있다. 이로 인해 미‧중간 무역 분쟁의 주요 타깃으로 꼽혀왔다. TSMC가 미중 분쟁에도 화웨이와의 공급망을 유지하기로 발표하자, 현지 언론에선 미국 상무부가 TSMC에 대한 조사에 나섰다는 이야기가 나오기도 했다.

시장에선 TSMC가 미국내 대규모 투자를 통해 양국간 무역분쟁 위협에서 탈피를 시도할 것으로 전망해왔다. 미국 내 투자를 유도해온 트럼프 행정부의 이해관계와도 일치하는 데다, 회사의 파운드리 사업 내 영향력이 여전히 압도적인 탓에 미국 현지 수요를 바탕으로 신규 물량을 끌어모으기도 수월할 것으로 내다봤다.

일각에선 TSMC가 대규모 설비 M&A를 추진할 경우 글로벌 점유율 3위인 미국 '글로벌 파운드리'(Global Foundries)의 설비가 타깃이 될 것이란 전망도 나오고 있다. 글로벌 파운드리는 지난해 싱가포르 내 설비를 매각한 데 이어 올해에도 미국 내 일부 설비(Fab 10)를 매각했다. 미국내 남아있는 설비(Fab 8, 9)가 대상이 될 것이란 예상이다.

-

투자자들 사이에선 삼성전자의 공격적인 진입을 둔 TSMC의 견제 여부에도 관심이 모였다. TSMC가 컨퍼런스 콜 모두 발언을 통해 “우리는 고객사와 경쟁하지 않는다”(We do not compete with customers) 강조한 점을 두고도 여러 해석이 나온 이유다. 업계에선 TSMC가 완제품 생산과 위탁생산을 병행하는 종합반도체사(IDM; Integrated Device Manufacturer)인 삼성전자를 간접적으로 견제한 것으로 받아들이고 있다. "핸드폰(갤럭시)을 만드는 삼성에 아이폰의 핵심 칩 주문을 맡길 수 있냐"는 논리다. 1분기엔 삼성전자의 EUV(극자외선) 기술 대비 자사의 기술이 앞서있다며 자신감을 피력하기도 했다.

정작 추격에 속도를 내야 할 삼성전자는 진퇴양난에 빠진 모습이다. 업계 전망보다 더 빠르게 퀄컴ㆍ인텔ㆍAMD 등 글로벌 고객사 확보에 성공했지만 일본이 삼성전자의 EUV 설비에 투입되는 필수 소재(포토레지스트)의 수출 규제를 검토하며 불확실성을 맞이했다. 일각에선 TSMC가 위치한 대만도 일본의 화이트리스트에 속하지 않은 만큼 양 사가 동등한 조건에 선 것이란 설명도 나오지만, 한‧일갈등이 장기화 할 경우 민‧관 차원의 견제가 삼성전자를 겨냥할 것이란 우려도 나온다.

한 증권사 애널리스트는 “양사가 아직까지는 직접적인 경쟁사라기보단 TSMC에서 협상력을 확보하려는 고객사들이 일종의 대체 공급사로 삼성전자를 시험해보고 있는 상황”이라며 “여전히 주요 핵심 물량은 TSMC에 대부분 맡긴 상황이다보니 삼성전자가 공급에 문제가 생기면 언제든 다시 TSMC로 합류해도 아쉬울 게 없는 상황”이라고 설명했다.

-

시장에선 삼성전자가 그간 메모리반도체 호황으로 축적한 현금을 통해 비메모리분야의 대규모 M&A를 추진할 것으로 전망했지만 이마저도 쉽지 않은 상황에 놓였다. 비메모리 사업을 이끄는 강인엽 삼성전자 시스템LSI사업부장(사장)도 "시스템반도체업계에서 1위를 단독으로 달성하긴 쉽지 않다"며 "필요하다면 스타트업이든 대형업체든 인수를 모두 검토할 수 있다" 밝히기도 했다.

회사는 NXP 등 글로벌 회사의 인수를 놓고 글로벌 컨설팅사의 조력을 받는 등 초기단계 검토를 진행해왔지만 그룹 리스크에 결단을 내리기 어려운 상황으로 전해진다. 이에 지난 3월 "NXP 인수 검토를 진행한 사실이 없다"라고 국내와 외신에 회사 입장을 발표하기도 했다. 동시에 대법원 판결을 앞둔 이재용 부회장의 거취까지 엮이며 삼성전자의 움직임은 사실상 답보상태에 빠졌다. 실질적으로 M&A를 지휘하는 안중현 부사장 등 핵심 임원으로까지 수사망이 좁혀져오며 의사결단을 내리기 쉽지 않다는 평가다.

오히려 일각에선 삼성전자도 국내 투자에 앞서 미국 내 현지투자에 역량을 집중해 대응에 나설 것이란 전망이 하나둘 나오고 있다. 당장 일본의 견제에서 미국정부의 개입을 이끌어낼 수 있는 데다가 TSMC의 미국 진입시도도 견제하는 효과를 누릴 수 있다. 삼성전자는 현재 미국 텍사스주 오스틴에 파운드리 설비를 두고 약 1조7000억원 규모 투자를 집행하고 있다.

반도체 업계 관계자는 "삼성전자가 총 133조원 투자를 선언했지만 이 중 설비투자(CAPEX) 비용은 10년간 약 60조원 수준으로 매년 집행해온 계획과 크게 차이가 없고, TSMC·인텔 등 비메모리 선두업체들이 매년 12~13조원을 투입하는 점을 고려하면 격차를 좁히기 쉽지 않은 상황"이라며 "결국 해답은 대형 M&A 밖에 없는 상황인데 의사결정을 내릴 수 있는 상황으로는 보이지 않는다"라고 설명했다.

-

[인베스트조선 유료서비스 2019년 07월 22일 17:20 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기