제일제당·대한통운, '시장 기대치 충족' 우선 과제

CGV·푸드빌, FI 유치해 '부담' 덜고 실적 개선에 '올인'

-

시장 안팎에서 CJ그룹의 계열별 ‘실적 평가’가 더욱 엄격해질 것이란 관측이 제기된다. 주력 계열사를 선봉으로 확장 전략을 지휘하던 이재현 회장이 그룹의 ‘안정’을 우선 과제로 주문하면서 계열사들이 실적 올리기에 만전을 기하는 분위기다.

향후 2년간 CJ제일제당과 CJ대한통운은 인수합병(M&A) 성과를 실적으로 증명하는 작업이, CJ푸드빌과 CJ CGV는 저성과를 벗어나는 작업이 주요 과제가 될 전망이다. 또한 실적 개선을 위한 사업부 재편 작업도 병행될 것으로 예상돼 시장의 이목이 집중되고 있다.

투자은행(IB)업계에 따르면 이재현 회장이 확장 대신 ‘안정’을 선택한 이유는 그룹 안팎에서 나오는 부채에 대한 우려 탓이 크다. 수년간의 M&A로 그룹의 규모를 어느 정도 키운 만큼, 그에 걸맞는 실적을 시장에 보여주는 게 시기상 필요하다는 판단이 깔린 것으로 풀이된다.

-

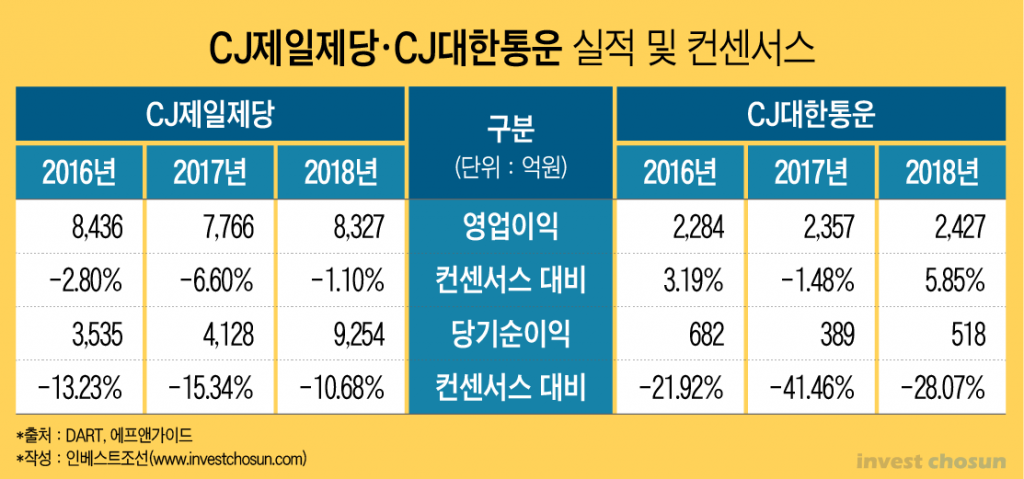

최근 몇 년간 CJ제일제당과 CJ대한통운의 영업이익과 당기순이익은 시장 컨센서스에 못 미친 상황이다. CJ대한통운은 그나마 지난해 연결 기준 영업이익이 컨센서스를 상회하긴 했지만, 순이익 개선세를 고려했을 때 증권업계에선 여전히 ‘기대보다 수익성 개선이 더디다’는 진단을 내놓고 있다.

CJ제일제당과 CJ대한통운이 지난 5월 검토 중인 딜(Deal)을 철회하겠다는 의사를 밝힌 것 역시 이재현 회장이 두 회사의 수익성 개선 기간을 고려해 내린 지시였다는 후문이다.

증권업계 관계자는 “CJ제일제당과 CJ대한통운은 판가 인상 등의 호재가 있어 실적이 상승할 여지가 있다”며 “하지만 M&A를 포함한 투자 대비 기대치에 못 미칠 수 있다는 시각도 공존하는 만큼, ‘시장의 눈높이’에 실적을 맞추는 작업이 2~3년간 필요할 것으로 그룹에서도 판단하는 눈치”라고 설명했다.

CJ그룹이 올 하반기에 주력 사업에선 벗어나 있지만 이재현 회장의 애정이 깃든 CJ CGV와 CJ푸드빌의 실적 개선 작업에 박차를 가할 것이란 관측에도 힘이 실린다. 다른 계열사와의 연계성 등을 고려한 사업 분리 및 정리 작업이 한창인 만큼, 공격적인 행보를 보일 것이란 분석이다.

IB업계에선 CJ그룹이 최근 특히 신경을 쓰고 있는 계열사로 CJ CGV를 지목했다. 그룹의 미래 먹거리인 ‘콘텐츠’와 연계성을 고려했을 때 쉽게 버릴 순 없지만, 한편으론 영화관 사업 자체가 매력적이진 않아 내부적으로도 고민이 많다는 설명이다.

-

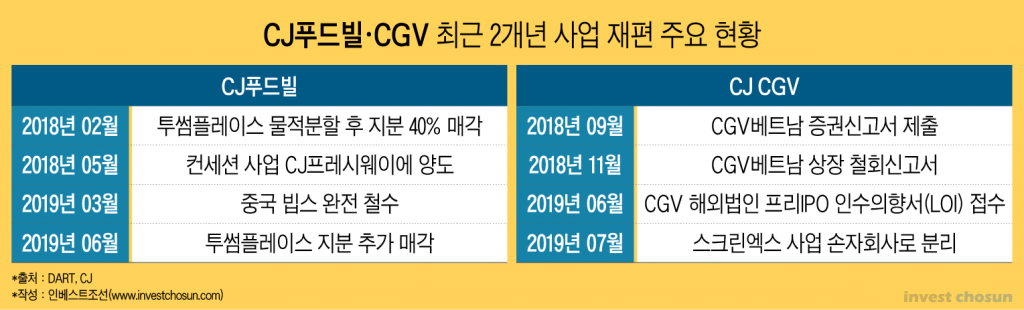

CJ CGV는 베트남 법인의 기업공개(IPO) 실패 후 노무라증권을 매각주관사로 선정하고 중국과 베트남, 인도네시아 등 해외 법인의 프리IPO(Pre-IPO)를 진행 중이다. 거래 구조는 CJ CGV가 지배하는 해외 법인을 묶어 특수목적법인(SPC)에 넘기고 이 SPC의 지분 일부를 매각하는 방식이다. CJ CGV 입장에서는 외부 자금을 유치해 비용 부담을 줄일 수도 있고, 혹시라도 사업을 정리하게 될 경우에도 용이한 선택이라는 게 업계 관계자들의 평가다.

국내 사업 역시 운영 효율화 및 사업 경쟁력 강화를 꾀하고 있는 상황이다. 최근 스크린X 사업 부문을 손자회사로 떼내는 작업도 진행하는 등 국내외 사업에서 여러 변화가 동시에 일어나고 있다.

투자업계 관계자는 “CJ CGV의 해외 사업 상황이 좋지 않아 재무안정성이 나빠지고 있는 상황이라 국내 사업을 살리기 위해서라도 슬림화 작업이 필요할 것”이라며 “중국 및 동남아 법인들의 실적이 상승세를 보이긴 하지만 기대치보다는 낮은 수준이라, 중장기적으론 투썸플레이스처럼 지분 대부분을 매각하는 쪽으로 가닥을 잡을 수도 있을 것”이라고 의견을 제시했다.

CJ푸드빌 역시 CJ CGV와 마찬가지로 해외 자본의 힘을 빌려 사업을 재편하고 실적 반등에 만전을 기하고 있다.

CJ푸드빌은 앞서 투썸플레이스를 매각해 재무구조를 개선하고 수익성이 낮은 매장은 대폭 정리해 효율성을 어느 정도 끌어올렸으나, 중국에서의 실적 악화에 대한 해결책은 뚜렷하지 않은 상황이었다.

최근 중국 호센캐피탈과 합작사를 만들어 ‘비용 부담’을 줄이면서, 그룹 차원의 실적 개선 압박 강도가 더 커질 것이라는 게 시장의 진단이다.

재계 관계자는 “관점에 따라 긍정적으로 보면 ‘인공호흡기’를 단 것이고, 부정적으로 보면 ‘타임리미트’가 생긴 셈”이라며 “그룹의 청사진과 시너지 정도를 고려해 남길 만한 것은 최소한으로 남기되, 프리IPO든 합작사든 어떤 방식으로라도 재무적투자자(FI)를 유치해 부담을 줄이는 쪽으로 비주력 사업을 정리할 것”이라고 설명했다.

-

[인베스트조선 유료서비스 2019년 07월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기