獨 10년물 연계 DLS 예상 손실률 95%

금감원, 내부통제시스템·민원 현장조사 예정

-

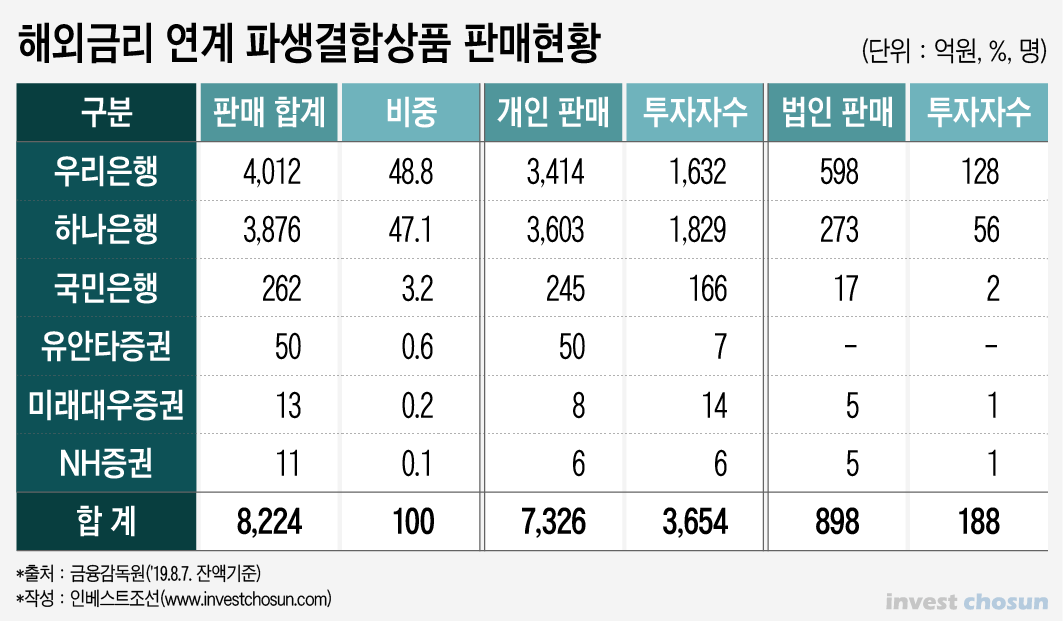

미국 및 영국 CMS(파운드 스왑) 금리 및 독일 국채 10년물에 투자된 파생결합증권( DLS) 및 관련 파생결합펀드(DLF)의 88%가 손실 구간에 진입한 것으로 나타났다. 손실 구간에 진입한 상품 규모는 총 7200억여원, 예상 손실액은 4500억여원에 달한다.

금융당국은 실태 파악을 위한 합동검사를 추진하고, 법정 공방이 예상되는만큼 불완전판매와 관련해 분쟁조정을 추진할 계획이다.

19일 금융감독원에 따르면 현재 영국 CMS 금리 연계 상품 판매잔액은 6958억원으로 집계됐다. 이 중 85.8%인 5973억원이 손실구간에 진입했으며, 만기까지 현재 금리수준이 유지될 경우 예상 손실액은 3354억원으로 분석된다. 예상 손실률은 평균 56.2% 수준이다.

영국 CMS 금리 연계 상품은 주로 우리은행, 하나은행 창구에서 팔렸다. 올해 492억원어치의 만기가 도래하며, 2020년 6141억원, 2021년 325억원 순으로 만기가 예정돼있다.

독일 국채 10년물 금리 연계 상품 판매잔액은 현재 1266억원 수준이다. 판매금액 전체가 이미 손실구간에 진입했다. 만기에 연 4%의 쿠폰이 지급되는 것을 감안하면 예상 손실률은 95.1%다. 사실상 거의 전액 손실에 가깝다.

이 상품의 만기는 올해 9월~11월 사이에 몰려있다. 우리은행이 대부분인 1255억원어치를 판매했고, NH투자증권도 사모창구를 통해 11억원을 판매했다.

금감원은 구조가 복잡하고 원금손실 가능성이 있는 해외금리 연계 파생결합상품이 어떤 과정을 통해 개인투자자들에게 판매됐는지 점검할 방침이다. 특히 내부통제시스템이 적절하게 작동했는지 여부를 들여다본다. 이와 더불어 은행 등 판매사, 증권사 등 발행사, 자산운용사를 대상으로 8월 중 합동검사에 착수한다.

현재 금감원에는 해당 상품 관련 29건의 분쟁조정이 신청돼있다. 금감원은 민원 현장조사를 통해 불완전판매가 확인될경우 법률 검토 및 분쟁조정을 신속히 진행한다는 계획이다.

-

[인베스트조선 유료서비스 2019년 08월 19일 14:03 게재]

이미지 크게보기

이미지 크게보기