공유오피스, 주요 오피스 중심으로 공급면적 40만㎡ 추정

전용 공간 선호·인테리어 인센티브는 '리스크'

과한 점유 자산가치 깎을 우려…"최적 비중 20% 적당"

-

공유오피스의 성장세가 눈에 띄게 가파르다. 최근 서울 도심을 중심으로 발생하는 오피스 공실률의 ‘해결사’ 노릇을 하고 있다. 특히 판교 등 수도권 남부로 분산되며 급증한 강남권 오피스들의 공실을 방어하는 역할이 주요하다. 이에 따라 관련 산업에 대한 투자도 급증하는 추세다.

하지만 일각에서는 이들의 과도한 팽창세가 오히려 오피스 자산가치엔 ‘독’이 될 수 있다고 지적한다.

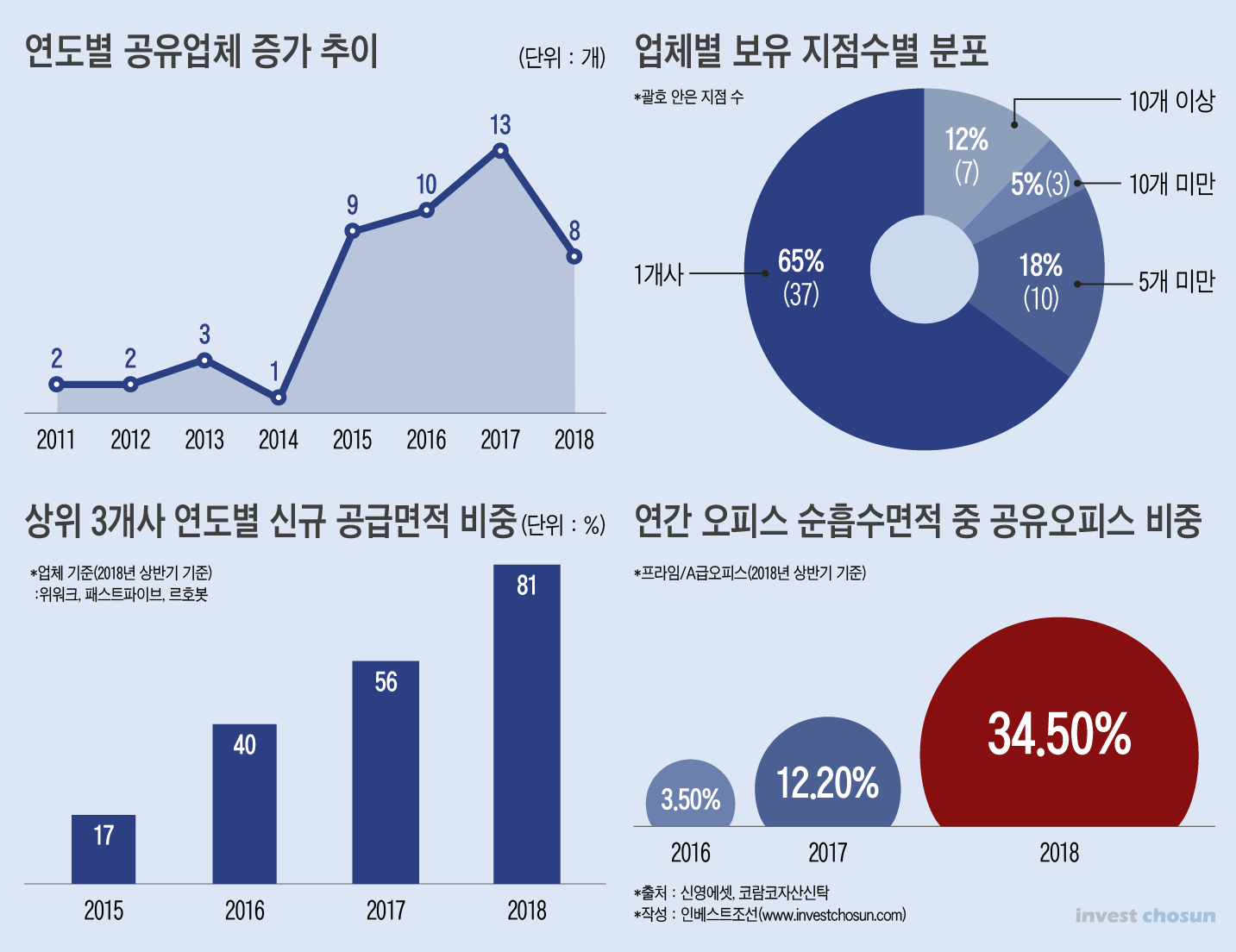

코람코 자산신탁 집계에 따르면 지난해 공유 오피스 업체들의 프라임·A급 오피스 순흡수면적은 상반기에만 서울권 전체 임차 면적의 약 35%를 기록했다. 순흡수면적이란 신규 임차 면적에서 신규 공실전환면적을 제한 값으로, 지난해 오피스 신규 면적 중 공유오피스가 차지한 비중을 뜻한다. 지난 2016년 1년간의 순흡수면적 비중이 3.5%에 불과했던 점을 대비해보면 급격한 성장세가 나타나고 있다.

공유오피스는 당초 국내서는 찾아보기 힘든 특수한 형태의 임대 사업체였다. ‘공유 경제’의 테마로 국내에 둥지를 틀기 시작한 이들은 현재 28개 국에 진출해 있는 글로벌 공유오피스 기업 ‘위워크’를 필두로 지난 2016년부터 서울을 기반해 안착을 시작했다. 현재 이들이 서울권 오피스에 차지하고 있는 공급면적은 40만㎡로 추정되며, 지난 2014년까지 평균 1~2개에 머물던 신규 업체 진입 수는 최근 4년간 평균 10개 이상을 기록하고 있다.

이들의 움직임은 특히 강남권, 프라임급 오피스를 중심으로 두드러진다는 분석이다. 공유오피스가 국내에 안착하기 전인 지난 2015년까지만 하더라도 사실상 대부분의 매물들은 B·C등급에 집중됐다. 하지만 지난해 기준 공유오피스 공급면적의 절반에 가까운 17만㎡가 프라임·A등급 오피스에 입주하는 변화상을 보였다.

부동산 리서치팀 관계자는 이 같은 현상을 두고 “업체들은 점차 공유오피스의 주요 타깃인 임차인 수요에 맞춰 권역 입지를 집중하고, 부동산 임대인들 역시 늘어나는 도심지 공실률을 막기 위한 방법으로 이들을 찾았다”고 말했다.

지난해 서울 양대 오피스 밀집지인 종로와 강남 일대의 공실 상태가 평균 20%까지도 넘나들었던 사례로 비춰봤을 때, 경기 악화와 서울권을 떠나 판교 등지로 이전하는 오피스 수요 속 서로 간의 ‘이해관계’가 맞아떨어졌던 셈이다.

업계 실태를 따져보면 상위 3사(위워크·패스트파이브·르호봇)의 영향력이 절대적이다. 지난 2017년에 이르러 공유오피스 신규 공급면적의 절반을 넘어선 상위 3개사는 지난해 상반기 공급면적의 80%를 넘기기도 했다. 하지만 최근 들어 유사한 형태의 업체들이 우후죽순으로 생겨나고 있다. 비즈니스 모델이 복잡하지 않다 보니 진입장벽이 낮은 탓이다.

-

한 투자금융 업계 관계자는 “소프트뱅크 등 투자자들이 시장 선점을 위해 공격적으로 공유 오피스에 투자하고 있다”라며 “주요 오피스 지역을 선점하기 위한 치열한 경쟁이 진행되고 있다”라고 말했다.

최근에는 공실률을 메우기 위해 건물을 올릴 때부터 공유오피스들과 이야기하기도 한다. 건물을 짓는 쪽에선 장기 임차인을 확보한다는 측면에서 사업 초기에 공실에 대한 부담을 덜 수 있어서다.

상호 간의 이해관계가 맞아떨어지긴 했지만 공유오피스와 오피스 임대인 모두 마냥 걱정이 없는 것은 아니다.

공유오피스는 개방형 오피스와 전용 오피스로 구성된다. 개방형 오피스는 입주업체들이 공용으로 쓰는 공간이고, 전용 오피스는 각 입주업체이 업무만을 위해 쓰는 개별 칸막이 공간인데 공유오피스는 당초 취지에 따라 전용 오피스 공간이 적었다.

하지만 경기 악화와 점차 개인의 보안성을 요하는 입주자들의 특색 변화로 인해 전용 오피스에 대한 필요성이 늘었다. 이에 지난 2017년 40%에 달했던 전용 오피스가 없는 공간이 작년 25%로 대폭 감소했다. 이 경우 공유 오피스 업체 입장에서는 입주업체에서는 약간의 수익을 더 벌어들일 수 있으나, 그만큼 한정된 공간에서 많은 입주업체를 받을 수 없기 때문에 이런 형태는 장기적으로 이어질 수록 손해가 날 수 밖에 없는 구조다.

무엇보다 건물을 소유한 법인이나 부동산 운용사들이 우려하는 부분은 ‘인센티브’에 관한 손해다. 현장 관계자들은 ‘장기 임대 리스크’를 공유 오피스의 주요한 자산 위협 요인으로 지적한다. 협의하는 건 별로 다르지만, 통상 공유오피스는 업계 평균 10년이라는 장기 계약을 맺어주고 들어가기 때문에 임대인 측에서는 그에 상응하는 ‘인테리어 인센티브’를 제공하는 경우가 상당수다. 공유 오피스의 깔끔한 업무공간을 위해 임대인들이 일종의 서비스를 진행하는 셈이다.

하지만 이 같은 업무공간의 모양새는 공유라는 특성상 한번 바꾸면 일반 오피스 공간을 요하는 다른 임차인에게 제공하기 힘들어진다. 다시 말해 중간에 공유오피스 업체가 유지의 어려움으로 계약을 깨고 나면, 값비싼 인테리어 비용을 포함해 장기 공실의 불확실성에 대한 손해를 고스란히 책임져야 한다는 뜻이다. 공유오피스의 주 임차인들이 1인 기업, 벤처 등이라 경기 영향에 더 취약한 가운데, 영세 공유오피스 업체마저 늘어나는 분위기라 이 같은 리스크에 대한 분위기는 점차 확장되고 있다.

해외 경향과 비교했을 때, 해당 사안들의 전망은 더욱 먹구름이 끼고 있다. 글로벌 공유오피스의 메인 업체로 꼽히는 위워크의 경우, 지난해 18억 2000만달러(한화 약 2조 2000억원)의 매출을 내고 같은기간 19억 달러(한화 약 2조 3000억원)를 고스란히 영업손실로 발표해 시장의 충격을 안긴 바 있다. 스페이시즈나 리저스 등 후순위 경쟁업체들이 각국의 지점을 업계 평균보다 많이 내는 적극적 확장 전략을 택하고 있음을 감안할 때 이들 역시 긍정적 수익 실적을 내고 있다고 보기 어렵다는 분석이 상당수다.

-

이는 결국 공유오피스 업체들이 입주한 건물의 수익률 문제로 번진다.

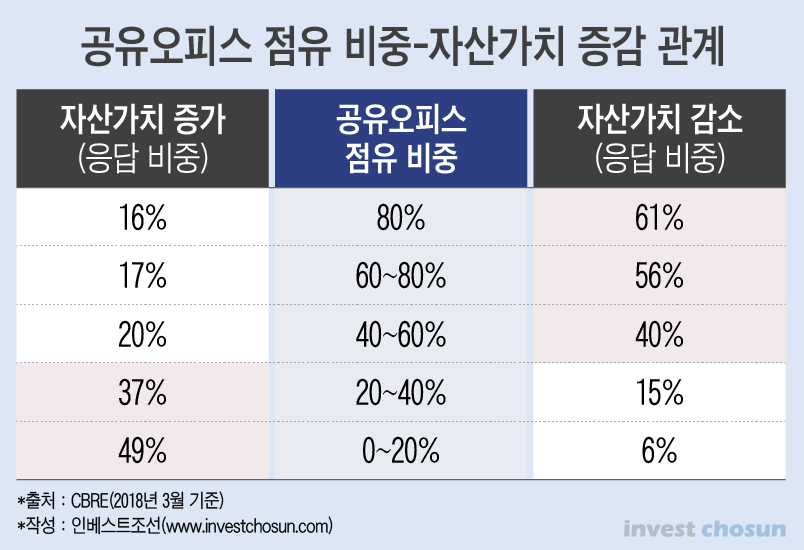

글로벌 부동산 그룹 CBRE가 발표한 지난해 공유오피스 동향자료에 따르면, 투자자들은 오피스 빌딩에 긍정적 영향을 미치는 공유오피스 점유 면적의 최적 비중을 최대 20%까지라고 언급했다. 공유오피스들이 상당히 우호적인 임대료에 입주한다는 점에서 건물 전체의 수익률을 깎아 먹는 데다, 행여 이들이 약속한 임대 기간을 채우지 못할 경우 공실에 대한 리스크는 더욱 커지게 된다.

특히 일부 공유오피스 업체들은 타 경쟁업체들이 같은 건물에 들어오지 못하는 임대인 상대의 ‘특약’까지 걸 정도로 우월적 지위를 누리는 것으로 전해진다.

한 부동산 컨설팅 관계자는 “공유오피스가 공실을 해결할 수 있다고 무조건 자산가치에 이득이라고 평가하기는 어렵기 때문에 신중해야 한다”며 “아직 완전히 수익성이 확인된 시장도 아니고, 모든 업체가 유의미한 실적을 내서 임대인에게 든든한 버팀목이 되는 상황도 아니기 때문에 시간을 두고 지켜봐야 한다”고 말했다.

-

[인베스트조선 유료서비스 2019년 08월 11일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기