나스닥 상장 '라인' 공개매수…라인ㆍ소프트뱅크 공동

라인 분할해서 '조인트벤처'와 '사업회사'로 분리

조인트벤처는 소프트뱅크 산하 계열사로

-

지난 11월18일 공식발표된 네이버 산하 '라인'(LINE)과 소프트뱅크의 '야후 재팬' 경영통합은 올해 발표된 M&A 거래 가운데 최대 규모로 꼽힌다. 일본 내 1위 메신저ㆍ1위 포털서비스가 통합되는 거래다. 국내로 치면 '카카오'와 '네이버'가 한 회사가 되는 셈이다. 이를 통해 시가총액 30조원에 이용자 1억명이 넘는 아시아 최대 사용자 기반 메머드급 인터넷 기업이 탄생한다.

이 거래는 약 2년간에 걸친 물밑작업을 통해 논의된 것으로 전해진다. 지난 11월 기본합의서 (MOU)가 체결됐고 12월에 이에 기반한 본계약 체결이 예고돼 있다. 이후 내년 1월부터 10월까지 라인 공개매수를 시작, 총 17조원 규모의 거래들이 하나씩 실행된다.

거래는 여러 단계로 나눠 진행될 예정이다.

-

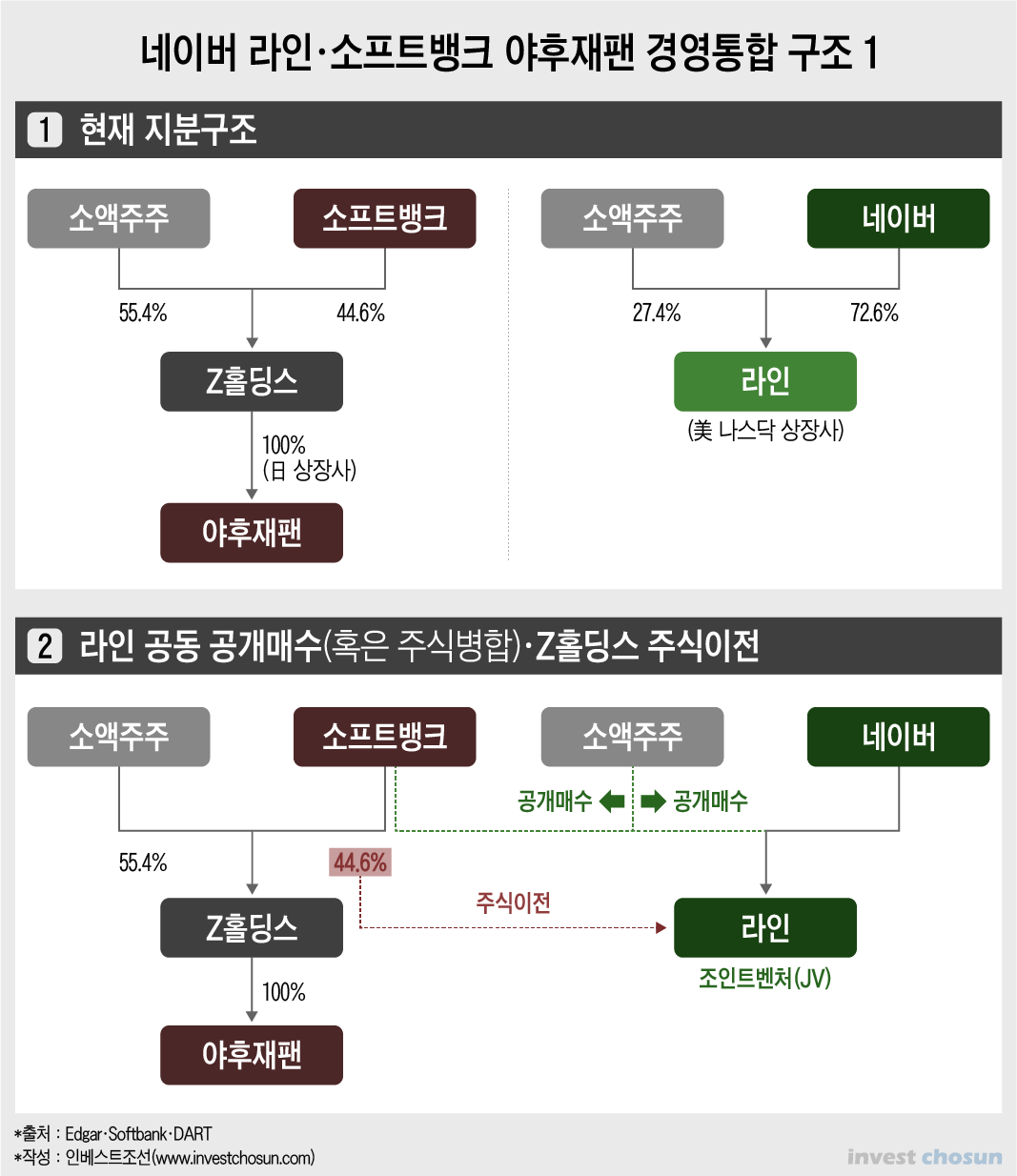

미국 나스닥에 상장된 라인은 현재 네이버가 72.6%, 그리고 다른 소액주주들이 27.4%를 보유 중이다. 또 야후재팬은 일본 상장사인 Z홀딩스가 100% 대주주이고, Z홀딩스는 소프트뱅크 44.6%ㆍ소액주주들이 55.4% 지분을 보유하고 있다.

일단 양사는 경영통합을 위해 '라인'을 중심 축으로 삼는다. 즉 소프트뱅크와 네이버가 공동으로 나스닥 상장사인 라인 지분을 공개매수(Tender Offer)를 통해 상장폐지를 단행한다. (신주인수권부 등도 모두 포함) 행여 잔여주식 전부를 취득하지 못할 경우 주식병합 등을 통해 상폐를 단행한다. 현재 라인의 시가총액이 10조원 안팎임을 감안하면 이 거래에 소요되는 비용은 약 4~5조원대로 추산된다.

이와 함께 소프트뱅크는 보유하고 있던 Z홀딩스 지분 44.6%를 라인에 이전한다. 이를 통해서 소프트뱅크와 네이버 양사는 라인에 대한 지분율을 50:50으로 공동지배하게 된다. 도쿄증시에 상장된 Z홀딩스 시가총액이 약 20조원임을 감안하면 8조원대에 달하는 지분이 라인으로 이전되는 셈이다.

해당 거래를 거치면서 양사는 라인을 경영통합을 위한 '조인트벤처' (JV)로 삼게 된다.

-

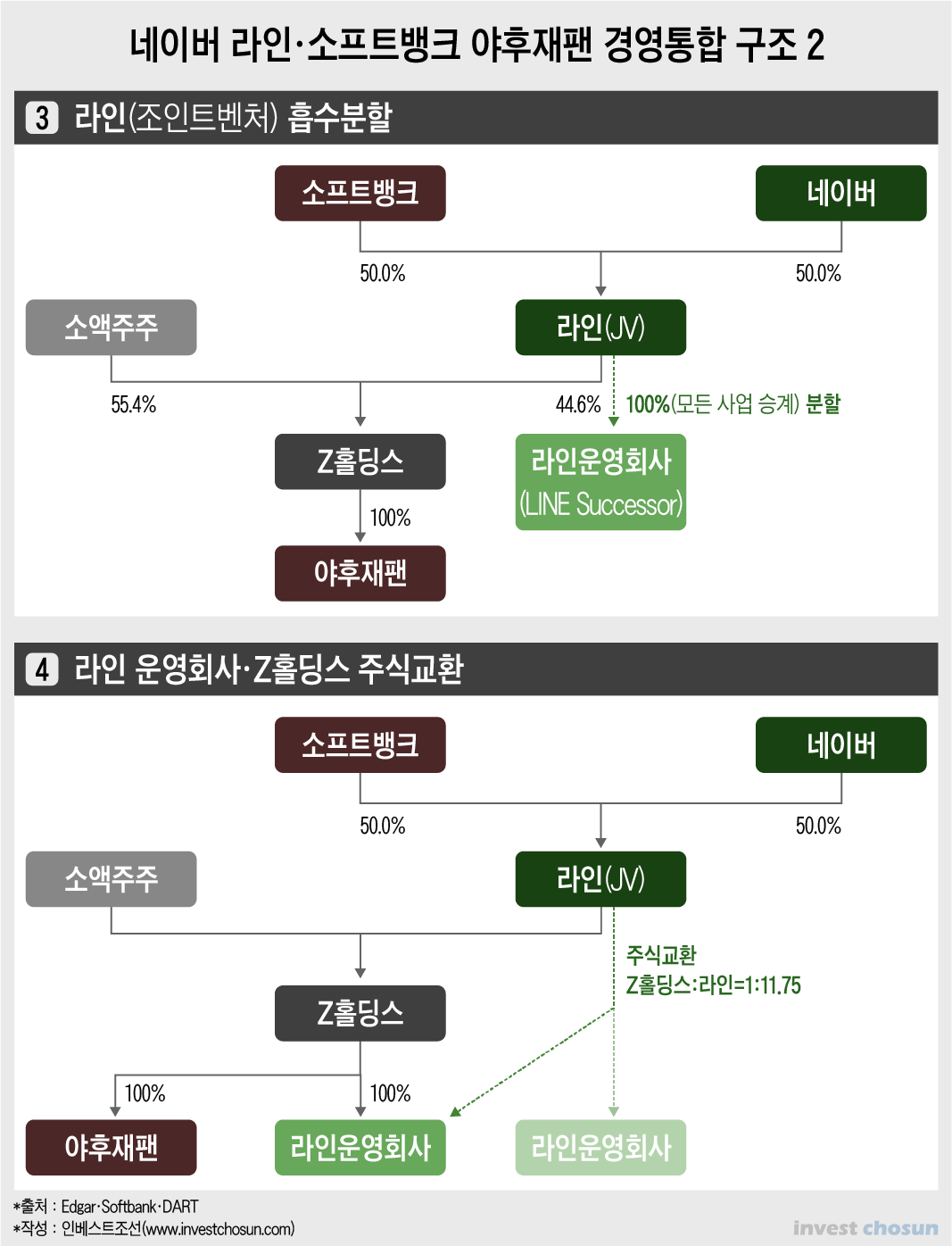

이후에는 공동회사이자 조인트벤처(JV)가 된 라인 '분할'작업이 이뤄진다. 즉 JV역할을 하는 현재의 라인 아래, 라인의 모든 사업을 100% 승계하는 '라인 운영회사'(LINE Successor)을 설립한다.

그리고 라인은 '라인운영회사' 지분 100%를 Z홀딩스에 이전하는 대신, 그 대가로 Z홀딩스의 주식(신주)을 받게 된다. 라인운영회사 주식 1주당, Z홀딩스 주식 11.75주의 비율로 계산되는 주식이 교부된다. 이 신주 규모가 대략 5조원대로 추산되고 있다. 해당 거래 내역에 따라 Z홀딩스는 대규모 신주 발행이 예고돼 있다. 이로 인해 한때 지분 희석을 우려한 나머지 한때 도쿄 증시에서 Z홀딩스 주가가 떨어지기도 했다.

거래가 완료되면 소프트뱅크ㆍ네이버가 공동 지배하는 조인트벤처(JV) '라인' 아래에 통합운영회사인 'Z홀딩스'가 남아 있게 되고, 그 Z홀딩스가 야후재팬과 라인운영회사에 대해 각각 100% 지분을 보유하는 구조가 마련된다.

회사 운영은 네이버와 소프트뱅크가 라인 및 Z홀딩스에 각각 3명의 사내이사를 동등하게 임명하고 사외이사 4명을 두는 체제로 알려진다. 양측은 내부 의사 결정 과정이 대등한 관계라는 점을 강조하고 있다. 다만 이사회 아래에 '프로덕트 위원회'를 두고 이를 총괄하는 최고프로덕트임원(Chief Product Officer)로 신중호 라인 대표를 두도록 했다. 양사 의견이 엇갈리면 신 대표가 캐스팅보트를 쥐는 형태다.

-

[인베스트조선 유료서비스 2019년 12월 04일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기