SK그룹 8.7조 등 1조 이상 발행그룹만 13곳

1위 KB증권 등 상위 4개사 주관물량 증가

-

올해 회사채 발행시장이 역대급 호황을 누렸다. 공모 회사채 시장에서 1조원 이상 발행한 ‘1조 클럽’ 기업만 10곳, 1조원 이상 발행한 기업집단은 13곳에 달한다. 지난해 7조원을 발행한 SK그룹은 올해 발행량을 더 늘려 9조원 가까이 조달했다. 개별기업으론 포스코와 LG유플러스가 지난해 발행 1위 SK㈜를 앞질렀다.

회사채 발행 증가분은 KB증권, NH투자증권, 한국투자증권, 미래에셋대우 등 주관 상위 4개 증권사에 집중됐다. 키움증권과 삼성증권의 약진도 눈에 띈다.

-

-

인베스트조선 리그테이블에 따르면 2019년 증권사의 주선 회사채 발행 물량(12월4일 증권신고서 기준)은 총 66조181억원을 기록했다. 지난해 52조원과 비교하면 2주 이상 남아있는 상태에서 이미 발행량이 14조원을 초과했다.

2014~2017년 50조원 가까운 규모 정도를 유지했던 것과 비교하면 지난해부터 발행은 부쩍 늘었다. 저금리 기조 등 우호적인 발행여건, 기업들의 선제적 자금 조달 기조가 더해졌고 올해는 통상적으로 비수기인 7~8월에도 순발행 기조를 이어갔다.

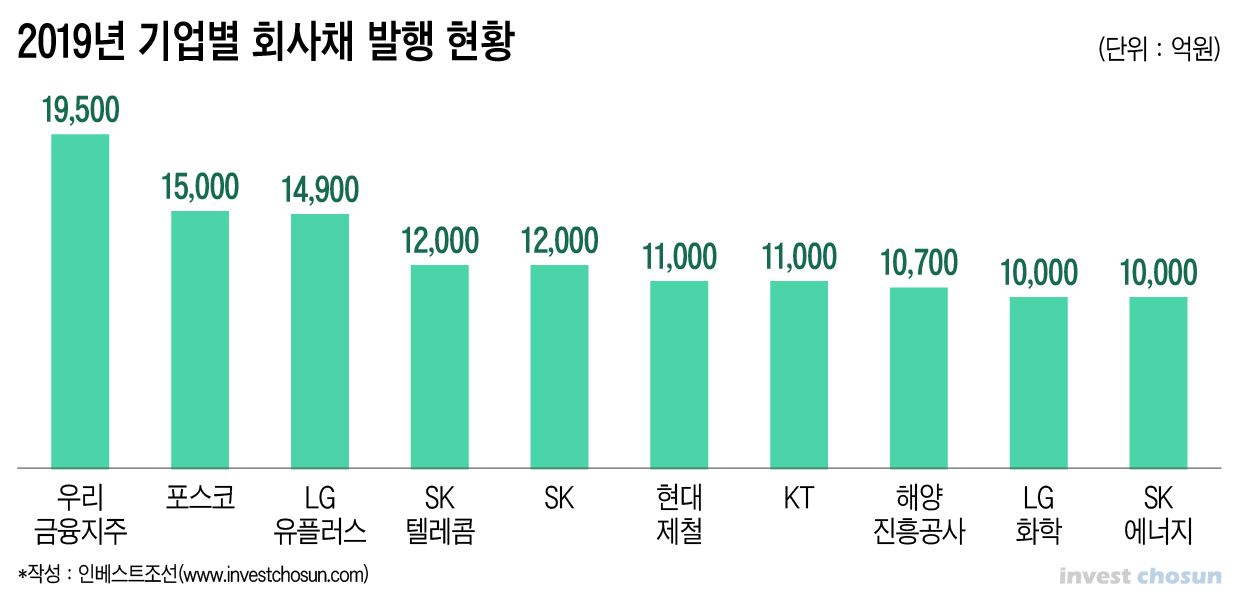

2017년 1조원 이상 발행 기업이 2군데였던데 반해 2018년엔 5곳으로 늘었고 올해는 그 2배인 10곳이 ‘1조클럽’에 이름을 올렸다. 비금융기업 중에선 포스코(1조5000억원)와 LG유플러스(1조4900억원)가 가장 많은 채권을 발행했다. SK㈜와 SK텔레콤이 1조2000억원, KT와 현대제철이 1조1000억원, LG화학과 SK에너지가 1조원을 조달했다. 공기업 한국해양진흥공사도 두 차례에 걸쳐 1조700억원어치의 회사채를 발행했다.

신용등급 우량 기업의 대규모 발행이 특징적이다. 기관투자가들의 수요가 더 늘면서 초저금리 회사채도 속속 등장했다. SK텔레콤이 10년 만기 회사채를 1.495% 금리로, 20년물과 30년물은 1.5%대 금리로 발행했다. 금리에 가장 민감하게 반응하는 금융사들의 발행도 크게 늘었다. 우리금융그룹(1조9500억원), 미래에셋금융그룹(1조6000억원), KB금융그룹(1조1500억원)이 1조원 이상 조달했다. 금융지주사는 물론 증권사, 자산운용사, 캐피탈, NPL 투자회사 등 주체도 다양했다.

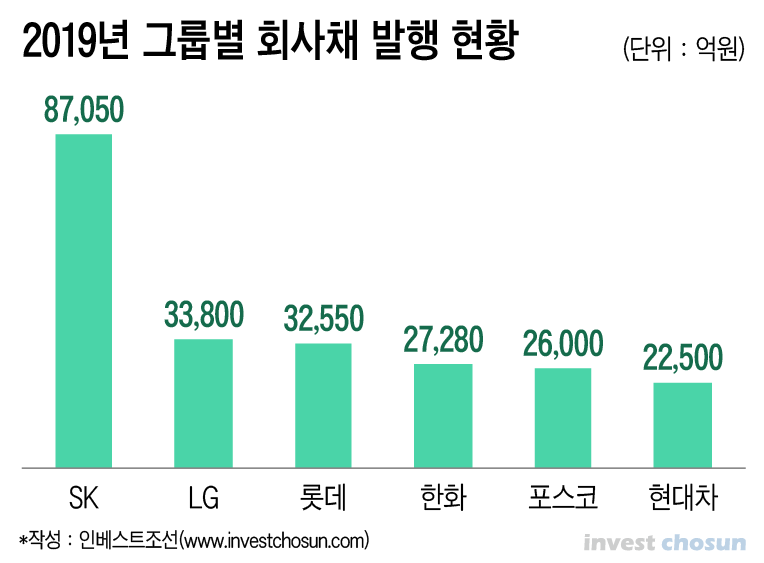

시장 최대 큰 손인 SK그룹은 다시 한 번 회사채 발행을 늘렸다. 2017년 4조원, 2018년 7조원을 조달하더니 올해는 8조7050억원어치를 조달했다. 다른 그룹들도 발행을 늘렸지만 이를 압도한다.

LG그룹(3조3800억원)과 롯데그룹(3조2550억원)은 3조원 이상, 한화그룹(2조7280억원), 포스코그룹(2조6000억원), 현대자동차그룹(2조2500억원)은 2조원 이상 발행했다. GS그룹, 현대중공업그룹, LS그룹, KT, 한진그룹 등도 1조원 이상의 자금을 회사채 시장에서 조달했다.

지난해 말만해도 올해 회사채 시장이 이렇게 뜨거울 지는 예상하지 못했다. 전반적으로 산업전망이 부정적이었고, 기업들도 외형확장보단 구조조정에 나설 가능성이 커 차환 외엔 뚜렷한 자금조달 수요가 없을 것이라는 판단 때문이었다. ‘상고하저’ 현상을 보이는 예년과 크게 다르지 않을 것이라는 전망이 많았다. 하지만 투자처를 찾아 헤매는, 넘치는 유동성이 모든 것을 바꿔놨다. 향후 불확실성을 대비하려는 기업들의 선제적 자금 수요가 호응하며 뜨거운 한 해를 만들었다.

내년 시장을 속단하긴 어렵다. 다만 발행 환경이 이전보다 악화한 것만은 분명해 보인다. 우량기업들의 신용도 저하 현상이 뚜렷하다. 연초 발행 러시가 이어지더라도 조달 비용이 올해보단 증가할 것이라는 데는 큰 이견이 없다.

-

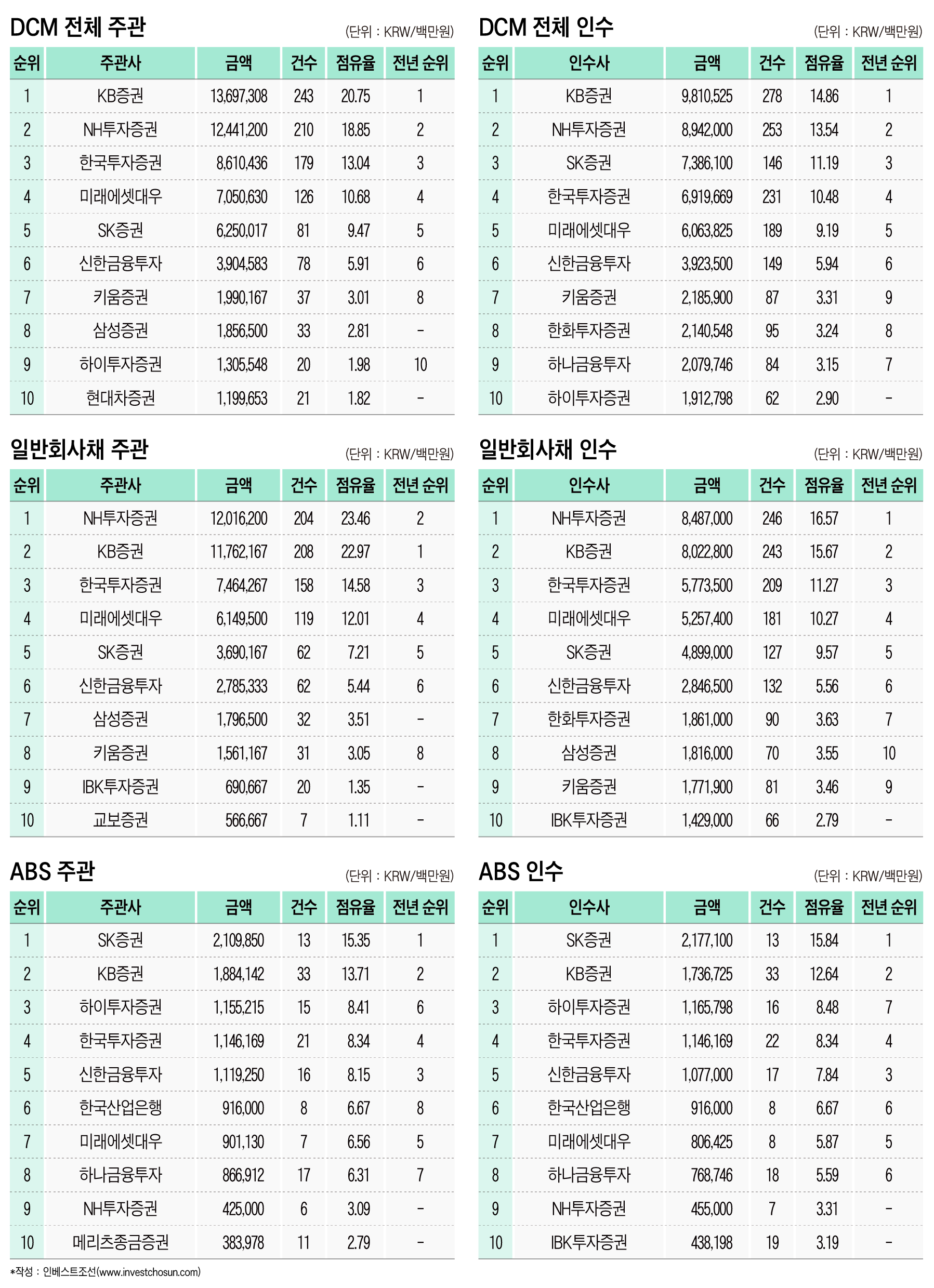

상위 증권사들의 회사채 주관 순위는 고착화하고 있다.

KB증권은 회사채 발행 주선 9년째 1위다. 2019년 발행된 공모 회사채 중 13조6973억원어치를 주관하며 20.75%의 점유율을 기록했다. 일반 회사채 주관은 11조7621억원으로 2위, 자산유동화증권 주관에선 1조8841억원으로 2위에 올랐다.

NH투자증권은 전체 주관 순위에선 1조2000억원 차이로 KB증권에 밀렸지만 일반 회사채는 12조원을 주관, 1위였다. 한국투자증권(8조6104억원), 미래에셋대우(7조506억원), SK증권(6조2500억원)이 지난해와 같은 순위를 지켰다. 상위 5개사는 나란히 SK그룹 회사채 1조원 이상을 주관하기도 했다.

10위권 내에선 키움증권과 삼성증권이 눈에 띈다. 지난해 8위였던 키움증권은 순위는 한 계단 올라섰지만 올해 2조원 가까이 주관했다. 지난해만 해도 10위 안에 들지 못했던 삼성증권은 8위에 올랐다. 키움증권은 KB증권, NH투자증권 등 증권사 회사채와 한진그룹, 두산그룹 딜에서 두각을 드러냈다. 삼성증권은 포스코, 롯데케미칼, GS칼텍스, KT 등 우량기업 위주로 참여했다.

주관 상위 증권사와 하위 증권사 간의 격차는 계속 벌어지고 있다. 상위 5개사의 주관 점유율은 73%에 달한다. 반면 하위 5개사의 점유율은 1%에도 못미친다.

-

[인베스트조선 유료서비스 2019년 12월 05일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기