셀다운 차질 예상…감가상각비·우발채무 늘어나나

-

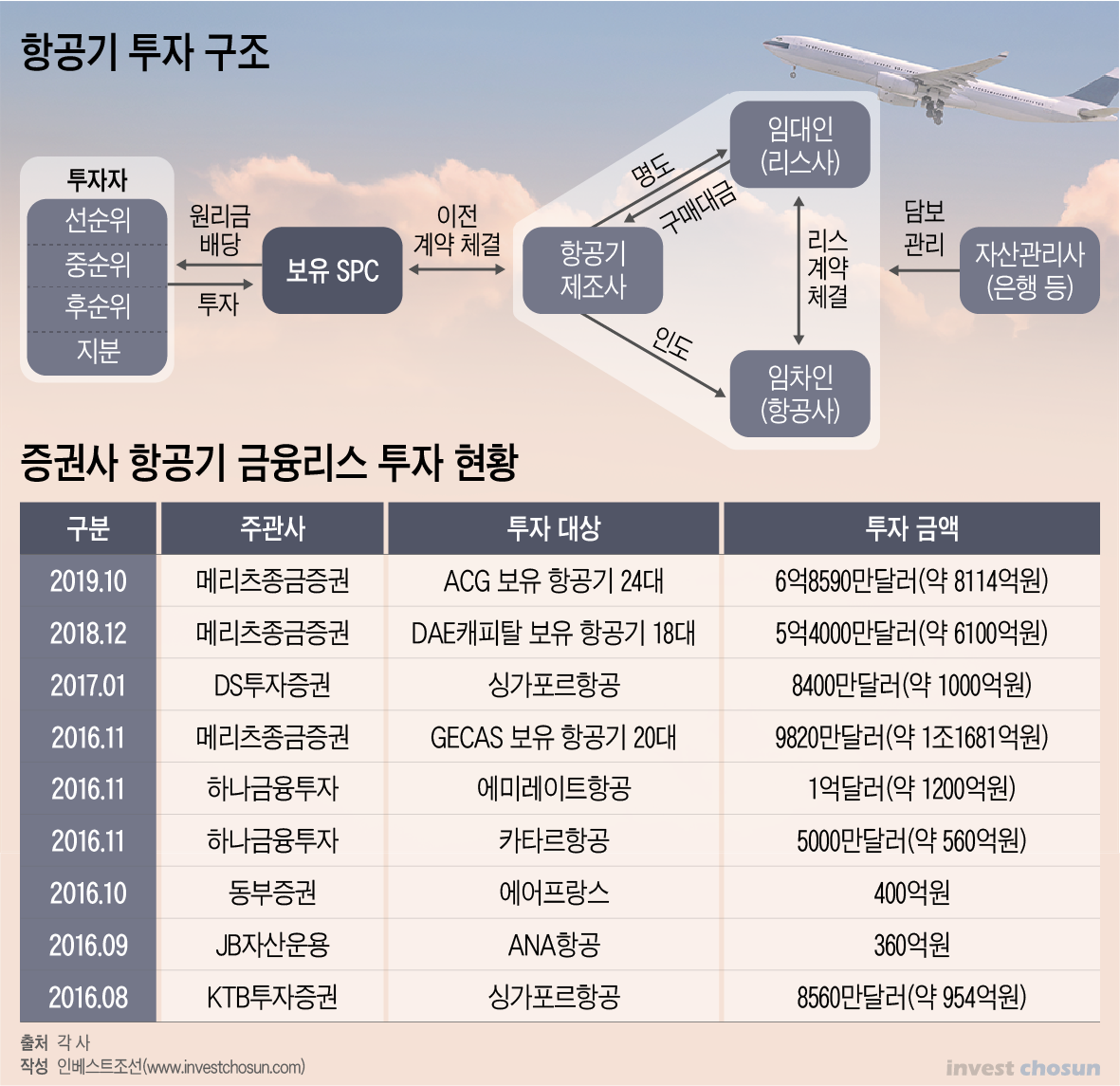

하늘길이 막히면서 항공기금융에 열을 올렸던 증권사들이 손실 공포에 떨고 있다. 저비용항공사(LCC) 호황을 타 항공기를 매입하고 이를 항공사에 빌려주는 방식으로 대체투자를 대규모로 집행했는데, 항공사들이 영업을 사실상 중단하며 수익을 창출할 수 없는 상황이 됐기 때문이다.

항공업계의 실적 악화로 항공사가 리스료를 체납할 수 있는 까닭이다. 일반적인 경우라면 리스 계약을 취소하고 다른 항공사에 빌려주거나 항공기를 매각하면 되지만, 전 세계적으로 항공업이 부진해 재판매는 쉽지 않은 상황이다.

6일 업계에 따르면 항공기 리스투자에 나섰던 증권사들이 리스 수수료를 못 받을 우려가 커지며 채무를 독촉할 수밖에 없는 상황으로 치닫고 있다.

국내 증권사들은 2016년부터 본격적으로 항공기 리스에 투자하기 시작했다. 당시 항공기가 증권사의 자산으로 편입되는 리스 투자는 연 4~8%대의 수익률을 낼 수 있어 증권사의 주목을 받았다. 2020년이 되면 전 세계 항공기의 절반이 항공기 리스 시장이 될 것이란 전망 하에 해당 시장은 더욱 큰 관심을 받았다.

항공기 리스투자는 저렴한 가격에 항공기를 매입하고 항공사에 리스를 주어 수수료와 이자수익을 얻을 수 있을 뿐만 아니라 추후 계약 종료 이후 항공기 매각을 통해 추가수익을 얻을 수 있다. 부동산 프로젝트파이낸스(PF) 등 주류 대체투자에 비해 리스크는 낮으면서도 수익성이 좋아 증권사들의 관심이 집중됐다.

한때 국내 증권사간 경쟁이 격해지며 항공기금융 수익률이 급락하자, 규모를 키워 수익성을 높이는 전략과 항공기 엔진에만 따로 투자하는 파생 투자전략이 유행하기도 했다. 자금력보다는 글로벌 네트워크가 중요해 중견ㆍ중소형 증권사의 틈새시장으로 각광받기도 했다.

-

세계화 및 자유무역 확장에 따라 한없이 성장할 것만 같았던 항공업은 코로나19라는 '블랙스완'에 의해 최악의 위기를 맞이했다. 항공사 디폴트 우려가 커진 상황이라 항공기나 항공기 관련 투자상품의 수익에도 차질이 빚어질 가능성이 커졌다.

수익 악화로 인해 항공사가 리스료를 체납할 경우, 증권사는 항공기를 가압류할 수 있다. 그러나 항공기 수요가 줄어들고 있는 만큼 항공기 가격 하락이 우려되는 상황이다. 최근 실적 악화를 겪고 있는 일부 국내 항공사는 리스받던 항공기를 반납하고 있다. 이스타항공은 보유 항공기 2대를 반납했으며 리스 계약이 종료되는 대로 추가 반납할 계획이다. 셀다운이 지연될 경우 증권사는 수수료 수입 없이 보유한 항공기에 대한 감가상각비만을 들여야하는 상황인 셈이다.

또한 인수한 항공기를 토대로 한 '수익증권' 셀다운에도 타격이 불가피하다는 지적이다. 증권사들은 항공기를 인수하고 이를 수익증권 구조로 상품을 만들어 자산운용사, 연기금, 캐피탈사 등에 셀다운해 왔다다. 셀다운이 어려워질 경우 증권사는 미매각 물량을 우발채무로 기록해야만 한다.

업계에서도 해당 투자상품에 대한 모니터링을 진행하고 있다는 후문이다. 한 증권사 관계자는 “증권사들이 단기간에 셀다운할 수 있을 것이라고 생각하고 북(Book)에 큰 규모의 항공기 금융재구조화 금융상품을 담았다"며 "소진이 안되면 그만큼의 손실을 추가 자금조달로 채워야 하지만 최근 장기물 조달이 쉽지만은 않은 상황"이라고 밝혔다.

이에 따라 업계는 메리츠종금증권에 주목하는 분위기다. 메리츠종금증권은 리스 방식의 항공기금융에만 4년간 2조6200억원 규모의 투자를 단행했다. 항공사 디폴트 우려 확대에 따라 메리츠종금증권에 대한 우려도 커지고 있다는 지적이다.

이에 대해 메리츠종금증권 관계자는 "투자 물량의 대부분을 셀다운(재매각)해 크게 문제가 되는 상황은 아니다"라며 "지금까지는 염려되는 부분은 없는 것으로 안다"고 해명했다.

-

[인베스트조선 유료서비스 2020년 04월 06일 13:29 게재]

이미지 크게보기

이미지 크게보기