금산분리·보험업법 개정안에 삼성생명 활용도 낮아

이 부회장 최대주주인 삼성물산에 주목

재원마련 위해 비핵심 계열사 처리 문제도 대두될 듯

-

이재용 삼성그룹 부회장의 대국민 사과문은 단 두 줄로 요약할 수 있다.

자녀에게 회사 경영권을 물려주지 않는다.

준법(遵法)이 삼성의 문화로 뿌리내리도록 하겠다.

이 부회장은 경영권의 승계는 없고 현행법의 테두리 안에서 삼성의 체질을 바꾸겠다고 공언했다. 즉 이 부회장의 후대(後代)는 그룹을 소유하되 경영엔 참여하지 않는 오너일가로 탈바꿈 할 가능성이 커졌다. 이 부회장에게는 집권 기간 내에 그룹을 온전히 지배할 수 있는 구조를 만들어야 하는 숙제가 쥐어졌다.

삼성그룹의 지배구조 개편 시나리오의 절대 명제로 꼽히는 한 가지는 오너일가가 직·간접적으로 삼성전자에 대한 영향력을 유지한다는 점이다.

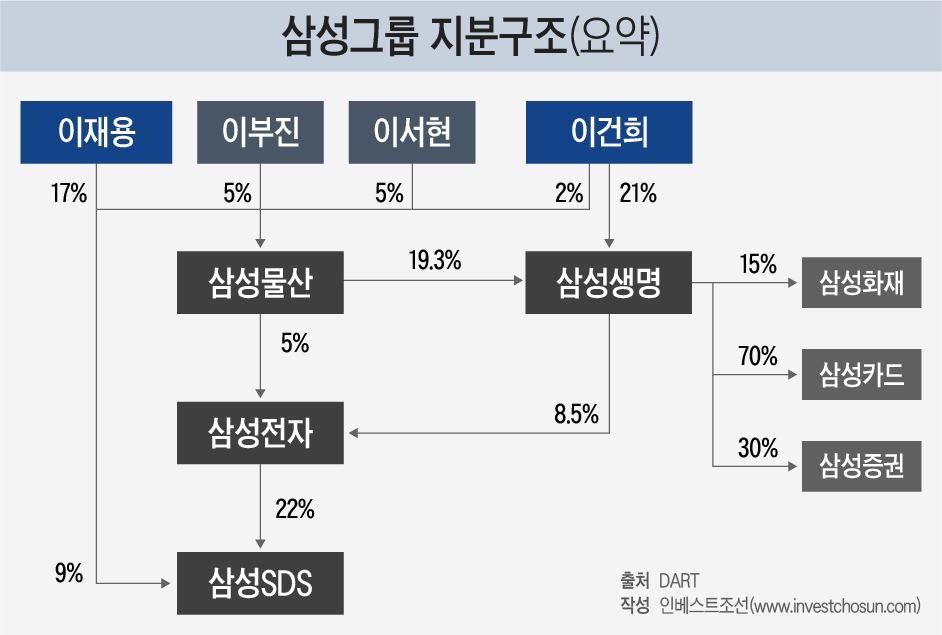

삼성그룹의 지배구조는 현재 ‘오너가(家)→삼성물산→삼성생명→삼성전자’의 연결고리로 구성돼 있다. 오너일가가 직접 보유하고 있는 삼성전자의 지분은 ▲이건희 회장(4.18%) ▲홍라희 전 리움미술관 관장(0.91%) ▲이재용 부회장(0.7%) 등 총 5.8%에 불과하다. 삼성생명과 삼성물산은 삼성전자의 지분을 각각 8.51%와 5.01%를 보유한 대주주다. 오너일가는 삼성물산과 삼성생명에 대한 확실한 지배력을 갖고 있기 때문에 삼성전자를 비롯한 계열사에 절대적인 영향력을 행사할 수 있다.

-

사실 이 부회장과 오너일가가 직접 지분을 보유하는 방식으로 시가총액 300조원에 육박하는 삼성전자를 지배하기란 쉽지 않다.

추후 이 부회장이 이건희 회장의 지분을 오롯이 상속한다고 가정하면, 현 지분가치로 상속세만 6조원 이상을 납부해야 한다. 상속 이후에도 오너일가의 지분율은 6% 남짓이다. 결국 기존 대주주인 삼성물산과 삼성생명을 최대한 활용해 삼성전자 지배력을 공고히 하는 게 가장 현실적인 대안이다.

삼성생명은 삼성전자의 최대주주이긴 하지만 법개정이 가시권에 들어온 보험업법이 걸림돌이다. 20대 국회에 계류중인 보험업법 개정안은 보험사가 소유한 계열사 주식을 시장가격으로 평가하고, 보험사 자산의 3%를 초과하는 계열사의 주식을 처분해야한다는 것이 주요 내용이다. 일명 ‘삼성생명법’이다. 올해 총선에서 민주당이 압승을 거뒀기 때문에 해당 법안이 21대 국회에서 재논의될 가능성은 크다.

보험업법 개정안이 새 국회에 상정돼 통과할 경우, 삼성생명은 자산총액(개별기준 약 288조원)의 3%(약 8조6000억원)를 넘는 계열사의 주식은 보유할 수 없게 된다. 이 경우 삼성전자 주식 약 24조원어치 가운데 약 15조원어치를 매각해야 하는데, 매각이 완료되면 삼성생명의 삼성전자 지분율은 3% 아래로 떨어지게 된다.

삼성그룹이 과거 제일모직과 삼성물산의 합병 과정에서 홍역을 치렀듯이 각 계열사의 가치 산정 논란의 여지가 있는 분할·합병 방안을 고려하기 쉽지 않다. 삼성이 지주회사 체제로 변모하기엔 상장 자회사의 의무보유 지분율을 30% 이상 상향 조정하는 독점규제 및 공정거래에 관한 법률(공정거래법)이 재추진될 가능성이 있기 때문에 섣불리 시도하기 어렵다.

이 부회장이 ‘준법’을 삼성의 최우선 가치로 강조한만큼, 지배구조 개편 과정에서 현행법 테두리를 벗어나거나 또는 불법과 편법을 교묘히 오가는, 아슬아슬한 줄타기를 시도하기도 어려워 보인다. 재계에선 결국 삼성그룹이 현재의 큰 틀을 유지하면서 지배구조를 개편해 나갈 가능성에 무게를 두고 있다.

재계 관계자는 “삼성그룹 지배구조 개편의 가능 시나리오는 거의 모두 제시됐다고 봐도 무방하다”며 “오너의 자금소요를 최소화하는 구조 개편보단, 조그마한 잡음이라도 일지 않게끔 진행하는 것이 가장 중요한 과제가 됐다”고 말했다.

그룹의 양대축 중 하나인 삼성생명을 활용하기 어렵게 되면, 자연스레 삼성물산에 대한 주목도가 높아지게 된다.

이미 이 부회장은 삼성물산 지분 17.1%을 보유한 최대주주다. 오너일가는 삼성물산의 지분 총 31.2%를 보유하며 확실한 경영권을 쥐고 있다. 이건희 회장이 보유한 삼성물산의 지분(약 2%)은 언젠가는 상속 대상이 된다. 현재 시장 가치로는 약 5600억원으로, 상속 재원 마련도 비교적 수월하다. 삼성물산의 지배력만 공고히 한다면 삼성전자를 비롯한 그룹의 ‘소유’도 사실상 완료될 것이란 견해가 많다.

-

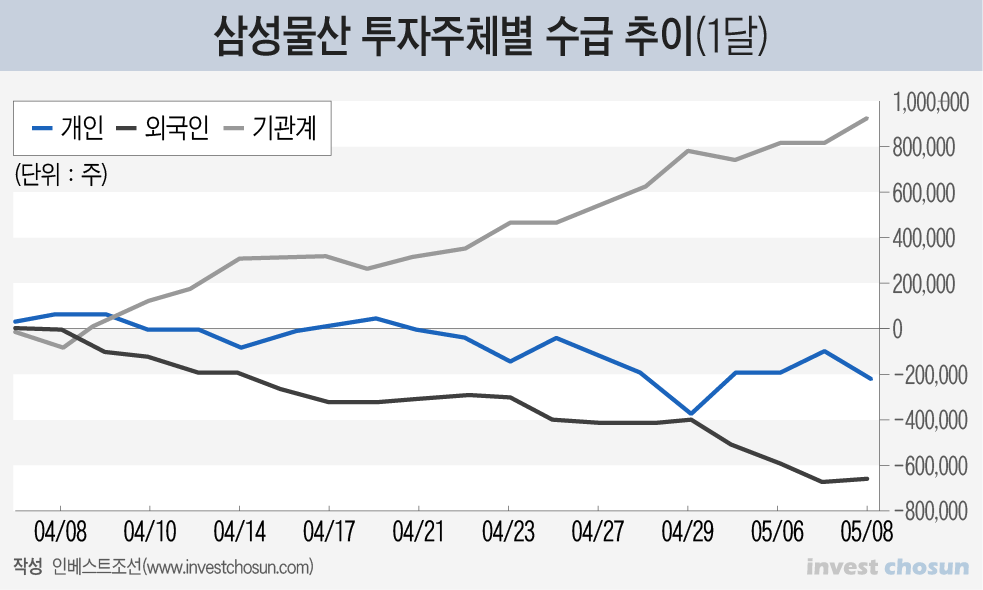

이를 반영하듯 이 부회장의 대국민 사과 직후 삼성물산의 주가는 수직 상승했다. 여기엔 지배구조 개편에서 삼성물산의 역할론이 부각될 것이란 투자자들의 심리가 깔려있다. 실제로 기관투자가들은 삼성물산의 자체 사업보단 그룹 지배구조 내 위상에 더 주목하고 있다. 삼성물산은 기관투자가들 사이에선 최근 몇 년 간 사실상 잊힌 회사였지만 최근 분위기가 바뀌었다.

국내 자산운용사 한 주식운용 담당자는 “삼성물산의 사업적 펀더멘털에 대해 낙관하는 투자자들은 많지 않으나 자회사 지분 가치, 배당 수익 등 지주회사로서 매력을 느끼는 투자자들은 있다”며 “최근엔 지배구조 개편 이후에도 꾸준히 오너일가와 한 배를 탈 수 있을 것이란 기대감에 삼성물산에 대한 기관 매수세가 이어지는 것”이라고 분석했다.

관건은 삼성전자의 지배력 강화를 위해 삼성물산의 재원 마련이다. 삼성생명이 보유한 삼성전자 지분을 상당수 인수하기엔 보유하고 있는 현금성 자산이 크게 부족하다. 지난해 말 개별기준 삼성물산의 보유현금은 9100억원이다. 개별 사업부 모두 과거와 비교해 현금창출력이 떨어진 상태라 벌어들이는 현금만으로 삼성물산이 지배구조 개편의 중심에 서기엔 어려울 것이란 전망도 나온다. 따라서 향후 그룹의 비주력 계열사 또는 비핵심 자산들에 대한 처리 등 현금마련 방안들에 주목해야 한다는 평가도 있다.

-

[인베스트조선 유료서비스 2020년 05월 12일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기