지난해 순차입금/EBITDA 2.2배 '안정' 평가

유가와 정제마진 변동성은 '잠재적 위협'

1분기 영업손실 여파도 '낙관론' 경계 요인

-

유례없는 적자 기록으로 정유업계의 신용도 하방 압력이 거세진 가운데, GS칼텍스는 홀로 등급전망 ‘방어’에 성공했다. 상대적으로 양호한 재무 상황이 부각된 것으로 분석되는데, 적정 수준의 유가 회복을 전제로 한 관측인 탓에 차후의 등급 수성엔 어려움이 있을 수 있다는 지적이 나온다.

최근 신용평가업계는 정유사에 대한 등급전망 조정에 나서고 있다. 지난달 한국기업평가가 에쓰오일과 SK에너지의 등급전망을 ‘부정적’으로 변경한 데 이어, 이달 한국신용평가가 현대오일뱅크, 에쓰오일, SK에너지 등 정유 유관사 5개 업체의 등급전망을 연이어 조정했다.

-

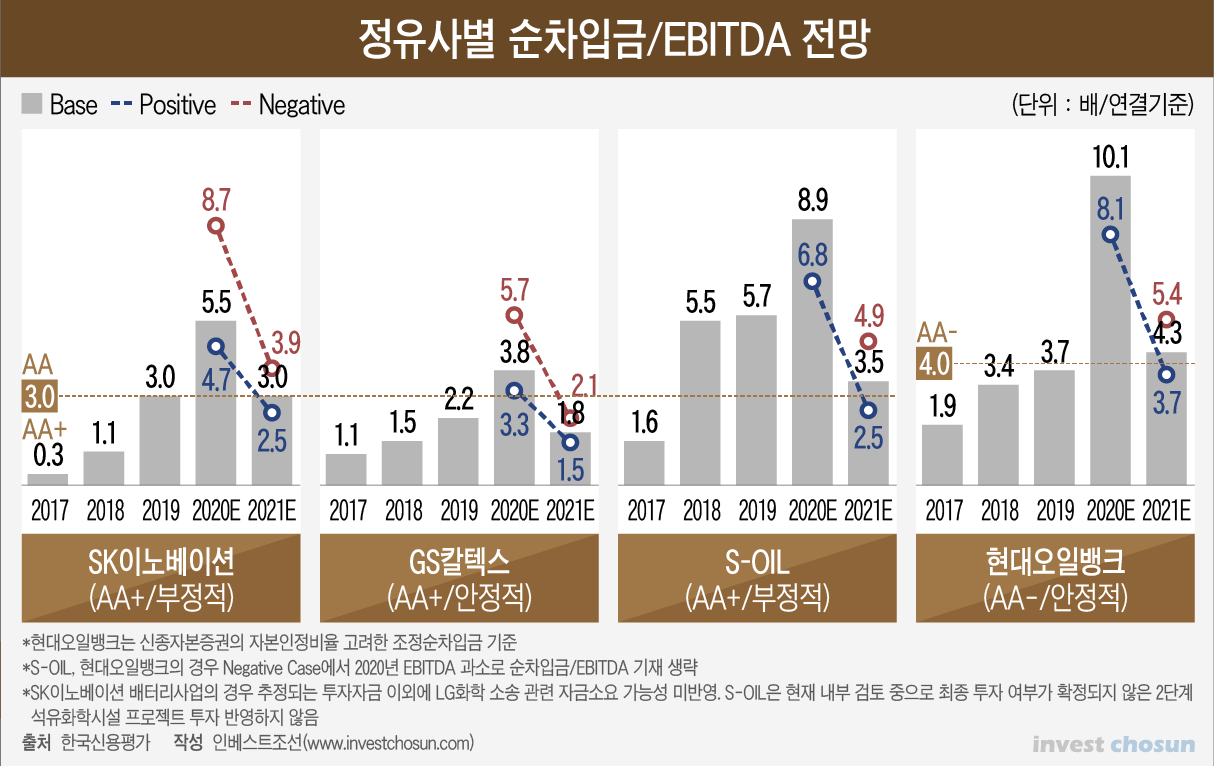

이 과정에서 GS칼텍스는 홀로 기존 신용등급 전망(AA+/안정적)을 유지했다. 다른 정유사 대비 재무구조가 상대적으로 안정돼있다는 평가에 기반했다. 세부적인 차이는 있지만, 통상 정유사 등급 변동 요인의 핵심은 EBITDA(상각전영업익) 대비 순차입금 배수가 얼마나 안정적으로 유지되는지가 중요하다. 신용평가사가 내건 국내 정유4사(SK이노베이션·에쓰오일·GS칼텍스·현대오일뱅크)의 순차입금/EBITDA 지표는 대부분 3배 선으로, 이미 지난해 GS칼텍스를 제외한 3사는 기준에 근접하거나 초과한 상태였다.

GS칼텍스는 지난 2016년부터 1배 초반의 배수를 유지하고 있었으며, 정제마진 악화가 본격화한 지난해에도 순차입금/EBITDA가 2.2배 수준으로 타사 대비 낮았다. 마진이 축소된 만큼 CAPEX(설비투자)의 자금 집행이 적었던 요인이 주요했던 것으로 분석된다.

한 신용평가사 관계자는 “에쓰오일이 2018년까지 RUC/ODC 투자로 4조8000억원을 소모했고, SK이노베이션도 배터리 사업 투자 때문에 재무 상황에 대한 압박이 크다”며 “현대오일뱅크 역시 올해부터 투자금이 빠지는 HPC프로젝트 대비 지난해 나타난 지표가 좋지 않아, 코로나 이후 정유4사 중 유일하게 GS칼텍스의 회복세가 유의미할 것으로 전망됐다”라고 말했다.

다만 등급전망 변경이 전제한 정제마진과 유가 수준이 다소 긍정적으로 가정된 만큼, GS칼텍스의 등급전망 유지가 신용도의 안심 요인이 될 수 없다는 의견도 상당수다.

-

신용평가사들이 가정한 ‘시나리오별 전망의 가정’에서 ‘Base Case’로 제시된 예상 지표들은 싱가포르 복합정제마진이 배럴당 2.7달러(2020년), 유가가 두바이유 기준 배럴당 25~40달러(2020년)였다. 지난주 이들 지표는 각각 배럴당 -3.3달러와 약 20달러 후반 선으로 유가는 지난달 대비 일부 개선된 수치를 보였지만, 정제마진을 중심으로 회복세를 쉽사리 예단할 수 없다는 전망이 이어지고 있다.

특히 GS칼텍스가 지난해부터 올레핀 생산시설 설비투자(MFC 프로젝트, 2조7000억원)를 진행하는 만큼, 유가와 정제마진의 전망치는 등급전망 제한선(순차입금/EBITDA 3배)에 부담을 줄 수밖에 없다는 분석이다. GS칼텍스는 1분기에만 1조318억원의 영업손실을 기록하며 창사 이래 최대 적자를 기록했다. 이는 SK이노베이션(17752억원), 에쓰오일(1조73억원)의 영업손실에 이어, 2분기에도 ‘어닝 쇼크’가 발생할 수 있다는 근거로 제시되고 있다. 결과적으로 현금 흐름이 더욱 악화될 수 있는 환경 속에서 차입금 역시 늘어날 수 있는 상황이 전개되는 것이다.

또 다른 신용평가사 관계자는 “아직 6월까지 진행해야할 CP 본평가와 하반기 CP 정기평가가 남아있기 때문에 유가와 정제마진 전망치는 모니터링을 거쳐 필요하다면 수정을 진행해야 할 것으로 보인다”며 “GS칼텍스 역시 지난해까지의 재무 안정성 덕분에 조정을 피해갔지만, 코로나의 글로벌 확산은 계속되고 있기 때문에 낙관적이라고 표현하긴 이르다”고 평가했다.

-

[인베스트조선 유료서비스 2020년 05월 20일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기