단기 호재 있겠지만 좁은 국내 시장선 제한적일 듯

해외는 균주 원천 논란 걱정…손해배상 조항 예상도

-

메디톡스의 보툴리눔톡신(보톡스) 제제 ‘메디톡신’ 퇴출로 베인캐피탈이 2년전 1조원 가까이 들여 경영권을 사들인 휴젤에 어떤 여파가 미칠지 주목된다. 일단 경쟁사가 퇴출되는터라 단기적으론 반사이익이 기대되지만 좁은 국내 시장을 감안하면 그 효과는 제한적일 것으로 보인다. 해외 진출 성적이 중요한데 휴젤도 균주 출처 논란에서 완전히 자유로운지 여부에 따라 결과를 예단하기 어렵다는 지적이다.

18일 식품의약품안전처는 메디톡스의 메디톡신주 등 3개 품목을 허가 취소한다고 밝혔다. ▲허가된 원액으로 제품을 생산한 것처럼 서류를 조작하고 ▲시험 결과가 기준을 벗어난 경우 적합한 것으로 허위기재 했으며 ▲조작된 자료를 식약처에 제출해 승인을 받고 의약품을 판매했다는 이유다.

메디톡신은 2006년 메디톡스가 국내 1호이자 세계 4번째로 개발한 보톡스 제제다. 메디톡스는 지난해 2059억원의 매출을 올렸는데 메디톡신 의존도가 절대적이다. 차세대 보톡스 ‘이노톡스’ 등 대체제가 있긴 하지만 이번 허가 취소로 영업 차질은 불가피하다.

해외 수출에도 악영향이 예상된다. 메디톡신은 중국 내 임상 3상을 거쳐 허가 심사 절차를 밟고 있다. 국내에서 서류 조작이 문제됐으니 중국 심사에서 긍정적인 판단을 기대하기 어렵다. 태국 수출 메디톡신도 판매 중단 및 회수 조치가 이뤄졌다. 메디톡스는 매출의 60~70%를 수출에서 거둔다.

-

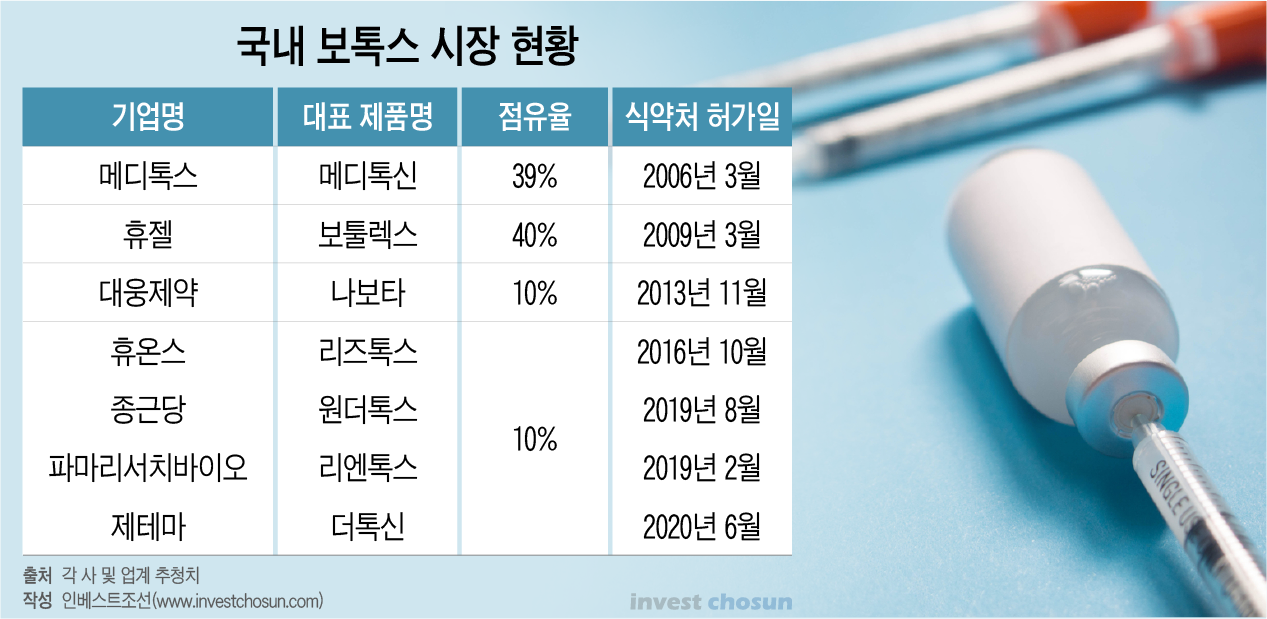

경쟁 회사들이 반사이익을 받을 가능성은 커졌다. 국내엔 메디톡스 외에도 휴젤, 대웅제약, 종근당 등 여러 업체가 경쟁하고 있다. 그 중에서도 휴젤이 가장 수혜를 입을 것으로 예상된다.

휴젤은 2010년 ‘보툴렉스’를 출시했다. 보톡스 시장 진입은 늦었지만 공격적인 마케팅으로 메디톡스와 1위 자리를 다퉈왔다. 두 회사의 국내 시장 점유율만 80%에 달한다. 메디톡신이 사라진다면 그간 효과가 검증된 휴젤 제품이 우선적으로 선택받게 될 전망이다.

휴젤에 투자한 베인캐피탈도 반색할 상황이다. 베인캐피탈은 2017년 휴젤 최대주주 동양에이치씨 주식 전량 인수(약 4277억원) 및 휴젤 유상증자(약 3547억원) 참여, 전환사채(CB) 인수(약 1000억원) 등 총 9274억원을 들여 휴젤을 인수했다. 이후 휴젤 주가는 22만원대로 떨어지는 등 부진하기도 했지만 앞으로는 1등 보톡스 주로서 수혜를 볼 가능성이 크다. 메디톡신 허가 취소 발표 후 주가(18일 종가 43만4000원)도 이틀 연속 상승세를 보였다.

다만 국내 시장에서 두드러지는 성과를 낼 지는 미지수다. 국내 보톡스 시장 규모는 연 1500억원 수준이다. 휴젤이 메디톡스 점유율을 모두 가져와도 매출 수백억원이 늘어나는 데 그친다. 영업력 강한 국내 제약사들이 속속 시장에 진입하고 있다. 메디톡스도 처분취소 소송을 예고해 모든 물량이 시장에서 완전히 사라질 것으로 보긴 어렵다. 이번 식약처의 처분이 보톡스 제조사들에 단기적으로 호재인 것은 맞지만 장기적으로는 중립적인 효과를 낼 것이란 예상도 있다.

국내보다는 해외 시장을 선점할 기회가 될 것인지가 중요하다.

보톡스 제조사들의 의존도가 높았던 중국 시장의 경우 보따리상(다이궁)을 통한 수출이 공공연히 이뤄졌다. 그러나 중국에서 공식 허가를 받은 것은 아니다 보니 언제 판로가 막힐지 모른다는 불안감이 컸다. 실제 중국 사드 보복 후 실적과 주가가 곤두박질 치는 경우가 있었다.

휴젤은 올해 중국에서 보툴렉스 품목 허가가 나올 것으로 예상하고 있다. 유럽과 미국에서도 허가 절차를 밟을 예정이다. 균주 허가 취소와 같은 악재가 없었으니 메디톡스보다 먼저 큰 시장에 안착할 가능성이 크지만 일말의 불안감은 있다.

메디톡신 허가 취소는 작년 메디톡스 전 직원의 공익신고로부터 비롯됐다. 그러나 시장에선 이 문제를 보톡스 균주의 출처를 두고 수년간 이어진 메디톡스와 대웅제약 간 분쟁의 연장선으로 보기도 한다.

국내에서는 보톡스 제품을 출시하는 각 사별로 균주의 발견과 등록절차를 두고 업체들 사이에 분쟁과 출처논란이 적지 않았다. 1호인 메디톡스는 1960년대 양규환 카이스트 교수가 균주를 미국에서 국내로 들여온 것을 기원으로 하고 있다. 대웅제약은 용인의 마구간, 휴젤은 썩은 통조림에서 보톡스 균주를 발견했다고 신고했다. 이에 메디톡스는 2016년 대웅제약이 자사의 균주를 움쳐갔다고 문제를 제기했고, 이는 작년 1월엔 미국 국제무역위원회(ITC)에도 제소했다. 이후 내부 고발과 진실 공방이 이어졌다.

다음달 ITC 결과에 따라 보톡스 제조사들의 균주의 원천이 어디였느냐하는 문제 제기가 다시 일어날 가능성이 있다. ITC의 판결은 국내 보톡스 시장과는 별개로, 미국을 포함한 해외 수출에서는 결정적인 영향을 줄 가능성이 있다. 결국 '균주'의 출처가 업계 전반에 문제시될 경우는 각 사에도 불똥이 튈 가능성이 있다.

베인캐피탈이 휴젤을 인수할 당시에도 이 문제가 적잖은 이슈가 됐다.

휴젤 M&A에 참여했던 한 관계자는 “베인캐피탈이 휴젤 인수를 검토할 때에도 향후 균주 출처 문제가 불거지면 어떻게 하느냐 하는 걱정이 있었다”며 “지금까지는 발견했다고 신고만 하면 넘어가는 분위기였지만 앞으로도 문제 없이 넘어갈 수 있을까 하는 불안감은 남아 있다”고 말했다.

행여 베인캐피탈 입장에선 균주 출처 문제가 제기되고 상품 판매까지 타격을 입으면 휴젤의 기업가치가 크게 약화할 수밖에 없다. 이 때문에 베인캐피탈이 기존 오너 측과 균주 문제로 손해가 발생할 경우 배상을 청구할 수 있다는 진술보장(Warranty and Indemnity)을 계약 내용에 담아뒀을 것이란 예상도 나오고 있다.

-

[인베스트조선 유료서비스 2020년 06월 21일 07:00 게재]

이미지 크게보기

이미지 크게보기