수익성 핵심 플랜트, 그룹 물량 소진되며 지지부진

독점이던 철도사업 경쟁 심화하며 저가 수주 쇼크

"정의선 시대에 존재 의미 스스로 증명해야"

-

"현대자동차그룹 부회장이 기자간담회에 직접 참석한 건 매우 이례적인 일로, 이번 상장에 그룹이 거는 기대감을 잘 말해줍니다!" (2013년 10월 16일, 현대로템 상장 간담회장서 한 회사 관계자의 말)

"현대로템은 철도를 비롯해 모든 사업 부문에서 과점적인 시장 지위를 확보하고 있기 때문에 상장 이후 성장 가능성이 그 어떤 기업보다 높다고 할 수 있습니다."(한규환 현대로템 대표이사 부회장, 같은 날 간담회 발언)

7년 전 현대로템의 그룹 내 위상은 지금같지 않았다. 철도ㆍ방위산업ㆍ플랜트 부문을 담당하던 현대로템은 현대차그룹 비(非)자동차 부문 성장 동력의 상징과도 같았다. 현대로템 기업공개(IPO) 공모 청약엔 3조원이 넘는 뭉칫돈이 몰렸고, 상장 첫 날 당연하다는 듯이 상한가로 직행했다.

상장 당시 현대로템은 2020년을 이야기했다. 2020년까지 국내 철도 사업에만 80조원이 넘는 예산이 투입되는데, 국내 철도시장에서 독점적 지위를 누리고 있는 현대로템이 가장 큰 수혜를 입을 거란 청사진이었다.

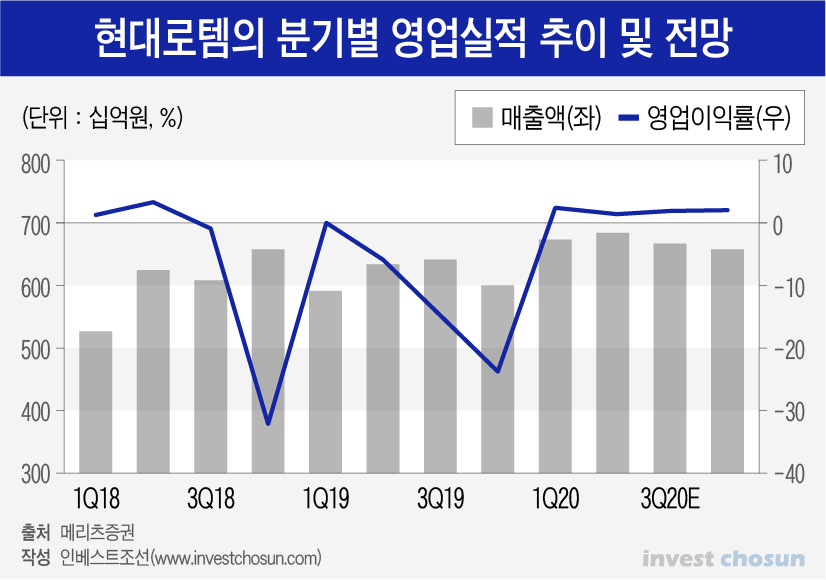

약속의 2020년이 왔다. 현대로템의 현재 주가는 공모가(2만3000원)에도 못 미치는 1만6000원대를 전전하고 있다. 상장 이듬해인 2014년부터 사실상 거의 매년 어닝쇼크를 내온 덕분이다. 상장 당시 130%대이던 부채비율은 적자 누적으로 지난해 300%를 넘어섰다.

그룹의 자본 지원은 전무했다. 현대로템은 지난해 11월 1060억원의 신종자본증권을 발행해 부채비율에 숨통을 틔웠다. 상반기 공모를 진행한 2500억원 규모 전환사채(CB) 구주주 청약에 현대자동차를 비롯해 그룹 계열사는 모두 불참했다.

촉망받던 계열사였던 현대로템에 7년 사이 대체 무슨 일이 있었던 것일까.

상장 직전까지 현대차그룹은 현대로템을 전폭적으로 지원했다. 현대로템 상장은 사실상 그룹 지원으로 성공할 수 있었다. 현대차그룹은 현대제철 제3고로 등 수익성 좋은 사업을 현대로템에 밀어줬다.

상장 직전인 2013년 상반기, 현대로템에서 플랜트부문은 매출액의 38%, 영업이익의 65%를 차지했다. 당시 플랜트부문 영업이익률은 11%로 철도 부문(1.7%), 방산 부문(3.5%)와는 비교할 수 없을 정도로 높았다.

현대로템이 상장한 시기는 현대차그룹의 주요 플랜트 설비 증설이 마무리되던 시기였다. 실현 실적은 극대화되고, 향후 예상 실적은 크게 줄던 시기였다는 의미다. 2011년 1조4000억원까지 불어났던 현대로템 플랜트 부문 수주 잔고는 2013년 상반기 이미 7900억여원으로 줄어든 상태였다.

의문을 제기하던 증권가에 당시 현대로템은 '계열사 수주를 통해 쌓은 트랙레코드와 실력을 바탕으로 해외로 나가겠다'고 답했다. 그러나 이 계획은 현실화되지 못했다. 현대로템 플랜트 부문의 지난해 말 기준 수주잔고는 5000억원 안쪽이다. 상장 당시보다 더 줄었다. 실적에도 기여하지 못했다. 플랜트 부문은 2016년부터 영업적자로 전환했다.

현대로템이 자랑하던 국내 철도시장 독점 체제는 상장 후 불과 2년을 넘기지 못했다. 2015년부터 철도차량 설계 전문기업이었던 다원시스, 철도차량 개조회사 로윈(현재 다원시스로 합병), 도시철도 전장 부품 제조회사 우진산전 등이 잇따라 철도시장에 뛰어들었다. 서울교통공사 7호선 신조 전동차 등 알짜 사업이 새로 나타난 경쟁사들에게 하나 둘 넘어가기 시작했다.

다급해진 현대로템은 2017년을 전후로 저가입찰 공세에 돌입했다. 시장 점유율을 유지하기 위한 방편이었지만, 수주에 급급해 경제성을 따지지 못했다. 금융권의 분석에 따르면 이 시기 현대로템이 수주한 진접선, 2호선 등 주요 수주 물량의 낙찰가격은 예정가격의 60% 안팎에 불과했다. 원가에도 못 미치는 수준으로, 만들면 만들수록 적자가 날 수밖에 없는 구조다.

당시 수주가 실적에 본격적으로 반영되기 시작된 지난해 현대로템의 영업손실 2800억여원 중 철도부문 영업손실 추정 규모는 2100억여원에 달한다. 지난해엔 해외 철도사업 수주건 중 최대 규모인 호주 2층 전동차 사업에서도 이슈가 터졌다. 승인이 예상보다 지연된데다, 설계변경 요구를 받으며 원가가 당초 예정보다 부풀어난 것이다.

방산 부문은 K2 흑표 전차가 파워팩(엔진+변속기) 이슈로 3차 양산 사업이 지연되고 있다. 지난 4월 현대로템은 부품 제조사들과 3차 양산 계약을 조속히 체결해달라며 정부에 호소하기도 했다.

최근 현대로템 방산 부문 매각설이 불거진 건 달라진 현대로템의 위상을 보여준다는 평가다. 현대차그룹 및 현대로템은 "전혀 사실이 아니며 루머에 불과하다"고 곧바로 진화에 나섰지만, 이미 금융가의 시선은 변해있는 상황이다. 정의선 부회장 체제 내에서 방산부문이 과연 핵심 사업으로 존속할 수 있을지 의문이라는 것이다.

플랜트 부문은 이미 그룹 내에 현대건설과 현대엔지니어링이 존재한다. 그룹 내 캡티브(내부)물량이라 해도 현대로템만 따로 챙겨줄 수 있는 분위기가 아니라는 평가다. 철도 부문은 일단 저가 수주로 인한 수익성 부실화부터 해결해야 한다.

최근 현대로템이 자체 자금조달을 통해 재무구조 개선에 나서고 있는 데 대해 현대차그룹에서 암묵적으로 선을 그었기 때문이라는 분석이 나온다. 저가 수주로 자초한 적자인만큼, 유무형으로 그룹에서 '스스로 해결하라'는 메시지가 갔을 것이란 의견에 힘이 실린다. 최근 CB 청약에 그룹 계열사들이 일제히 불참한 것도 이런 맥락으로 해석된다.

증권가에서는 현대로템의 향후 주가에 대한 시선은 그리 긍정적이지 못하다. 철도 저가 수주가 어느정도 회복되고, 영업이익이 흑자로 전환한다 해도 다른 그룹주, 나아가 상장 주식 중 굳이 현대로템에 투자해야할 이유를 찾지 못하겠다는 것이다. 2021년 흑자전환 기준 현대로템의 예상 자기자본이익률(ROE)은 고작 2% 안팎이다. 예상 주당순자산비율(PBR)은 여전히 1.3배에 달한다.

한 증권사 관계자는 "현대로템이 수소차 관련 인프라 사업에 진출을 선언한 건 그룹의 미래산업 청사진에 어떻게든 함께해야 한다는 절박함의 결과일 것"이라며 "정몽구 회장은 현대로템을 각별히 챙겼지만, 정의선 시대엔 현대로템이 존재 의미를 스스로 증명해야 할 것"이라고 말했다.

-

[인베스트조선 유료서비스 2020년 07월 03일 14:42 게재]

이미지 크게보기

이미지 크게보기