재계 "지주 안으로 CVC 끌어올 유인 부족"

VC업계도 투자시장 활성화 기대감 약해

-

[편집자주]정부가 대기업의 CVC 보유를 허용했다. 국내 벤처시장의 활성화를 위해 대기업의 적극적인 참여를 유도하기 위해서다. 시장에선 실효성을 두고 의문을 표시한다. 대기업 입장에선 개정안 내용이 지주사에 부담을 줄 수 있어 설립 효용성에 물음표를 던진다. 벤처업계에선 경험이 부족한 대기업이 CVC를 제대로 운용할 수 있을지 우려하고 있다. 대기업 CVC가 벤처투자 활성화의 최우선 과제일까?

정부가 예고했던 대기업 지주사 중심의 기업주도형 벤처캐피탈(CVC)이 닻을 올렸다. 대기업의 풍부한 유동성으로 벤처시장을 활성화하겠다는 취지다. 그간 벤처투자 시장에 출자 방식으로 참여해왔던 대기업이 이젠 적극적으로 투자조직을 운영할 수 있도록 정부가 길을 열어줬다. 외견상 대기업을 위한 정책같아 보이지만 CVC가 정말 '당근'인지 의문이다.

-

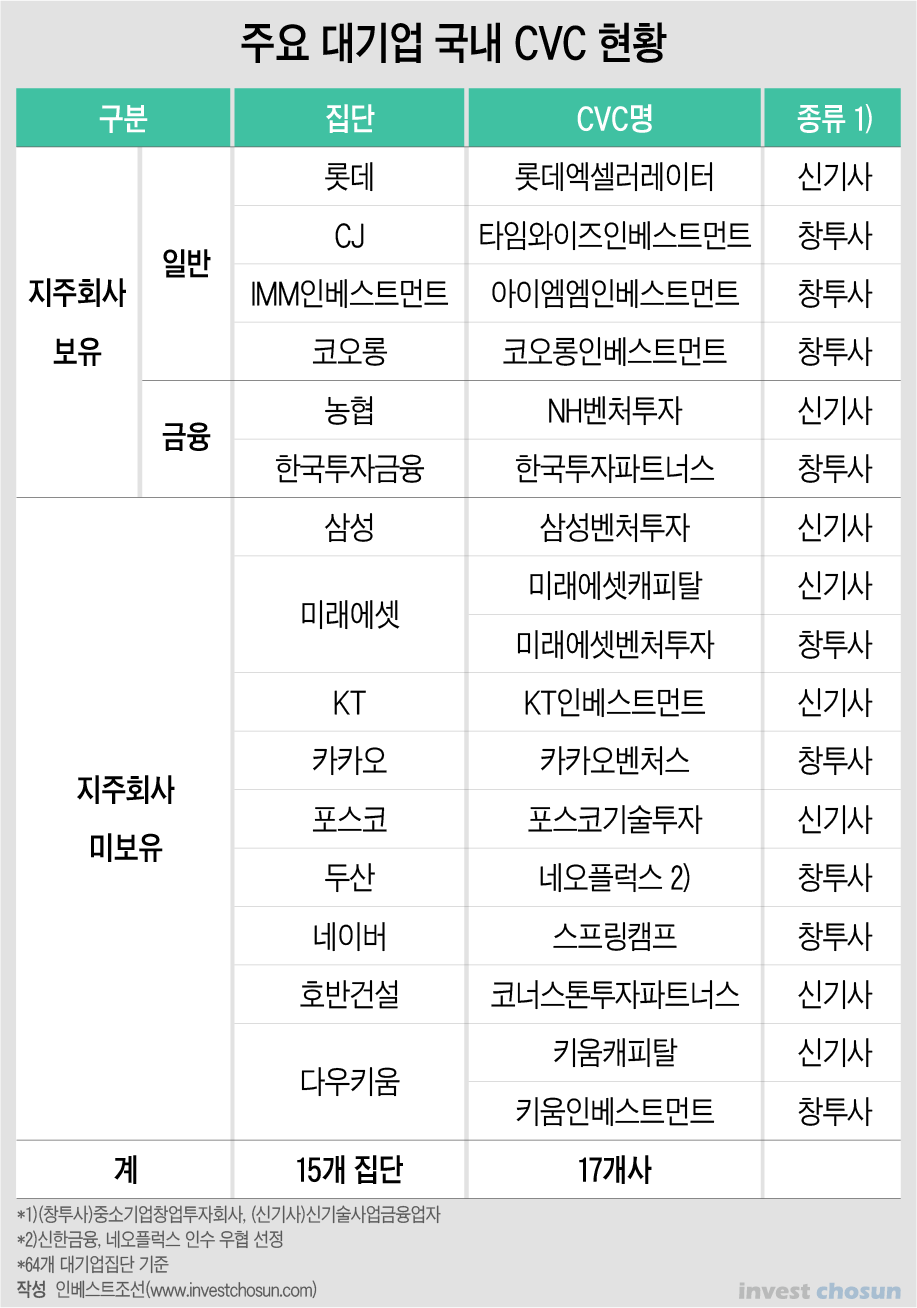

대기업 중 상당수는 이미 CVC 조직을 두고 있다. 지주 바깥의 국내 계열사 혹은 해외법인이 보유하는 식이다. 공정거래위원회에 따르면 국내 64개 대기업집단 중 일반지주회사를 보유한 집단은 총 28곳으로, 이중 롯데·CJ·코오롱·IMM인베스트먼트가 지주체계 바깥 계열사로 CVC를 보유하고 있다. SK와 LG는 해외법인 형태로 보유, 이외에 지주사 체제는 아니지만 국내에 CVC를 보유한 대기업집단도 8곳이 있다.

개정안대로라면 이미 CVC를 보유하고 있는 기업들은 지주사가 지분을 100% 보유한 완전자회사로 지분구조를 바꿀 수 있다. 하지만 지주체계 안으로 CVC를 끌어들일 유인은 부족하다는 평가를 받는다.

모 기업 투자심사역은 "지주사가 아무리 신사업도 한다지만 지주 산하 벤처조직과 주력 계열사 산하 벤처조직은 존재 의미가 사뭇 다르다. 조직과 시너지를 낼 수 있는 핵심적인 기술을 가진 곳을 우리 생태계 안으로 들어오게 하는 게 목적이라면 지주보다는 투자에 적합한 계열 법인이 들고 있는 게 더 취지와 맞다고 본다"란 입장이다.

당초 재계 내에선 지주사와 계열사의 공동 출자는 전제돼야 한다는 목소리도 있었다. 스스로 수익을 낼 수 있는 지주사가 아니면 자기 자본금만으로 설립이 어려운 사정이 있기 때문이다. 하지만 개정안에 따르면 펀드 조성 시 외부자금은 조성액의 40% 범위 내에서만 유치할 수 있고 총수일가와 금융계열사 출자는 금지된다. 차입 규모도 자기 자본금의 200%까지만 허용된다. 이는 일반 VC 허용치(900~2000%)에도 한참 못 미치는 수치다.

이 모든 규제를 감수하는 대신 얻을 수 있는 이점은 '대기업의 풍부한 유동성으로 시장을 활성화한다'는 감투뿐이다.

공정위는 약 25조원에 이르는 대기업집단 일반지주회사(37개)의 현금 및 현금성자산이 유입되면 벤처시장도 활성화할 거란 입장이다. "국내 벤처투자시장에서 CVC가 차지하는 비중은 9% 수준이지만 미국에선 CVC가 전체 벤처캐피탈 투자 건수의 24%, 금액의 47%를 차지한다"는 설명도 덧붙였다.

CVC업계는 외부자금 조달엔 제한을 두면서 기업 돈으로만 투자를 활성화시키겠다는 발상은 다소 부담스럽다는 반응이다.

CVC 관계자는 "벤처투자 시장을 활성화 하라면서 외부자금 유치는 제한하는 건 결국 기업 돈으로만 부담하라는 얘기다. 이미 기업별로 벤처투자 조직이 존재하는데도 별도의 규제 조건까지 붙이면서 부담만 키우니 결국 CVC는 대기업들에 당근이라고 하기 어렵다"면서 "정부가 저렇게 나서서 벤처투자를 종용하는데 CVC 조직이 없는 기업도 어쩔 수 없이 벤처투자 시장으로 내몰릴 수 있겠다는 생각이 든다"라고 토로했다.

VC업계도 자금이 풍부한 대기업이 본격적으로 뛰어들면 시장 규모를 키울 수 있을 거란 기대감을 보이면서도 그 실효성엔 의문을 제기한다. 독립계VC 투자심사역은 "대기업 특유의 보수적이고 안정적인 조직문화 특성상 투자 리스크는 어느 정도로 감수할지, 또 그룹과의 시너지를 고려하면서도 독립성은 어느 정도로 갖출 수 있을지 장담이 어려운 부분이 많다. 초반 투자 문화를 잡는 일이 쉽지 않을 것"이라고 내다봤다.

CVC는 다른 VC처럼 투자 수익도 중요하다. 하지만 그룹 내 계열사들과의 사업 시너지, 그룹의 미래 먹거리 모색이 주요 목표가 될 거란 점에서 모기업 없이 독자적으로 운용되는 독립계 VC보다는 투자 활동이 비교적 자유롭지 못할 거란 시각이 많다.

또 다른 심사역은 "성공기준이 일반적인 VC보다 팍팍할 대기업들은 리스크가 큰 초기 투자에 들어가는 것을 꺼릴 수 있다. 결국 이런 구조에선 엔젤 투자자나 액셀러레이터가 나오기 쉽지 않다"라고 지적했다.

벤처기업들은 투자유치 기회가 폭넓게 주어질 거란 기대감은 있지만 '제한적 허용'에 달린 조건이 마냥 달갑지만은 않다.

한 스타트업 대표는 "벤처기업 입장에선 일단 투자 유치가 제일 급하다 보니 정작 원하는 건 따로 있더라도 정부 지원 조건에 맞추기 위해 차선을 선택할 수밖에 없는 상황이 있을 수 있다"면서 "CVC의 투자를 받으면 정부당국에 출자자 현황과 투자내역, 자금대차관계, 특수관계인 거래를 정기적으로 감시 받아야 하는 점이 부담스럽다. 여러 곳에서 투자 문의가 들어오는 기업의 경우 킬러 콘텐츠를 대기업 품에 안기기는 꺼려질 수 있다"라고 덧붙였다.

-

[인베스트조선 유료서비스 2020년 08월 03일 07:00 게재]

이미지 크게보기

이미지 크게보기