어피너티·블루런과 약정한 최종 목표치까지는 촉박

2023년까지 10조 달성하지 못하면 풋백옵션 수용해야

거래액 늘릴 핵심인 전용 물류센터 설립 난관 부딪혀

-

무서운 성장세로 호평 받는 신세계그룹의 온라인 통합법인 SSG닷컴에 대한 평가가 새로운 국면에 접어들었다. 다른 이커머스사와 비교해 매우 높은 수준의 거래액 성장률을 자랑하지만 투자자와 약정한 규모를 기한까지 달성하기엔 쉽지 않아 보인다는 평가다.

SSG닷컴은 지난해 목표했던 거래액(GMV) 수치를 달성하지 못했다. 3조1000억원 수준을 목표했지만 2조8000억원대에 그쳤다. 올해 목표치는 3조6000억원 안팎이다. 유통업계에 따르면 SSG닷컴은 1분기(9170억원)와 2분기(9317억원)까지 총 1조8487억원의 거래액을 기록하며 올해 목표치의 절반 수준을 달성했다. 이 성장세가 하반기까지 유지된다면 목표치 달성도 무리가 없는 상황이다.

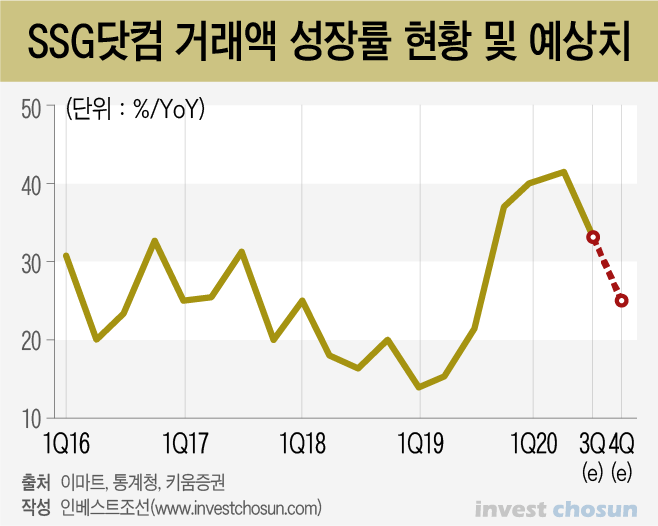

최근 증권가 내에선 SSG닷컴이 성장세를 인정받으며 입지를 다진 것은 사실이지만 성장세가 2분기를 기점으로 꺾이고 있는 점은 주시할 필요가 있다는 의견이 제기됐다.

지난해 12~30% 수준을 유지했던 거래액 성장률은 지난 2분기 41% 수준까지 치솟았지만 현재 30% 중반대까지 떨어져 4분기엔 24% 수준까지 꺾일 거란 관측이 제기됐다. 비대면 소비 트렌드 확산에 따라 상반기 거래액이 크게 늘었지만 반사 수혜가 차츰 주춤하면서 성장률이 지난해 수준으로 가고 있다는 분석이다. 신세계그룹도 현 성장세를 유지해나갈 수 있는 새로운 전략에 대한 고민이 많은 것으로 전해진다.

-

SSG닷컴이 다른 이커머스사와 비교해 '거래액' 규모에 민감하게 받아들일 사정이 있다. 재무적 투자자(FI)인 어피너티에쿼티파트너스, 블루런벤처스(BRV캐피탈의 모회사)와 체결한 약정에 정해진 기간 동안 목표한 거래액을 달성해야만 하는 조건이 붙었기 때문이다.

약정에 따르면 SSG닷컴이 2023년까지 거래액 요건 또는 기업공개(IPO) 요건을 충족하지 못하면 FI들은 최대주주인 이마트와 신세계에 풋백옵션을 요구할 수 있다. 투자업계에 따르면 SSG닷컴이 2023년까지 달성해야 하는 거래액 목표는 10조원이다.

SSG닷컴이 약정 조건을 맞추기 위해 매년 달성해야 할 이상적인 거래액 목표를 계산해보면 매년 거래액이 1조8000억원씩은 늘어야 한다. 지난해에 2조8000억원을 달성했고, 올해 4조6000억원, 2021년 6조4000억원, 2022년은 8조2000억원을 기록해야 2023년에 무난하게 10조원을 달성할 수 있다.

올해 달성해야 할 이상적인 거래액 수치까지도 도달이 어려울 상황에서 해당 연도에 최종 목표치를 달성하지 못할 가능성이 충분해 보인다. 추가적인 '한방'이 필요할 상황에서 거래액을 크게 늘려줄 것으로 기대했던 전용 물류센터 설립까지 어려워졌다.

SSG닷컴을 비롯해 쿠팡, 마켓컬리 등 배송에 중점을 둔 이커머스사엔 CAPA를 확충해 거래액을 늘릴 수 있는 '배송 인프라를 갖췄는지'가 성패를 가르는 요소가 된다. SSG닷컴 온라인 전용 물류센터 NEO(네오·Next Generation Online Store) 총 세 곳의 가동률이 현재 100%에 가까운 수준에 육박했다는 점에서 추가적인 인프라 구축이 시급하다.

이마트는 지난해 5년 내로 수도권 6곳, 지방 대도시를 중심으로 5곳 등 총 11곳의 NEO전용센터를 구축해 일 배송 CAPA 26만건을 확보할 계획이라 공식화한 바 있다. 현재 일 배송 CAPA가 13만건 수준이란 점에서 거래액 10조원 수준을 충족하려면 5년 내로 현재의 2배까지 늘려야 한다는 계산이 깔린 것으로 추측 가능하다.

SSG닷컴은 현재 매출 증분량 대부분 PP(Picking&Packing)센터로 충당하고 있다. 폐점 점포를 물류센터로 리뉴얼하는 방안도 고심 중이지만 NEO센터 추가 건립 없이는 곧 한계에 봉착할 성장세라는 지적이다.

내부사정에 정통한 관계자에 따르면 이마트는 대형물류센터 건립에 적합한 부지를 선정하기 위한 작업 중이지만 순탄하지만은 않은 상황으로 파악된다.

유통업계 관계자는 "PP센터가 매출 증분량을 해결해주고 있지만 일 배송 CAPA 수준은 소규모다. 앞으로 더욱 늘어날 SSG닷컴 거래액을 충당하려면 대규모 처리가 가능할 NEO센터 추가 건립이 절실한 상황이다. 회사도 이를 인지하고 있기 때문에 물류센터 부지 확보를 최우선적인 목표로 두고 공을 들이고 있지만 지방자치단체와의 협의나 해당 지역 주민 설득이 생각보다 쉽지 않다. 건립부터 가동까지 최소 2년이 소요되는데 부지 확보 단계에서부터 어려움을 겪고 있으니 조급할 수밖에 없는 상황"이라고 전했다.

모기업인 이마트 입장에서도 NEO센터 추가 건립은 장기적으로 필수적이다. PP센터와 NEO센터에서 발생하는 매출이 계상되는 구조가 각기 다르다는 점에서 이마트 주주와 SSG닷컴 투자자 간 이해상충이 발생할 수 있다.

NEO센터에서 발생하는 매출은 SSG닷컴 매출로 인식되지만, PP센터는 이마트 할인점(오프라인) 매출로 인식된다. 올해 8월 이마트 할인점(오프라인) 실적이 전년 동기대비 50% 올랐는데 이는 쓱배송 매출 확대에 따른 수혜였다. 하지만 동시에 이마트의 고질적인 과제로 거론되는 높은 판관비 부담이 SSG닷컴으로부터 발생하고 있기도 하다. 쓱배송으로 매출이 발생하면 10% 수준의 플랫폼 수수료를 SSG닷컴에 지급해야 하는데 바로 이 지점에서 SSG닷컴과 이마트 간 '카니발라이제이션(cannibalization effect·제살깎아먹기 효과)'이 발생한다. 증권가에선 현재 4조원대에 이르는 이마트의 판관비는 2022년까지는 그 규모를 유지할 가능성이 크다는 관측을 내놓고 있다.

대신증권은 최근 '쓱닷컴 성장성은 좋지만 할인점 수익성 개선은 극복해야 할 숙제'란 제목의 리포트를 통해 "PP센터 배송이 커질수록 할인점의 SSG닷컴 상품 공급에 따른 GPM(매출총이익률)이 하락할 수 있고 SSG닷컴 플랫폼 사용료 지불로 판관비 부담이 발생한다"며 "PP센터 활용으로 SSG닷컴 매출은 늘지만 할인점 손익이 훼손되는 마이너스 효과가 현재는 더 크다는 점이 아쉽다"라는 의견을 냈다.

SSG닷컴에 대한 시장의 호평이 이어지는 와중 이런 사정은 SSG닷컴에도 이마트에도 조급함을 불러일으키고 있다. 약정한 거래액 목표치를 달성하더라도 '성공적인 IPO'라는 조건까지 붙은 상황이다. 성장세에 따른 시장의 호평에 안주하기엔 2023년까지 입증해 보여야 할 과제가 산적하다. SSG닷컴에 주어진 시간이 마냥 여유롭지만은 않다는 얘기다.

-

[인베스트조선 유료서비스 2020년 09월 18일 07:00 게재]

이미지 크게보기

이미지 크게보기