분리막 수급상황 등 각종 호재 이어져

EV/EBITDA 40배 넘어 시장 검증은 숙제

-

SK IET 예상 기업가치가 약 7조원을 웃돌 것으로 추산된다. 작년 9월 약 3000억원의 투자를 받았을 당시보다 두 배 넘게 기업가치가 오른 것이다. 글로벌 시장에서 분리막 수요가 늘어난 데다 전기차 배터리 등 친환경 테마에 대한 기대감이 반영된 것으로 보인다.

다만 기업가치 대비 상각전이익(EV/EBITDA) 거래배수가 50배 가까이에 이른다는 점은 공모 시장에서 부담으로 작용할 수 있다. 6개월 만에 두 배 넘게 오른 기업가치를 시장에서 인정받는 것이 과제로 남게 됐다.

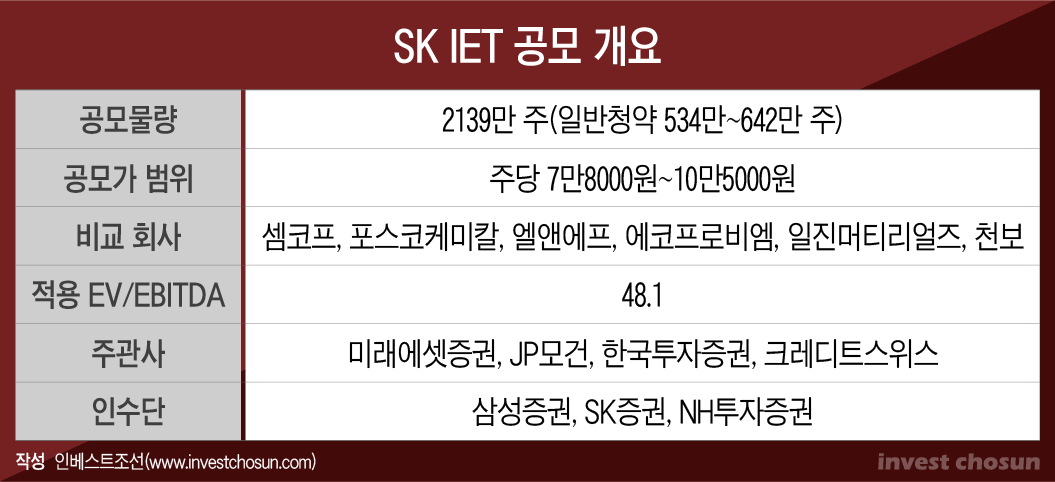

5일 SK IET가 제출한 증권신고서에 따르면 할인율 기준 SK IET의 기업가치는 약 5조5577억~7조5665억원 수준이다. 작년 9월 사모펀드(PE) 프리미어파트너스의 투자를 받았을 당시 약 3조원의 기업가치를 평가받았는데 이후 두 배 이상 높아진 것이다.

희망 공모가액 산출 과정에서 평가방법은 EV/EBITDA를 차용했고, 거래배수는 무려 48.1배를 나타냈다. 일반적인 인수합병(M&A)시 적용되는 EV/EBITDA 거래배수가 10배~15배인 점을 감안하면, 상당히 높은 수치가 적용된 셈이다.

국내 전기차 배터리 소재회사인 일진머티리얼즈, 포스코케미칼, 에코프로비엠, 천보와 중국 분리막 회사인 셈코프가 밸류에이션을 위한 기준 회사로 선정됐다. 이들의 EV/EBITDA 거래배수를 살펴보면, 30배에서 70배로 추산된다. 유력한 동종 회사로 분류됐던 일본의 아사히 카세이나 도레이 등은 비교회사 목록에서 제외됐다. 아사히 카세이나 도레이의 EV/EBITDA 거래배수는 10배내외다.

주관사 한 관계자는 “일본 아사히 카세이나 도레이, 더블유스코프 등은 분리막을 생산하는 회사이기는 하지만 전통 석유·화학 회사로 분류돼 SK IET와 직접 비교하기는 어렵다”라며 “오히려 국내 배터리 소재회사들과 비교하는 것이 더욱 타당하다고 판단했다”라고 말했다.

‘대어급’ 상장인 SK바이오사이언스 주가가 급락한 이후 공모시장 분위기가 주춤한 점 역시 SK IET가 넘어야할 산이다. SK바이오사이언스 주가는 상장 첫날 공모가의 두 배를 훌쩍 넘은 16만9000원에 장을 마감했지만 상장 다음날 바로 급락했다. 이날 SK바이오사이언스 주가는 시초가(13만원)에 못 미치는 11만8000원에 장을 마쳤다.

SK IET는 다소 높은 거래배수에도 충분히 공모 흥행을 꾀할 수 있다고 판단한 것으로 풀이된다. 현재 분리막 수급 상황이 빠듯한 데다 향후 추가 공장 증설이 예정돼있어 이는 곧 매출 증대로 이어진다는 것이다.

SK IET는 최근 1조1300억원을 투자해 폴란드에 분리막 3·4공장을 추가로 건설하기로 했다. 폴란드와 중국 공장이 가동하면 분리막 생산능력은 기존 8억6000㎡에서 2024년 27억3000㎡까지 세 배 넘게 늘어날 것으로 추산된다.

SK이노베이션 관계자는 “현재 유럽 쪽에 분리막 공장을 보유하고 있는 회사는 SK IET가 유일하다”라며 “유럽 전기차 회사들이 SK IET의 분리막을 사용하고 싶어하는 만큼 향후 수급 상황은 더욱 SK IET에 유리해질 것”이라고 해명했다.

-

[인베스트조선 유료서비스 2021년 04월 06일 17:00 게재]

이미지 크게보기

이미지 크게보기