공정거래법 개정, 연내 글로비스 지분율 낮춰야

현물출자, 블록딜, 제 3자매각, PRS 등 다양한 선택지

글로비스 처리 방안은 곧 지배구조 개편 밑그림

-

현대자동차그룹의 지배구조 개편 시계가 다시 빨라지고 있다. 정의선 회장의 시대가 본격 시작됨에 따라 정부는 현대차그룹의 총수를 변경하는 작업을 진행 중이다.

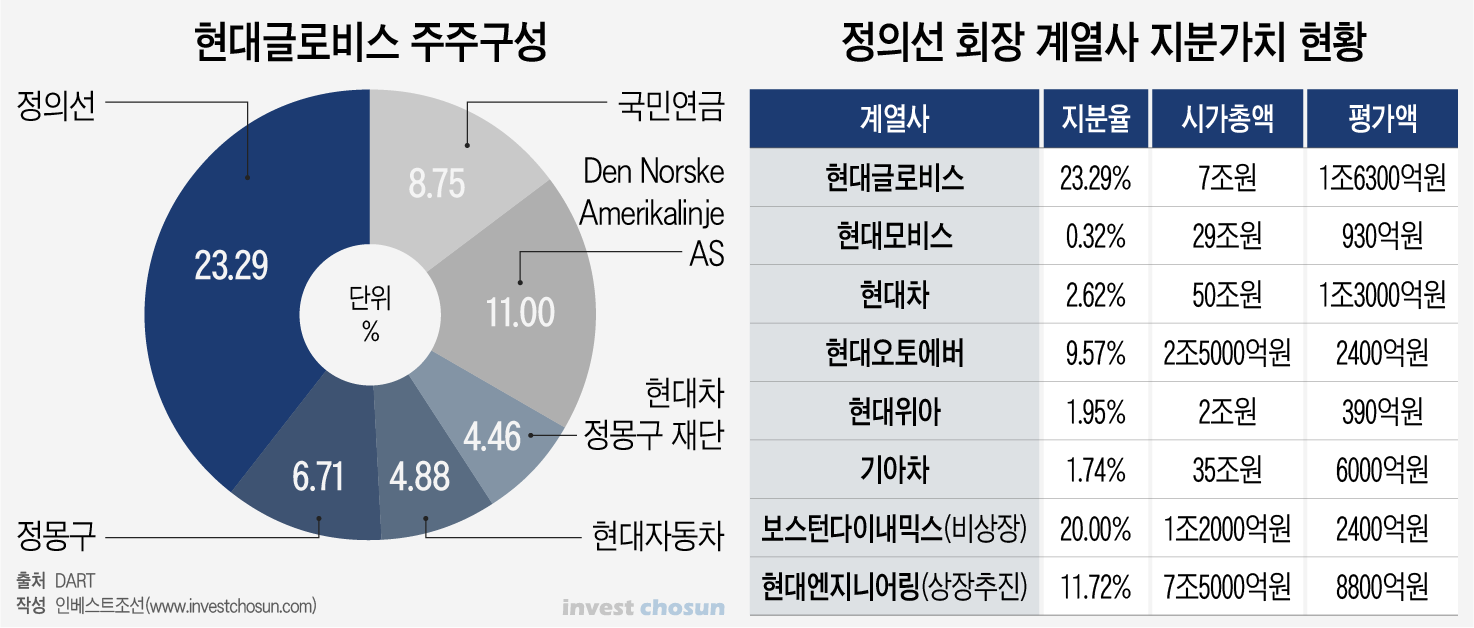

정몽구 명예회장의 지분 승계, 지배구조 개편 과정에서 정의선 회장의 금고로 여겨지는 현대글로비스의 지분을 어떠한 방식으로 활용할 지가 가장 큰 관심사다. 공정거래법의 개정에 따라 정 회장 부자는 글로비스 지분 10% 이상을 연내 처분해야 한다. 상황이 녹록지만은 않다.

지난해 국회를 통과한 ‘독점규제 및 공정거래에 관한 법률 개정안’의 핵심은 일감 몰아주기 규제의 적용범위를 넓힌 것이다. 기존에는 오너 일가 지분율이 30% 이상인 계열사들만 이에 해당했지만 이제는 지분 20% 이상의 계열사까지 규제 대상에 포함된다. 개정안은 올해 말부터 적용된다.

현대차그룹에서 가장 직접적인 영향을 받는 기업은 글로비스다. 현대차그룹 계열사에 대한 매출 비중이 압도적으로 크다. 정 회장 부자의 지분율은 30%(1125만주)에 단 9주가 못 미친다. 정 회장 부자는 지난 2015년 공정거래법 기준을 맞추기 위해 시간외대량매매(블록딜) 방식으로 지분 13.5%를 매각하며 현재의 지분율을 유지하고 있다.

공정거래법이 다시 개정됨에 따라 글로비스 지분 매각의 필요성이 대두했고, 그 시한이 다가오면서 지분 처리 방식에 대한 구체적인 논의가 진행되고 있다. 지난주 투자자들 사이에서는 글로비스 지분 일부가 블록딜 방식으로 매각될 것이란 전망이 제기되며 주식시장에 영향을 미치기도 했다. 오너일가가 처분해야 하는 글로비스 지분 10%의 지분가치는 약 7000억원이다.

사실 글로비스의 지분 매각 시기와 방식에 따라 현대차 지배구조 개편의 대략적인 밑그림을 가늠할 수 있다. 현대차그룹이 현대모비스 중심의 지주회사로 전환을 추진한다면, 글로비스의 지분을 외부에 매각하기 보단 모비스에 현물출자 하는 방식을 택할 수도 있다.

-

현재까지 거론되는 글로비스 지분 활용 방식은 약 4가지 정도다.

현대모비스가 지주회사 전환을 추진하면서 오너 일가 또는 현대차가 보유한 지분을 현물출자하는 방식이다. 현대모비스가 현대차그룹 지배구조의 최정점에 있다는 점을 고려하면 정 회장이 그룹 지배력을 강화하기 위해선 현대모비스의 지분 확보가 필요하다. 현재 정 회장의 현대모비스 지분율은 0.3%로 미미한 수준이다. 정 회장이 보유하고 있는 글로비스 지분 가치는 약 1조6000억원 수준으로 현물출자와 더불어 해당 규모만큼 현대모비스 지분을 취득하면 지배력을 상당히 끌어올릴 수 있다.

글로비스 주주들 입장에서도 크게 손해볼 것이 없다. 지주회사의 자회사로 편입되면 더 이상 오버행 이슈에 시달리지 않아도 된다. 주가 방어 측면에서도 긍정적이다.

이는 오너 일가와 주주들을 모두 만족시킬 수 있는 거래지만 그룹 차원에선 부담이 될 수 있다. 금산분리 원칙에 따라 금융계열사를 보유하지 못하기 때문이다. 이 경우 자동차 판매 사업에서 필수적으로 여겨지는 캐피탈 사업은 물론이고 현대커머셜, 현대카드, 현대차증권 등을 모두 일정 기간 내 팔아야 한다.

사실 2018년 현대차그룹의 지배구조 개편 과정에서 공세를 펼쳤던 엘리엇매니지먼트의 요구가 바로 현대모비스의 지주회사 전환이다. 그 당시 공정거래위원장이던 김상조 전 위원장은 “엘리엇의 요구가 금산분리 원칙에 위배된다”며 맞서기도 했다.

투자은행(IB) 업계 한 관계자는 “글로비스 지분 처리 문제만을 놓고 본다면 지배구조 개편 과정에서 계열사에 지분을 매각하는 것이 가장 깔끔하다”며 “다만 지주사 전환의 경우 금융사를 외부에 매각하는 등 변수가 너무 많아 추진되기는 사실상 어려울 것으로 보인다”고 했다.

현실적이라고 평가받는 방안은 과거와 마찬가지로 블록딜로 지분율을 낮추거나 제 3자에게 지분을 매각하는 방식이다.

블록딜은 빠른 시일 내에 규제를 벗어날 수 있다는 장점이 있지만 주가에 상당히 부정적인 영향을 미칠 수 있다는 점을 고려해야 한다. 할인율을 적용하기 때문에 확보할 수 있는 현금이 예상보다 적을 수 있다는 점, 오너 일가의 시세 차익에 대한 막대한 세금이 부과된다는 점도 부담이다. 10%의 지분을 불특정 다수의 기관투자가에게 매각하기 때문에 추후 경영권을 위협 받을 소지가 생길 수 있다는 약점도 있다.

과거 글로비스는 핵심 사업부인 CKD사업부를 외부 매각하는 방안을 마련해 국내 주요 PEF와 접촉하기도 했다. 이번에도 재무적투자자(FI)를 유치하는 방안을 충분히 고려해 볼 수 있다.

IB 업계 한 관계자는 “일단 성공적인 블록딜을 위해선 할인율을 적용해야 하는데 알짜 자산을 이런 방식으로 매각할 유인을 찾기 어렵다”며 “오히려 현대차그룹과 관계를 맺고 싶어하는 FI들을 물색해 프리미엄을 받고 매각하는 방안이 오너 일가 입장에선 더 유리해 보인다”고 했다.

또 다른 대안으로 제시되는 방안은 주가수익스와프(PRS)를 활용하는 것이다. PRS는 기업이 금융기관과 일정기간 계약을 맺고 정산 시기에 기초자산의 주식가치가 계약 당시 보다 높으면 차액을 기업이 가져가고, 반대의 경우엔 손실금액을 투자자(금융기관)에 보전하는 파생상품이다.

총수익스와프(TRS)와 유사하지만 PRS는 배당권, 의결권 등 주요 권리를 제외했다는 점에서 차이가 있다. TRS와 달리 파킹거래 논란을 잠재울 수 있다는 장점도 있다.

지난 2018년 두산중공업은 두산밥캣 지분 10%를 담보로 금융기관(NH투자증권·한국투자증권·KB증권)과 PRS 계약을 체결했다. 재무적 위기를 겪고 있는 상황에서 짜낸 고육지책이었으나 지난해 밥캣의 주가가 계약당시보다 떨어지며 곤욕을 치른 바 있다.

최근 현대차그룹은 현대엔지니어링의 기업공개(IPO)를 추진하며 지배구조 개편을 다시 시작했다. 어떤 방식으로든 글로비스의 지분 활용 전략도 곧 수면 위로 등장할 것으로 보인다. 글로비스는 현재 자체적으로 중고차 사업 진출을 추진하고 있고, 그룹 계열사에 대한 매출 비중을 점차 줄여나가면서 성장 스토리를 만드는 데 주력하고 있다.

-

[인베스트조선 유료서비스 2021년 04월 14일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기