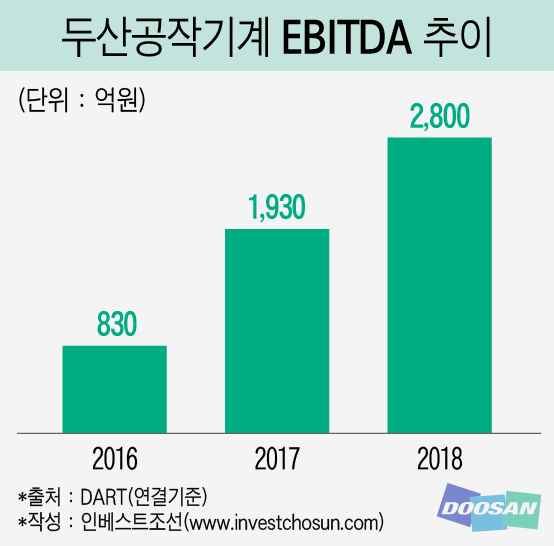

인수후 상각전 이익 3배 늘어‥2조원대 가격 거론

-

MBK파트너스가 두산공작기계 투자금 회수를 위해 IPO가 아닌, 매각을 검토하고 있다. 작년 하반기 기업공개(IPO)를 진행했으나 시장 상황이 안 좋아 철회한 바 있다. 매각가격은 최소 2조원 중반은 될 전망이다.

30일 투자금융업계에 따르면 MBK파트너스가 두산공작기계 매각을 위해 잠재 인수자 물색에 나서고 있다. 작년 IPO를 추진했으나, 제 가치를 인정받기 힘들다고 판단해 상장을 철회했다. 당시 해외 피어그룹으로 꼽히는 일본 디엠지 모리, 오쿠마의 주가가 연초보다 40%가량 빠졌었다. 여전히 이들 회사의 주가는 회복하지 못하고 있다는 점에서 IPO 보다는 매각 쪽으로 방향을 튼 것으로 보인다.

시장에 매각 추진 소식이 들리면서 외국계 사모펀드 등에서 관심을 가지고 보고 있다. 안정적인 현금흐름, 기술력 등에서 '좋은 회사'란 것에는 이견이 없다.

다만 두산그룹이 매물로 내 놓았을 당시보다 가격이 2배 이상은 비싸져 실제 인수에 나설지는 미지수다. 몸집이 커지다 보니 국내에 마땅한 전략적투자자(SI)를 찾기는 쉽지 않을 것이란 의견이 많다.

한 IB업계 관계자는 “MBK파트너스가 두산공작기계 매각을 위해 잠재 인수후보자들과 접촉하고 있다”라며 “일단 공식적인 질의보다는 내놓았을 경우 인수의향이 있을지 정도를 물어보는 수준”이라고 말했다.

두산공작기계 매각이 공식화되면 MBK파트너스의 또 다른 대규모 엑시트 작업이 진행된다. 이번 거래 역시 쏠쏠한 수익이 예상되는 상황이다.

MBK파트너스는 지난 2016년 약1조1000억원(펀드투자금 4300억원, 인수금융 7000억원)에 두산공작기계 지분 100%를 인수했다. 이후 작년 우리은행, 미래에셋대우, 하나금융투자를 주관사로 선정하고 리캡을 통해 투자금 4300억원을 모두 회수했다.

-

MBK파트너스가 인수한 이후 두산공작기계의 실적은 급격하게 좋아지고 있다. 인수 당시 연결기준 830억원 수준이던 상각전이익(EBITDA)가 지난해 2800억원으로 3배 이상 성장했다.

중국, 미국,유럽 등 해외시장 성장이 이뤄지고 있는 점이 실적을 견인하고 있다. 해외 매출은 2016년 3000억원 수준에서 지난해 1조원으로 성장했다. 기계를 만드는 기계(mother machine)를 생산하는 공작기계는 자동차·항공·정보통신·에너지 산업의 기반으로, 글로벌 경기 호황에 따라 각종 산업에 들어가는 기계들의 수요가 늘면서 두산공작기계 실적이 크게 좋아졌다.

이번 매각마저 성공하면 ING생명, 코웨이에 이어 3연타석 '홈런'을 치게 된다. 사모펀드 업계에선 두산공작기계가 홈플러스 리츠 상장 실패 만회 카드가 될 것이란 예측이 나오고 있다. 상대적으로 재무구조개선 때문에 시장에 내 놓은 두산그룹이나 딜을 발굴했지만 자금동원력 때문에 매물을 놓친 SC PE는 아쉬운 상황이 됐다.

한 사모펀드 관계자는 "두산그룹에서 매각 당시에도 워낙 알짜다 보니 지분 전량을 파는 것을 주저했다"라며 "MBK파트너스로 넘어가고 실적이 더욱 좋아지면서 매각 성공 시 상당한 매각차익을 얻을 것으로 보인다"라고 말했다.

-

[인베스트조선 유료서비스 2019년 05월 01일 07:00 게재]

이미지 크게보기

이미지 크게보기