씨티도 조단위 거래 3건 자문

인수금융은 NH證·미래 독주 계속

회계법인 재무 자문에서도 활약

롯데카드에 웃은 광장, 넥슨에 운 율촌

-

크레디트스위스(CS)가 상반기 중 4건의 조단위 거래에 참여하며 M&A 재무자문 1위 자리에 올랐다. 기존 강자인 외국계 투자은행(IB)의 성과가 주춤한 가운데 회계법인과 국내 증권사가 존재감을 내비쳤다.

CS는 SK브로드밴드와 티브로드 합병 거래에서 씨티글로벌마켓증권과 함께 SK그룹 측을 대리했고, SKC의 KCFT 인수 자문도 맡았다. SK그룹의 베트남 빈그룹(Vin group) 투자에선 빈그룹을 도왔고, MBK파트너스 컨소시엄의 롯데카드 인수도 자문하는 등 4건의 조단위 거래에 이름을 올렸다. 특히 롯데카드 M&A에선 한앤컴퍼니의 인수가 무산된 틈을 놓치지 않고 거래를 성사시킨 공을 인정받았다.

외국계 IB 중에선 씨티글로벌마켓증권이 뒤를 이었다. 티브로드, 롯데그룹 금융사, 지오영 등 조단위 M&A에 이름을 올렸다. 모건스탠리는 CJ헬로와 서브원 인수를 자문했다. KKR의 KCFT 매각을 돕기도 했다. 골드만삭스는 CJ헬로 매각과 지오영 인수, 메릴린치는 린데코리아 인수를 자문했다.

회계법인 세 곳이 순위권에 올랐다. 가치산정이 중요해지며 재무자문까지 함께 맡길 필요성이 커졌다. 1분기 1위였던 삼일PwC는 4위로 숨을 골랐지만 삼정KPMG가 대우조선해양, 티브로드 등 M&A의 실적을 쌓으며 2위에 올랐다. 재무자문에 공을 들이는 삼성증권은 신한금융지주 CPS 발행, 롯데카드 인수, 우리카드 인수 등 금융 관련 M&A에서 존재감을 보였다.

상반기 외국계 IB가 주춤했지만 하반기엔 다시 힘을 낼 가능성이 크다. 최대 3조원으로 거론되는 두산공작기계(주관사 메릴린치)와, 역시 조단위가 예상되는 태림포장(모건스탠리) 매각이 진행 중이다. 수처리사업(메릴린치), LG CNS 지분 매각(JP모건) 등 LG그룹의 사업정리 움직임도 이어지고 있다.

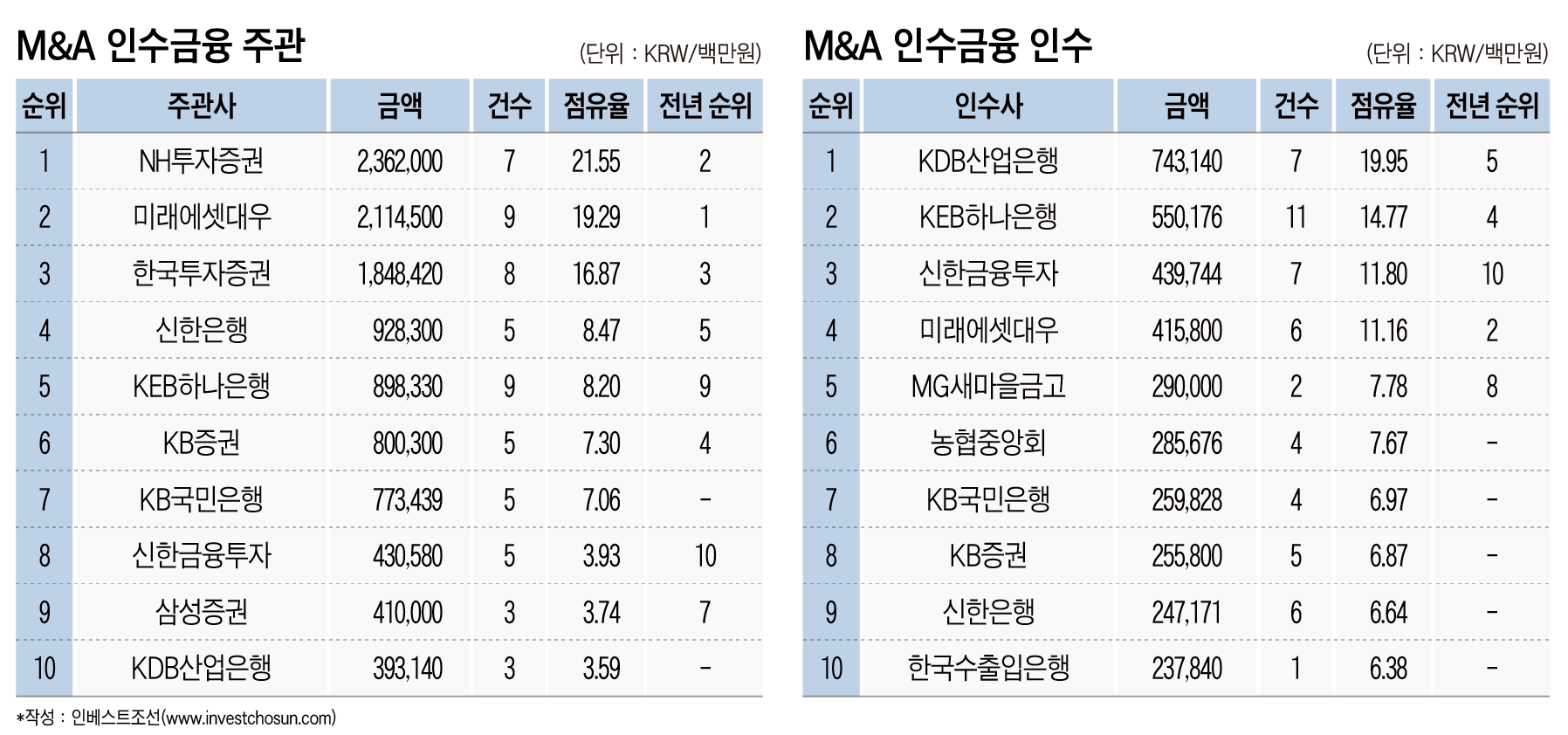

◇’점유율 40%’…NH證·미래에셋만 보인 인수금융 시장

-

M&A 인수금융 시장에선 초대형 투자은행(IB)들의 강세가 계속됐다. NH투자증권과 미래에셋대우가 대표적이다. 상반기까지 상위 10위권 금융기관이 주관한 인수금융은 약 11조원에 달하는데, 두 증권사가 40%가량의 점유율을 차지하며 독보적인 존재감을 보였다.

NH투자증권은 올해 상반기 가장 큰 규모의 거래였던 MBK파트너스의 대성산업가스 인수자금 리캡, 한온시스템의 마그나인터내셔널(Magna Intenational) 유압제어 사업부 인수에서 주도적인 역할을 했다. 한국콜마의 CJ헬스케어 인수자금 리파이낸싱, IMM PE의 린데코리아 인수에도 참여해 2조3000억원이 넘는 실적을 쌓았다.

미래에셋대우는 한앤컴퍼니의 쌍용양회, LS오토모티브 동박·박막사업부, 이랜드월드의 기존 차입금 등에 대한 리파이낸싱을 성사시켰다. 특히 KKR의 브라이트스프링(BrightSpring) 및 파메리카(PharMerica) 인수, CVC의 스웨덴 유통업체 알셀(Ahlsell) 지분을 활용한 자금조달 건에 참여하는 등 해외 거래에서도 활발한 모습을 보였다.

순위와 무관하게 가장 주목을 받은 곳은 한국투자증권이다. 지난해 말 2위, 올 상반기까지 3위를 기록하고 있는 한국투자증권은 올해 웅진그룹에 코웨이 인수금융 1조1000억원을 주선했다. 웅진그룹은 코웨이 인수 3개월만에 경영권을 다시 내놓기로 결정했다.

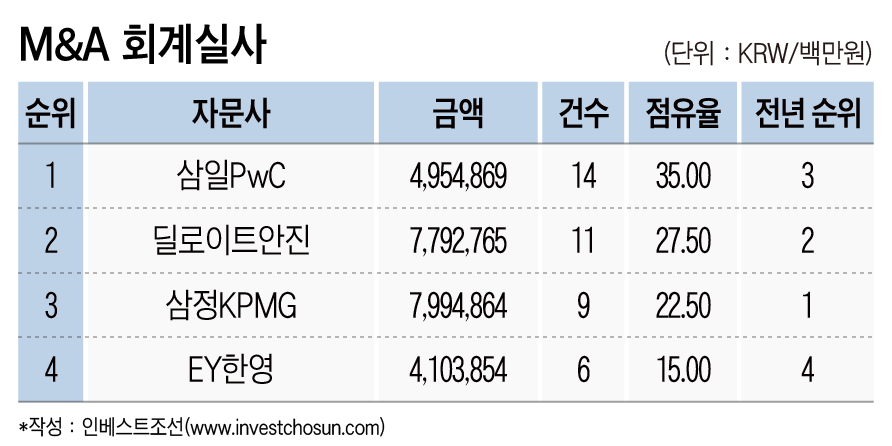

◇회계법인 조단위 딜 재무자문도 활약…삼일 실사 1위

-

빅4 회계법인이 올해 들어 대우조선해양, 티브로드, 서브원 매각 등에서 자문사 자리를 꿰차며 외국계 투자은행(IB)과 경쟁 구도를 형성했다.

삼정KPMG는 티브로드 매각 재무자문 및 실사를 담당했고, 딜로이트안진은 지오영 매각 재무자문을 맡는 등 조단위 거래에 참여했다. 린데코리아 M&A에선 딜로이트안진과 EY한영이 각각 실사를 맡았다. LG서브원 인수(딜로이트안진), 티브로드 M&A(삼정KPMG) 등 대형 거래의 자문 역할도 눈길을 끌었다.

M&A 거래에서 기업가치 평가가 중요해지면서 회계법인이 가치평가와 자문 업무를 동시에 맡는 일이 종종 발생하고 있다.

실사 부문에선 14건을 수행한 삼일PwC가 11건을 맡은 딜로이트안진을 제치고 1위에 올랐다. 두 법인은 사모펀드(PE) 부문은 물론 전통적인 대기업 실사 비즈니스에서도 성과를 내고 있다.

◇김앤장 '독주'속 2위싸움 치열…'롯데카드'에 웃은 광장, '넥슨'에 운 율촌

-

김앤장은 롯데카드, KCFT 등 몇 안되는 조단위 M&A에 빠짐 없이 참여했다. 지오영 거래에선 매각 측(앵커에쿼티파트너스)과 인수(블랙스톤) 측 모두를 자문해 '글로벌 PEF' 자문에서의 강점을 재확인했다. 야놀자 투자 유치 등 유니콘 기업 거래도 자문했다.

광장이 뒤를 쫓았다. SK브로드밴드(모회사 SK텔레콤 주도)와 티브로드 합병, 이를 바탕으로 OTT서비스 '옥수수' 투자유치 등 SK텔레콤과의 끈끈한 네트워크를 선보였다. 롯데카드 매각에서 막바지 예상치 못한 역전극을 펼쳤다. 삼성전자를 대리해 삼성전기 PLP사업부 인수를 마무리한 점도 눈에 띄는 성과다.

세종은 광장과 자문 건수는 동일했으나 금액은 절반에 그치며 3위에 머물렀다. 2분기 CJ제일제당의 베인캐피탈 투자 유치, 마켓컬리 투자 유치, 우리금융지주의 동양·ABL자산운용 인수 등을 자문했다. 연 초 린데코리아 인수 이후 조단위 거래 트랙레코드는 쌓지 못했다. 태평양은 JKL파트너스를 도와 롯데손해보험 인수를 마쳤고, 삼성전기 PLP사업을 이관했다. 캑터스PE 컨소시엄의 동부제철 인수, HDC현대산업개발의 한솔개발 인수 등에서도 성과를 냈다.

율촌은 지오영 거래에서 조선혜 이희구 회장 등 기존 주주를 대리해 지분 매각과 재투자 건을 자문했다. 롯데손해보험 매각도 성공적으로 마무리해 김앤장과 함께 롯데그룹 거래를 양분해가는 모양새다. 다만 10조원 이상으로 거론된 넥슨(지주사 NXC) 매각이 막바지 무산된 점은 아쉬웠다. 법인 내 랜드마크 거래로 꼽힌 코웨이 M&A는 결국 파국을 맞았다.

-

[인베스트조선 유료서비스 2019년 06월 27일 18:22 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기