CGV 입장에서도 자본확충 가능해 '윈-윈'

향후 FI 엑시트 전망에 대해선 '글쎄'…극장사업 성장 의문

-

CJ CGV가 진행 중인 해외법인 프리IPO(상장 전 지분투자) 성사를 놓고 시장의 전망이 갈린다. CJ CGV가 적극적인 데다 주요 사모펀드(PEF) 등도 숏리스트로 거론되면서 딜(Deal) 성사 기대감을 높이고 있다. 반면 아직 확정된 것이 없기 때문에 ‘상황을 지켜봐야 한다’는 의견도 있다. 투자를 유치하더라도 향후 재무적투자자(FI)의 엑시트(투자금회수)가 순조로울 것 같지 않다는 우려도 공존한다.

투자은행(IB)업계에 따르면 해외법인 프리IPO와 관련해 CJ CGV와 매각주관사인 노무라증권이 숏리스트에 대한 언급을 피하고 있지만, MBK파트너스와 미래에셋대우가 후보 중 가장 관심이 높은 상황이다. MBK파트너스는 지난해 결성한 스페셜시츄에이션펀드(SSF)를 활용할 전망이며, 미래에셋대우는 PE본부에서 프로젝트펀드 조성을 진행 중인 것으로 알려졌다.

이번 프리IPO 구조는 CJ CGV가 중국·베트남·인도네시아 법인을 묶어 특수목적법인(SPC)을 설립하고, 해당 SPC 지분 일부를 FI 등에 매각하는 것이다. 원매자의 관심을 끌기 위해 그나마 성장 여력이 있는 중국·베트남·인도네시아 법인을 SPC에 담은 것으로 풀이된다.

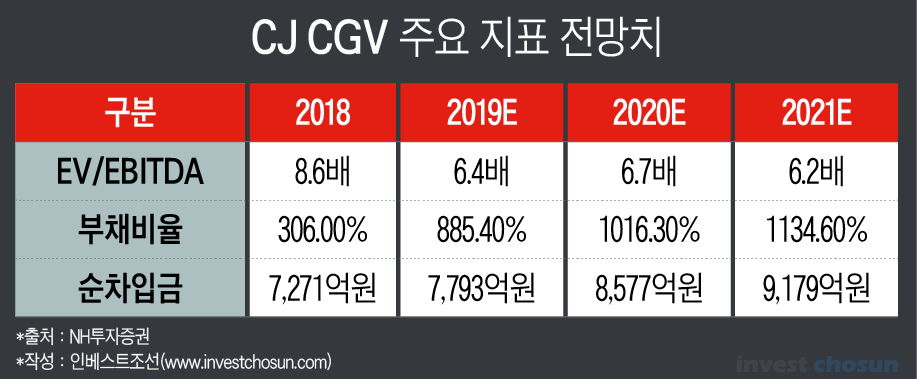

시장에서는 CJ CGV의 해외법인 프리IPO 매력으로 ‘기업가치 저평가’를 꼽는다. CJ CGV의 기업가치 대비 상각전이익(EV/EBITDA)은 최근 6배 수준이다. 글로벌 극장사업자(Peer)들의 평균 EV/EBITDA가 10배 수준인 것을 감안하면 낮은 상태다.

-

CJ CGV의 기업가치에는 연결 실적으로 잡히는 해외법인들의 가치도 포함된다. 다시 말해 해외법인 역시 동종업계 대비 기업가치가 저평가된 상태로 해석할 수 있다. 증권업계에 따르면 CJ CGV의 해외법인들의 EV/EBITDA는 7~9배 수준으로 추정된다. 이 부분이 FI들에 매력으로 작용했을 것이라는 분석이다.

증권업계 관계자는 “큰 수익을 노리는 것이 아니라면, 단편적인 데이터이긴 하지만 FI 입장에서 수익이 나쁘지는 않을 거래”라고 의견을 제시했다.

CJ CGV가 프리IPO 유치에 적극적으로 나서고 있는 점에 대해 시장에선 대체로 긍정적으로 평가하는 분위기다. CJ CGV의 부채비율이 빠르게 증가하는 상황하는 추세라 자본확충 속도를 높일 필요가 있다는 분석이다.

증권업계에 따르면 지난해 기준 CJ CGV의 부채비율은 306%다. 올해 예상 부채비율은 885%를 상회하며 2020년 예상 부채비율은 1000% 넘길 것이란 관측이다. 부채비율 악화의 진원지는 터키법인이지만, 실적 개선 여력이 있는 다른 해외법인을 묶어 자금을 조달하고 부채비율을 떨어뜨리려는 전략이 ‘나쁘지 않다’는 것이다.

다만 향후 FI들의 ‘엑시트’에 대한 시장 전망은 밝지 않다. 프리IPO 투자의 일반적인 엑시트 방법이 IPO인데, 국내외 주식시장이 극장사업자의 IPO에 좋은 환경이 아니라는 지적이다.

SPC에 묶인 법인들 중 중국법인 규모가 가장 크기 때문에 중국 사업 전망에 따라 FI들의 엑시트 향방이 결정될 것으로 예상된다. 중국 영화시장이 세계 1위를 넘보는 상황이라 극장사업자 역시 잘 될 거란 관측도 있지만 국내 사업자가 중국에 들어가서 돈을 번 사례가 많지 않아 ‘중국’에 대해 IB들도 의견이 다양한 상황이다.

CJ CGV가 지난해 CGV베트남홀딩스 IPO에 나섰지만 흥행에 참패하며 공모를 철회한 것도 연결된다. 지난해 국내 주식시장이 급락하는 등 불안정한 영향도 있었지만, 무엇보다 오프라인 영화관 사업 성장성이 크지 않은 게 패인으로 작용했다.

IB업계에선 해당 SPC가 홍콩증시에 상장할 것으로 예상하는 가운데, ‘밸류에이션’ 문제도 불거질 수 있다는 지적이다. 프리IPO 진행을 위한 기업가치 책정은 자체적으로 가능하더라도, 향후 IPO를 할 때는 각 법인 별로 밸류에이션 산정이 민감할 수 있다는 설명이다.

이와 맞물려 일각에서는 IPO가 실패할 경우 CJ그룹이 투썸플레이스처럼 FI들에 해당 법인 경영권을 넘기고, FI도 다른 사업자에 매각할 것이란 가능성도 제기되고 있다.

투자업계 관계자는 “CJ CGV가 처음에는 중국법인에만 FI를 유치하려고 했는데 반응이 시원찮아 수익성 전망이 더 좋은 베트남법인 등을 추가했는데 현명한 선택”이라며 “다만 여러 개의 법인을 묶어 밸류에이션을 높인 게 향후 IPO를 진행할 때는 독이 될 수도 있다”고 설명했다.

-

[인베스트조선 유료서비스 2019년 07월 26일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기