-

1분기 국내 인수합병(M&A) 시장에선 중소형 거래가 빈번하게 이뤄졌다. 각종 경기 변수 때문에 대형 경영권 거래는 뜸했지만 대기업의 사업부 매각, 투자 유치가 늘며 전반적인 거래 건수는 작년에 비해 늘어난 모습이다. 인력 규모와 국내 네트워크에 강점이 있는 회계법인이 초반부터 존재감을 과시하고 있다. 대기업의 투자 행보가 빨라지면 외국계 투자은행(IB)들의 일손도 분주해질 것으로 보인다.

-

1분기 M&A 재무자문 1위는 삼일PwC가 차지했다. 삼일PwC는 1분기 유일한 조 단위 바이아웃 거래인 SK에코플랜트의 싱가포르 폐기물 업체 TES 인수를 도왔다. 테스나와 미니스톱 등 주요 경영권 거래의 매각을 자문하며 거래 수와 자문 규모에서 경쟁사들을 앞섰다. 이외에 IMM PE의 베어로보틱스 시리즈B 투자, NPX캐피탈의 코핀커뮤니케이션즈 투자 등 스타트업 투자도 도왔다.

삼정KPMG도 재무자문 3위에 올랐다. 티맥스소프트 매각, S&I건설 인수 등 수천억원대 경영권 거래를 성사시켰다. 유진PE의 우리금융지주 소수지분 투자, 헤임달PE의 한화솔루션 해외법인 소수지분 투자, 바이오팜솔루션즈의 프리 IPO 참여 등 지분 거래 자문도 많았다.

외국계 IB들은 상대적으로 잠잠한 모습을 보였다. 연초 우크라이나 사태, 인플레이션, 경기하강 등 각종 부정적 변수들이 겹치면서 대기업들의 행보가 위축됐고 이에 따라 IB의 일감도 다소 줄어든 것으로 풀이된다.

씨티글로벌마켓증권은 삼성바이오로직스가 바이오젠으로부터 삼성바이오에피스 지분(50%-1주)을 사들이는 거래를 도왔다. 약 2조7000억원의 자문 실적을 쌓으며 2위에 올랐다. 도이치는 칼라일그룹의 현대글로비스 지분 매입, 맥쿼리운용의 S&I엣스퍼트 인수 등을 도우며 4위를 차지했고 BDA파트너스는 TES 매각 자문을 성사시키며 5위에 올랐다.

작년 이베이·이타카·엔데버 등 대형 크로스보더 거래를 휩쓸며 1위를 차지했던 JP모건은 신세계그룹의 미국 와이너리 인수 자문에 그치며 순위권 밖에 머물렀다. 작년 2위 모건스탠리도 S&I건설, 바디프랜드 등 매각 성과에도 1분기 7위에 그쳤다.

IB들의 M&A 자문 실적이 두드러지지 않았지만 1분기 일감은 적지 않았다. 골드만삭스, 모건스탠리, JP모건 등은 올해 삼성SDS, 삼성전자, 셀트리온 등 대규모 블록딜을 주선하는 성과를 냈다. 이 외에 SK온 투자유치(JP모건·도이치), SK팜테코 프리 IPO(모건스탠리·크레디트스위스), EMK 매각(크레디트스위스) 등 대형 거래와 IPO 거래 일감도 많다. 앞으로 경기 불확실성이 걷히면 대기업의 크로스보더 거래가 늘고, IB들의 일손도 분주해질 것이란 전망이 나온다.

-

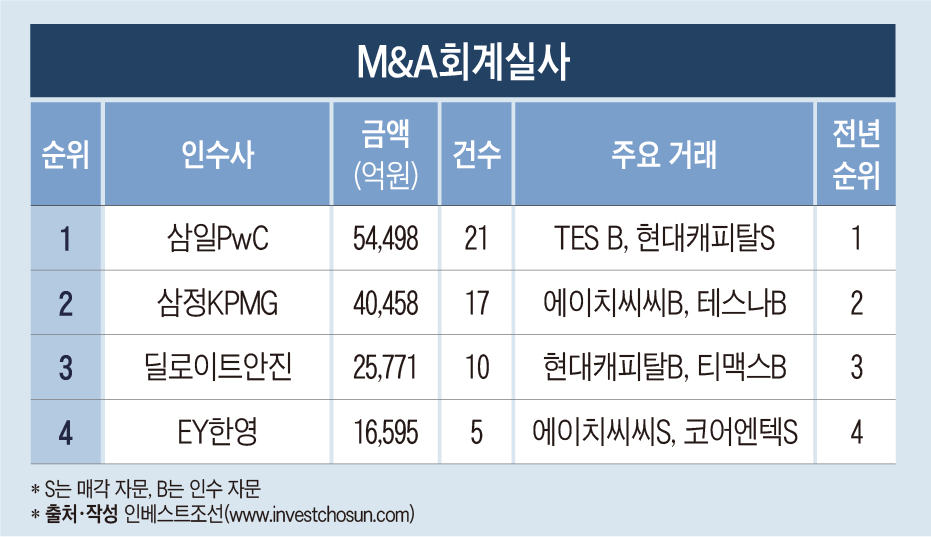

삼일PwC는 주요 거래의 재무자문과 회계실사를 동시에 맡으며 회계실사에서도 1위에 올랐다. 삼정KPMG도 건수와 금액 규모에서 삼일PwC의 뒤를 바짝 뒤쫓았다. 작년과 비교해 순위 변화는 없는 가운데 회계법인들에 골고루 일감이 몰린 것으로 보인다.

한 회계법인 M&A 담당자는 "작년에 비해 올해 시장이 위축될 거란 예상이 있었지만 회계법인은 여전히 바쁘게 돌아가는 중"이라며 "1분기 대기업과 사모펀드(PE)를 가리지 않고 꾸준히 딜이 이어졌고 2분기 이후에도 큰 변화는 없을 것으로 본다"라고 말했다.

-

법률자문 시장에선 김앤장이 1분기부터 경쟁자들과 격차를 벌이며 1위를 이어가고 있다. 삼성바이오에피스 지분 매입과 현대글로비스 지분, LG그룹 빌딩관리 사업부 매각까지 주요 그룹의 크고 작은 거래 두루두루 참여했다. 이외 바디프렌드와 테스나 등 PEF 중심 거래에도 이름을 올렸다.

2위는 율촌이 차지했다. 칼라일그룹의 현대글로비스 소수지분 투자 자문이 눈길을 모았다. 번개장터부터 쏘카까지 대기업과 PE의 지분 투자 건도 다수 자문했다. 세종은 SK에코플랜트의 TES 인수, 헤임달PE의 한화솔루션 해외법인 투자 등 대형 거래에 참여하며 3위에 올랐다.

4위 태평양은 티빙의 투자 유치, 어피너티의 SSG닷컴 추가 투자를 자문했다. 광장은 삼성바이오에피스 지분 매각, LG에너지솔루션과 GM의 조 단위 합작법인(JV) 설립 등 큰 거래를 도왔다. KL파트너스와 LAB파트너스 등 부티끄 로펌도 작년 1분기 대비 거래 자문 건수가 늘었다.

-

인수금융 주관 1위는 근소한 차이로 KB증권에 돌아갔다. 두산공작기계와 대우건설 등 경영권 거래에서 금융을 제공했다. 2위 한국투자증권은 KB증권과 호주 암센터 인수금융을 주선했다. 하나은행은 한앤컴퍼니의 케이카와 에이치라인해운 리파이낸싱을 주선하며 3위에 올랐다.

인수금융 시장에선 PEF의 리파이낸싱 거래가 꾸준히 이어지는 가운데, 신규 인수금융 거래도 늘어나는 모습이다. 대기업 지분 매각이나 소수지분 투자 등 PEF가 참여할 신규 거래가 늘어난 영향으로 풀이된다. 금융사들은 올해도 대기업 사업 구조조정 발 거래와 시리즈 투자 등 참여 기회가 늘 것으로 기대하고 있다.

[2022년 1분기 집계][M&A 자문 순위]

조단위 바이아웃 뜸해도 중소형 거래 꾸준히 성사

주요 대기업 사업 조정發 지분 매각·투자 유치 多

삼일PwC 자문·실사 1위…외국계 IB 쌓인 일감 많아

법률자문 김앤장·인수금융 주선 KB증권 1위 올라

조단위 바이아웃 뜸해도 중소형 거래 꾸준히 성사

주요 대기업 사업 조정發 지분 매각·투자 유치 多

삼일PwC 자문·실사 1위…외국계 IB 쌓인 일감 많아

법률자문 김앤장·인수금융 주선 KB증권 1위 올라

인베스트조선 유료서비스 2022년 03월 31일 10:50 게재