新수익원 찾아 해외 기업 쇼핑…씀씀이도 커져

국내선 그룹 간 '빅딜' 不在…구조조정 성격 M&A만 잇달아

-

국내 대기업들이 새로운 수익원 발굴을 위해 해외기업 인수를 늘리면서 올해 아웃바운드(Outbound) 거래 건수와 규모 모두 평년 수준을 웃돌았다. 특히 삼성전자는 지난해부터 기술력 있는 회사들을 사들였고 올해도 그 흐름을 유지했다. CJ그룹도 각 계열사 별로 해외 기업 인수에 적극적으로 나섰다.

반면 국내 M&A 시장은 역동성이 떨어진 모습이다. 재무 사정이 어려운 기업들이 내놓는 매물만 많았고 기업 간 거래는 활발하지 않았다. 정치적 불안정성이 이어지고 성장이 둔화되면서 앞으로도 기업들은 국내 투자보다는 글로벌 M&A를 확대할 것이란 관측이다.

-

◇新수익원 찾아 해외 기업 쇼핑…씀씀이도 커져

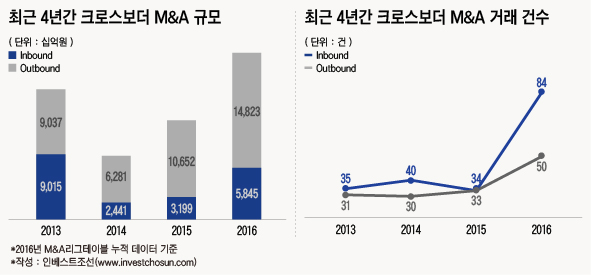

2016년 인베스트조선 M&A 리그테이블에 따르면 올해 총 133건, 약 20조6680억원의 크로스보더(Cross Border) M&A가 이뤄졌다. 아웃바운드(Outbound) 거래는 평년보다 20건가량 늘어난 50건으로 집계됐다.

올해 아웃바운드 거래 금액은 약 14조8225억원에 달해 지난해(10조6000억원)에 비해 급증했다. 금액만 놓고 보면 인바운드(Inbound)보다 크다. 2012년 이후 해외 광구나 에너지 관련 투자를 빼면 조(兆)단위 아웃바운드 거래는 드물었다. 2013년 삼성디스플레이가 2조4000억원을 들여 미국 코닝(Corning) 지분 매입을 결정한 것이 단일 건으로 가장 큰 투자였다.

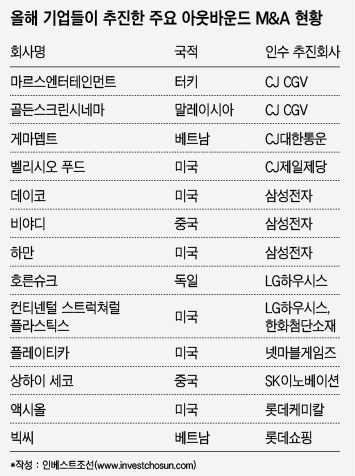

삼성전자의 씀씀이가 커진 점이 주효했다. 올해 삼성전자가 9조40000억원에 하만 인수를 결정하며 사상 최대 규모 크로스보더 거래로 기록됐다. 미국 고급 가전회사인 데이코(Dacor)와 중국 전가치 부품업체 비야디(BYD) 지분 인수 등 9곳의 크고 작은 거래를 진행하며 분주한 시기를 보냈다.

CJ그룹도 해외 시장을 자주 찾았다. CJ대한통운은 연초 중국 룽칭물류 거래를 매듭지은 뒤 베트남 1위 물류사인 제마뎁(Gemadept Corporation) 인수를 검토했다. CJ CGV도 터키 마르스엔터테인먼트 인수에 8000억원에 달하는 자금을 쏟아 부었다. 말레이시아 최대 극장체인인 골든 스크린 시네마(GSC) 인수에 나서는 등 해외 진출에 적극적이다.

CJ제일제당은 중국 메이화성후 인수 계획을 밝혔고 미국 냉동식품 회사 벨리시오 푸드(Bellisio Foods) 인수를 추진하기도 했다.

2대 주주인 외국계 투자자 지분을 사들인 경우도 있었다. 한화테크윈은 프랑스 탈레스(Thales International S.A.S)가 들고 있던 한화탈레스 지분 절반을 확보했다. 현대자동차는 현대캐피탈 지분 43%를 사오며 미국 GE캐피탈과 합작 관계를 청산했다.

-

◇한화·LG·롯데도 해외로…외면 받는 국내 M&A 시장

아웃바운드 M&A 증가 추세는 가속화할 전망이다. 삼성과 CJ그룹 외에도 국내 기업이 해외 M&A에 명함을 내민 사례는 빈번했다. 미국 컨티넨털 스트럭쳐럴 플라스틱스(CSP) 매각에 한화와 LG그룹이 동시에 출사표를 냈다. LG하우시스는 독일 호른슈크(Hornschuch) 인수도 준비했다. 넷마블게임즈는 글로벌 소셜카지도 기업 플레이티카(Playtica)를 두고 미국과 중국계 후보들과 경쟁했고 최근 약 1조원에 달하는 카밤의 벤쿠버 스튜디오 인수도 확정했다.

해외 M&A '큰 손'인 롯데그룹은 검찰수사 여파로 주춤했지만 미국 석유화학 업체 액시올(Axiall) 및 베트남 유통사 빅씨(Big C) 등 인수를 검토했다. SK이노베이션은 상하이 세코(Shanghai Secco) 지분 인수 작업 마무리 단계에 있다.

반면 기업 간 거래는 잠잠했다. 한화테크윈이 두산DST를 자회사로 편입하고 현대백화점이 SK네트웍스 패션사업부를 인수한 것 외에는 눈에 띄는 거래가 없었다. 신사업 확장을 위한 인수 시도부터 드물었고 그룹 간 '빅 딜(Big Deal)'도 부재했다.

정치적 변수가 걸림돌로 지목된다. 올해 롯데그룹의 검찰수사에서는 그간 추진했던 M&A가 핵심 수사 대상이 되면서 시장을 위축시켰다. SK텔레콤의 CJ헬로비전 인수 무산뿐 아니라 최근 삼성과 한화그룹 간 방산 계열사 거래가 '최순실 게이트'와 연루되는 등 M&A를 통한 재계의 자발적 구조조정은 사실상 불가능해졌다는 평가다.

결국 국내 M&A 시장엔 재무개선 목적의 거래들만 주를 이룰 것이란 관측이다. 올해 거래금액 기준 상위 10대 바이아웃 거래들 다수가 구조조정 성격 거래가 대부분이었다. 현대증권과 현대부산신항만, 두산인프라 공작기계 사업부, 두산건설 배열회수보일러 사업부 등이 대표적이다.

M&A업계 관계자는 "국내에는 마땅한 매물이 없어 M&A 시장이 경직될 수밖에 없다"면서 "삼성과 한화, LG, CJ, 롯데 등 주요 기업들이 해외 투자 기회만 물색하고 있다"이라고 전했다. 이어 "최근 국내 정치적 이슈에 그룹들이 발목을 잡히지 않았다면 아웃바운드 투자는 더욱 늘어났을 것"이라고 덧붙였다.

다른 관계자는 "삼성전자의 하만 인수뿐만 아니더라도, 대기업들이 국내에서 새로 인수할 매물이나 자산이 몇 개나 있겠느냐"며 "인수 거래는 유럽이나 미국, 혹은 동남아든 무조건 크로스보더 거래에 그칠 것"이라고 지적했다.

-

[인베스트조선 유료서비스 2016년 12월 20일 13:56 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기