이익률 지켜주던 국내 주택사업, 부동산 경기 둔화 영향 불가피

대규모 자산매각 일단락했지만 '재무구조 개선' 과제 여전

-

[편집자주] 몇 번의 광풍이 지나간 건설업계가 다시 주목 받고 있다. 국내 주택경기의 반짝 호황에 다시 살아나는 듯 했지만 이제는 다시 주택경기 둔화에 대응해야 하는 상황이 됐다. 발목을 잡았던 해외 사업은 그 규모가 감소했지만, 잠재적인 리스크 현실화 가능성으로 여전히 뇌관이다. 쉽사리 진정되지 않는 국내외 악재로 자칫 과거로 회귀하는 것 아니냐는 우려의 목소리가 나오고 있다. 인베스트조선은 안팎의 어려움을 겪으면서 지난해 정기평가에서 신용도가 조정된 대형 건설 3사를 점검해봤다.

GS건설은 지난해 국내 주택 및 재개발·재건축 사업에 집중했고 수주 지역 다변화도 꾀했다. 해외 사업 손실을 만회하기 위한 시도였지만 '중동발(發) 리스크'와 재무부담은 여전히 위험요소다. 국내 부동산 호경기가 끝나면 중동 사업장 손실 문제가 다시 수면위로 떠오를 것이란 관측이다.

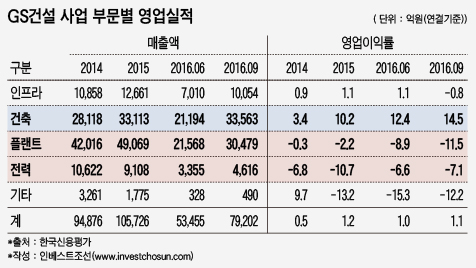

지난해 3분기까지 GS건설은 건축(주택) 부문에서 두 자릿수 영업이익률을 기록했다. 2014년부터 늘어난 주택 공급물량과 분양경기 호조 등이 실적을 뒷받침했다.

이 같은 호실적에도 회사 전체 영업이익률은 1% 수준에 머물렀다. 중동 전력 및 플랜트 저가 수주 사업장에서 지속적인 손실이 발생했기 때문이다. 작년 3분기에만 사우디아라비아와 쿠웨이트 등 전력 및 플랜트 현장에서 약 3800억원 규모 영업손실을 냈다. 국내 주요 건설회사들 중 폭이 가장 컸다.

-

◇국내 부동산 경기 둔화 영향…중동 사업장 위험 재부각 가능성

문제는 올해 주택 경기 전망이 부정적이라는 점이다. 2015년까지 분양을 마친 사업장은 평균분양률이 90% 정도로 양호하지만 실제 입주가 끝날 때까지 지켜봐야 한다는 관측이다.

NICE신용평가는 "GS건설 주택부문 매출의 75% 내외가 대부분 입주리스크가 높은 경기도 및 기타 지방에서 발생하고 있다"면서 "입주리스크로 인한 주택부문 실적 저하 가능성도 고려된다"고 설명했다.

해외 사업의 저조한 수익성은 해소되지 못한 상태다. 주택사업과 달리 영업이익률은 마이너스 수치를 맴돌고 있다. 주택부문으로 지탱한 1%대 영업이익률이 무너질 가능성도 배제할 수 없다.

NICE신평에 따르면 해외 플랜트 부문 미청구공사도 작년 3분기 1조4106억원으로 타 건설사들에 비해 많다. 전체 미청구공사 역시 2조원에 달해 작년 9월말 전체 매출액 대비 미청구공사 비율도 20%로 부담스러운 규모다.

중동 내 전력·플랜트 7~8개 사업장이 수익성에 걸림돌이라는 분석이다. 당초 작년 말 완공 예정이었으나 올해 상반기까지 미뤄졌다. 해당 사업장의 미청구공사 규모는 총 4264억원으로 원가율 조정에 따른 손실 여부가 관건이다. 과거 100%를 웃돌던 원가율은 안정화 추세지만 여전히 90% 초반으로 추산된다.

한 건설업계 관계자는 "주택사업의 보완 효과가 전년 대비 줄어들게 되면 다시 해외사업 수익성 개선에 이목이 집중될 수밖에 없다"면서 "문제의 중동 사업장에서 손실 폭을 어떻게 줄여나갈 지가 더욱 중요해질 것"이라고 했다.

-

◇중동 위험 완화할 근본적 해결책 필요…재무부담 축소 과제도

중·남미 지역 및 아시아 인프라로 수주 다변화를 꾀하고 있지만 '중동 리스크'를 해소하기엔 역부족이라는 지적이다. 아시아 인프라 사업은 중국과 인도 업체들에 비해 가격 경쟁력에서 밀린다. 중남미 지역도 수익성이 보장된 곳이 아니다.

다른 관계자는 "포스코건설도 중남미와 아프리카 지역 비중 늘렸지만 브라질 CPS제철소 프로젝트처럼 터진 사례가 많다"면서 "아시아 인프라 시장은 성장성은 있지만 경쟁 과정에서 저가 수주 우려가 있다는 점이 변수"라고 전했다.

재건축 및 재개발 사업을 늘리고 있지만 근본적인 대안은 아니라는 지적이다. 사업성이 보장된 곳이라 안정적인 데다 '자이' 브랜드를 내세워 사업권을 따내기는 유리하다. 반면 건설사 간 수주 경쟁이 치열하고 전체 주택 분양에서 차지하는 비중도 크지 않다는 한계가 있다.

재무부담을 줄여야 하는 과제도 있다. 유상증자와 파르나스호텔 매각 등으로 순차입금은 감소했지만 부채비율은 282.3%, 상각적영업이익(EBITDA) 대비 총차입금 배수는 18.3배로 채무부담이 과중하다는 분석이다.

장기 미착공 분양현장에 대한 위험도 불안 요인으로 지목된다. 양주 백석·고양 식사2구역·용인 신봉2구역 등이 대표적인 장기 미착공 사업장으로 분류된다. 양주 백석 신도시는 프로젝트 파이낸싱(PF) 우발채무는 지난해 현실화 되는 등 GS건설의 재무 부담에 부정적 영향을 주고 있다.

GS건설 관계자는 "과거 해외 플랜트 저가 수주 건이 영업이익에 부정적 영향을 줬고 이후 보수적 관점에서 관리를 지속해왔다"면서 "손실 사업장들은 올 상반기까지 완공 예정이라 하반기부터는 이익 턴어라운드가 가능할 것으로 보고 있다"고 밝혔다.

-

[인베스트조선 유료서비스 2017년 01월 16일 07:00 게재]

이미지 크게보기

이미지 크게보기![[7면]건설사 이슈 재부각 - GS건설-포스코건설-대우건설_1](https://img.investchosun.com/site/data/img_dir/2017/01/20/2017012086004_1.jpg) 이미지 크게보기

이미지 크게보기