조단위 실탄 마련 기회…IPO 통해 동남아 사업 확장 성과 내야

-

롯데케미칼 자회사 타이탄의 기업공개(IPO) 흥행 여부가 신동빈 회장의 그룹 지배력 강화 변수로 떠올랐다. 타이탄은 이번 IPO를 통해 동남아시아에서의 영향력 확대, 더 나아가 인도 시장으로의 진출을 꾀하려고 한다. 신동빈 회장이 인수를 주도한 타이탄은 신 회장의 해외 투자 결과물 중 하나다. 경영권 분쟁 과정에서 해외 투자 손실이 신 회장의 발목을 잡은 만큼 타이탄의 활약은 그 어느 때보다 중요해졌다는 평가다.

롯데케미칼은 지난 4일 말레이시아 타이탄을 현지 증시에 상장할 계획이라고 밝혔다. 공모를 통해 발행주식의 30%인 7억4048만여주를 발행할 예정이다. 공모가격은 미확정이나 시장에서는 이번 거래 규모가 약 15억~20억달러에 달할 것으로 보고 있다.

이는 작년부터 예정된 거래였다. 올해부터 말레이시아와 인도네시아 현지에서 조(兆)단위 투자가 예정된 가운데 대규모 현금 마련이 필요했다. 이 같은 증설은 동남아뿐 아니라 인도 시장 확대를 위한 발판이 될 것이란 관측이다. 인도는 아시아에서 3번째로 큰 화학제품 생산국이자 세계 6위의 화학제품 생산량을 유지하고 있다.

'투자금 마련'이라는 표면적 배경 뒤에는 신동빈 회장의 그룹 내 입지 강화를 위한 포석이 깔려있다는 분석이다.

지난 2월 신동주 전 롯데홀딩스 부회장이 롯데쇼핑 지분 매각 등 현금 마련에 나서며 경영권 분쟁이 다시 도마위에 올랐다. 이 와중에 중국발(發) 사드 보복 논란으로 유통사업은 위기에 처했다. 신 회장으로서는 주주와 투자자들을 설득해 경영 주도권을 유지하려면 타이탄 상장을 통한 해외투자 성과를 입증해야 하는 상황이다. 당초 업계에서는 해외 IPO를 좀처럼 하지 않는 롯데그룹 성향상 타이탄 상장이 현실화하기 어렵다는 시각이 적지 않았지만 더 늦출 수 없었을 것이란 평가다.

한 업계 관계자는 "경영권 분쟁 불씨가 남아있는 상황에서 신동빈 회장이 주도권을 유지하려면 구체적인 투자 성과를 보여줄 필요가 있다"면서 "타이탄을 중심으로 한 동남아 석유화학 사업은 신 회장의 중요한 업적이라는 점에서 이번 거래가 남다른 의미가 있다"고 설명했다.

-

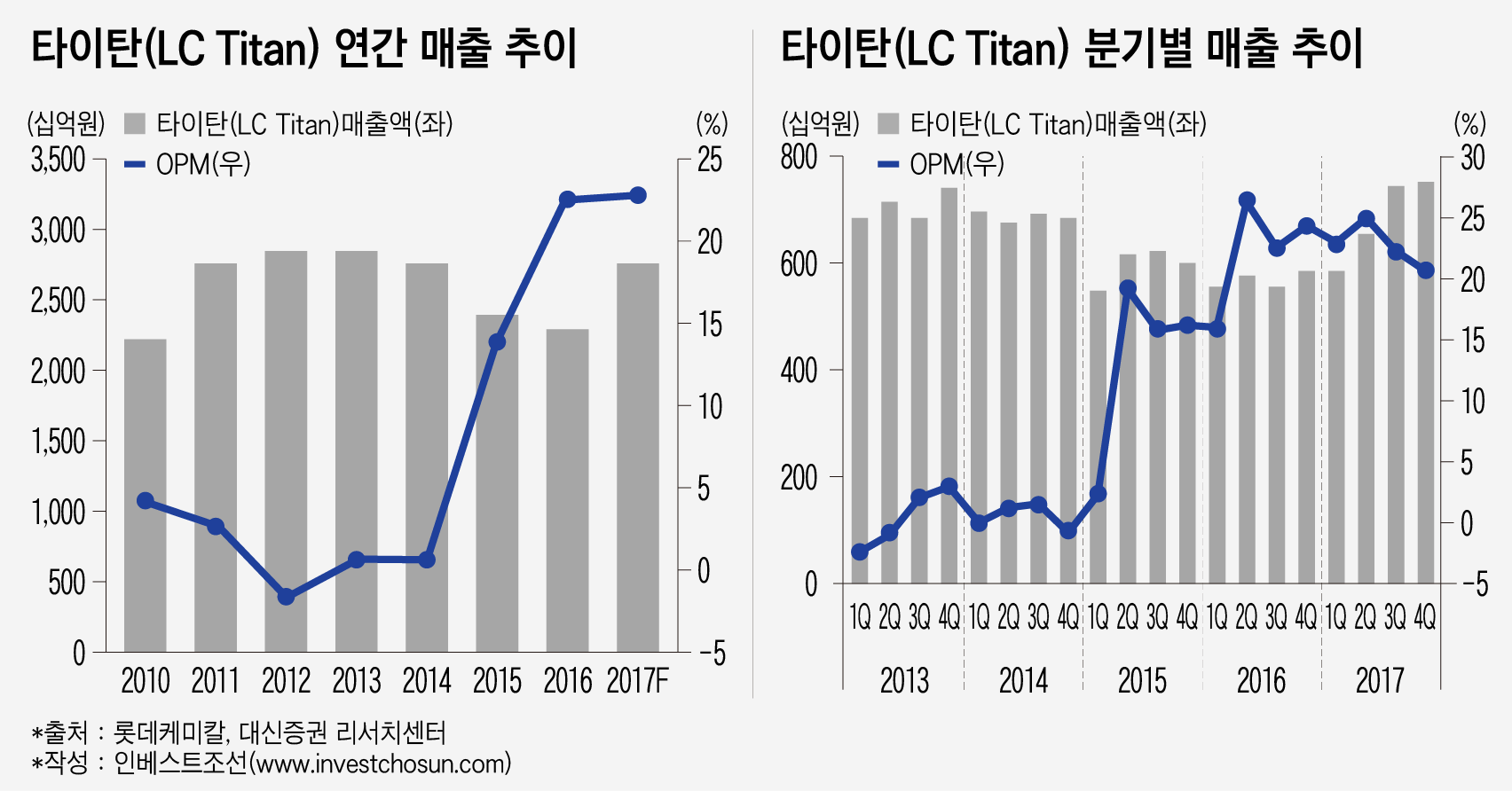

타이탄은 신동빈 회장이 과거 호남석유화학 대표이사를 역임할 때 인수한 회사다. 동남아 시장확대 교두보로 삼겠다는 비전을 제시했지만 타이탄이 주목 받기 시작한 것은 최근이다. 인수 직후 수년간 적자를 면치 못하다가 2015년부터 반등하기 시작했다.

시장에서는 타이탄 IPO의 흥행 여부를 롯데케미칼의 동남아 투자 성패 가늠자로 보고 있다. 타이탄 실적이 개선된 점은 긍정적이지만, 업황이 고점을 지났다는 점은 거래 변수로 꼽힌다.

투자 수요가 기대에 못미칠 경우 수조원에 달하는 투자 계획에도 차질이 불가피하다. 롯데케미칼은 미국 에탄크래커(ECC) 및 여수 NCC공장 증설, 신규 인수·합병(M&A) 추진 등 본사 차원의 자금 수요가 만만치 않다.

다른 관계자는 "타이탄은 인수 이후 수년간 실적이 잘 나오지 않아 애물단지 취급을 받았지만 최근 들어 분위기가 달라졌다"면서 "이번 IPO로 시장 평가를 받으면서 뚜렷한 성과를 내보이고 싶을 것"이라고 전했다. 이어 "상장 결과에 따라 향후 설비 투자 계획뿐 아니라 동남아 투자 성공 여부를 확인할 수 있어 시장의 관심이 많다"고 덧붙였다.

-

[인베스트조선 유료서비스 2017년 04월 06일 18:04 게재]

이미지 크게보기

이미지 크게보기