中은행권, 채권 투자 나설 가능성 낮아

현지 전략 실패 문제…"사드 사태 막을 근본 해결책 아냐"

-

현대자동차의 중국 합작투자 법인인 베이징현대차가 현지에서 첫 채권을 발행하기로 결정하며 그 배경과 성사 가능성을 둘러싼 궁금증이 커지고 있다.

사드 이슈로 악화일로를 걷고 있는 베이징현대차가 중국 시장에서 내세울 만한 투자 요인은 사실상 없는 실정이다. 높은 금리로 투자자들을 유인해 채권을 발행하더라도 중국의 사드 보복으로 확대된 자금난 문제가 완전히 해소되긴 어려울 전망이다.

베이징현대차는 유동성 위기에 대비하고자 50억위안, 한화로 약 8600억원 규모의 채권을 올해 안으로 발행할 계획이다. 베이징현대차의 첫 채권 발행으로 이 채권은 중국 은행 간 채권시장(China's interbank bond market)에서 판매될 예정이다. 회사 측은 현재 중국 금융 당국의 허가를 받기 위한 초기 절차를 밟는 중이다.

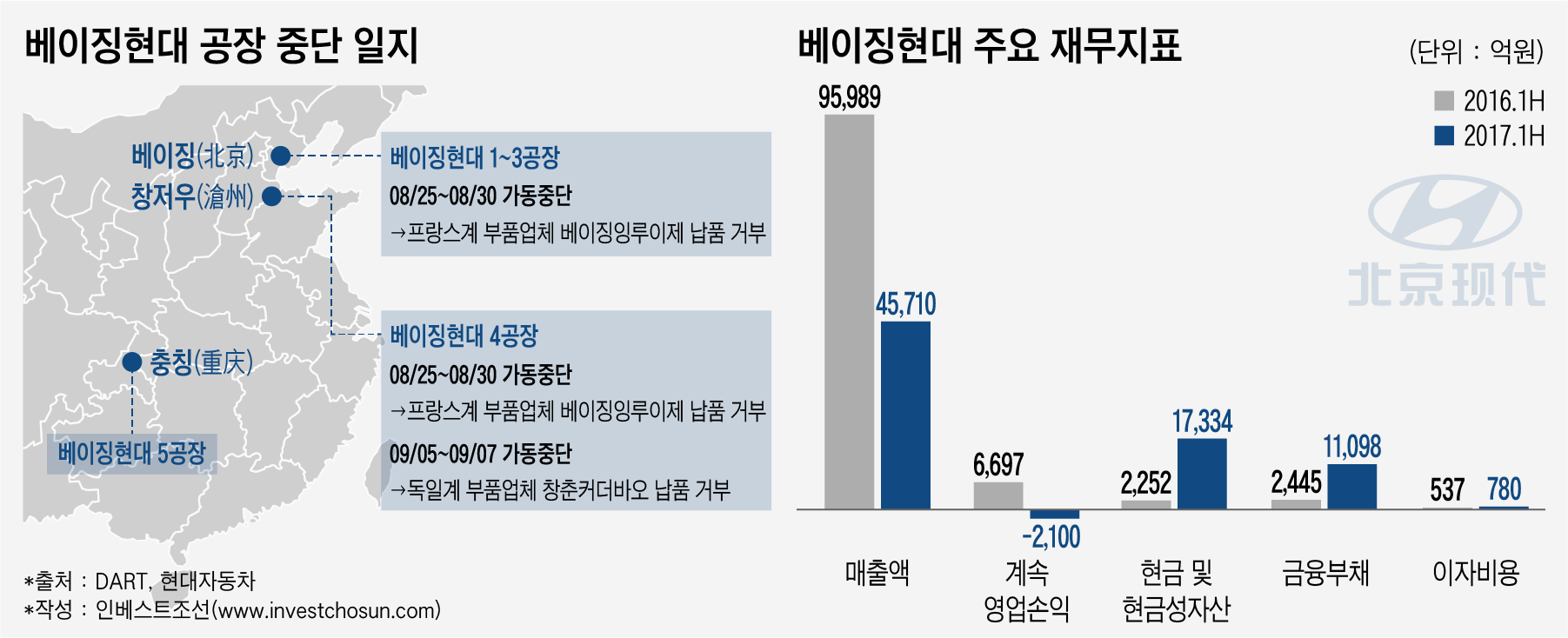

중국 직접금융시장에서 자금을 조달하기로 한 건 혹시라도 불거질 유동성 문제에 대비하기 위해서다. 베이징현대차는 한때 공장들이 문을 닫으면서 가동률이 손익분기점 이하인 30%까지 하락했었다. 공장은 모두 가동을 재개했지만, 다른 부품사들이 또다시 납품을 거부한다면 공장은 언제든 가동이 중단될 수 있다.

한 자동차 담당 애널리스트는 "보통 재고를 3개월 이상 끌고 간다고 가정했을 때, 1개 분기의 매출액 정도는 여유자금으로 보유하고 있어야 일시적인 자금난에 빠지지 않는다"고 밝혔다.

-

자금 마련을 위한 가장 손쉬운 방법은 은행 대출이다. 하지만 중국이 기업들에 대한 은행의 방만 대출을 제한하고 나서면서 기업들의 신규대출 벽이 높아진 상황이다. 베이징현대차도 예외일 순 없다. 베이징현대차의 올 3월말 기준 대출 잔액은 지난 1~2년 사이에 급증해 65억5000만위안(약 1조1418억원)에 달한다.

직접금융 조달인 채권 발행으로 눈은 돌렸지만 원하는 만큼의 자금을 조달할지, 더 근본적으로 채권 발행 자체가 성사될 지는 끝까지 지켜봐야 한다. 공장이 또다시 문을 닫는다면 베이징현대차 채권이 정크본드로 전락하는 건 시간문제다. 투자자층이 중국은행을 포함한 은행권이란 점을 고려하면, 실제 발행이 이뤄지더라도 높은 이자를 부담해야 할 확률을 배제할 수 없다.

이미 발행된 현대차 중국법인 채권에 대한 우려도 벌써부터 증폭되고 있다. 현대캐피탈의 중국 합작법인인 북경현대기차금융(Beijing Hyundai Auto Finance)이 발행한 자산유동화증권(ABS)에 투자한 투자자들이 베이징현대차의 추가적인 수익성 하락을 걱정하는 목소리를 내고 있다.

이번 자금집행에 대한 의사결정이 현대차 측에서 내려진 것이라면, 감독 당국의 승인을 받기가 한층 더 어려울 전망이다. 공식적으론 베이징현대차의 재무는 베이징차가 맡고, 설계·생산·판매는 현대차가 맡고 있지만 이번 대규모 채권 발행에선 현대차가 깊숙이 관여했을 가능성이 크다. 중국 정부가 베이징현대차의 합작 관계를 종료할 수 있다며 대대적인 압박에 나선 상황에서 베이징차가 먼저 자금 조달에 나설 시나리오는 현실성이 떨어진다는 평가다.

이번 자금 수혈이 사드 사태에 대응할 근본적인 해결책이 아니라는 점도 문제다. 이전부터 베이징현대차의 실적 부진이 해결될 기미를 보이지 않았다. 현대차는 중국 시장에서 가격 책정에 실패하며, 수익성이 좀처럼 회복되지 않고 있다.

중국 자동차 업체 한 관계자는 "품질은 도요타보다 떨어지는데, 가격은 도요타와 유사한 수준이어서 중국 상류층은 도요타 차량을 선호한다"라며 "중산층·서민층도 현대차보단 가격이 저렴한 중국 현지 완성차 차량을 타고 다닌다"라고 전했다. 사드 사태가 마무리되더라도 베이징현대차가 수익성을 회복하지 못한다면, 투자자들의 잠재손실은 커질 수 있다.

채권 발행 이후에 베이징현대차가 또다시 대규모 자금조달에 나서야 하는 상황에 마주할 수 있다. 사드로 피해를 보고 있는 국내 기업들은 이 사태가 언제 종결될지 짐작하기가 어렵다고 입을 모은다. 가장 먼저 직격탄을 받은 롯데마트는 올해 롯데쇼핑으로부터 3600억원어치의 자금 지원을 받았지만, '밑 빠진 독에 물 붓기'란 지적을 피하지 못하고 있다.

발행 가능성을 낮추는 요인이 더 많은 상황에서 베이징현대차가 자금 부담을 드러내기 위해 발행 계획을 시장에 알린 것이 아니겠냐는 관측도 나온다. 관련업계 관계자는 "대규모 채권 발행 추진이란 '액션'을 통해 한국과 중국 양측 모그룹에 어려움을 호소, 최악의 상황을 방지하려는 기색이 역력하다"라고 말했다.

-

[인베스트조선 유료서비스 2017년 09월 08일 13:25 게재]

이미지 크게보기

이미지 크게보기