무산 가능성에 CJ그룹 PEF들과 접촉중

유상증자, RCPS 등 다양한 방안 제시

투자 보호장치 요구에, CJ그룹 “받아들이기 어렵다” 입장

올리브영 Pre-IPO와 데자뷰 평가도

-

유동성 확보에 총력을 기울이고 있는 CJ CGV가 다수의 사모펀드(PEF)와 다시 접촉하기 시작했다. 케이스톤파트너스가 약 2000억원 규모의 투자자 유치에 실패할 가능성에 따른 ‘플랜B’를 가동한 셈이다. 당장 올해 자금소요에 대응하기도 쉽지 않은 상황에서, 극장 사업의 영업 환경 또한 녹록치 않기 때문에 투자 유치에는 상당한 난항이 예상된다.

PEF들과의 협상 과정에서 CJ그룹 측이 이렇다할 유인책을 제시하지 못하고 있다는 점도 걸림돌이다. 최근 올리브영 상장전투자유치(Pre-IPO) 과정의 '데자뷔'라는 평가도 받는다.

27일 투자은행(IB) 업계에 따르면 CJ CGV는 최근 국내 PEF들과 투자유치에 관한 협의를 진행하고 있다. CGV는 지난해 하반기에만 유상증자(2200억원), 신종자본증권발행(800억원), 회사채(2000억원) 등을 통해 약 5000억원을 조달했다. 지난달 말엔 CJ그룹으로부터는 30년 만기로 2000억원을 차입했다.

CGV가 유동성확보에 총력을 기울이는 이유는 과거 M&A 과정에서 손잡은 투자자들의 자금을 상환해야하기 때문이다.

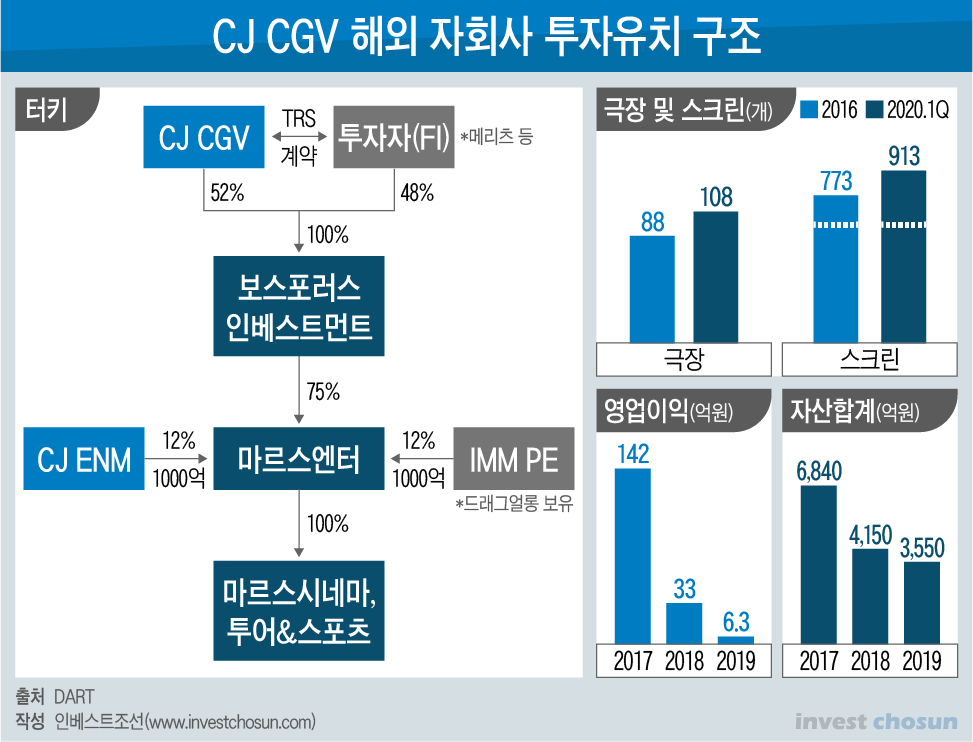

지난 2016년 CJ CGV는 메리츠종금증권, IMM프라이빗에쿼티 등으로부터 투자를 유치해 터키 영화 시장에 진출했다. 터키 최대 영화 사업자인 마르스엔터테인먼트그룹(이하 마르스)의 지분 100%를 인수하기 위해 메리츠증권과 2800억원 규모의 총주식스와프(TRS) 계약을 체결했고, IMM PE는 1000억원을 투자해 마르스 지분을 직접 확보했다. 총 인수금액은 8000억원이었다.

투자 조건은 2021년까지 마르스의 기업공개(IPO)였다. 마르스의 영업환경이 우호적이었다면 IPO를 통한 투자금 회수가 가능했겠지만 2018년 터기의 경제위기, 그리고 최근의 코로나 사태까지 사업은 줄곧 내리막을 걷기 시작했다. 특히 TRS의 평가손실은 매년 발행하고 있다. 2019년까지의 평가손실만 3000억원을 웃돌았다. CJ그룹은 TRS 계약 만료 시점인 올해 4월 투자원금을 포함한 투자수익률을 보장해야 한다.

4월부터는 마르스의 지분을 보유하고 있는 IMM PE가 언제든지 드래그얼롱(동반매도요청권)을 행사해 경영권 매각에 나설 수 있다. 다만 전세계 영화산업의 사업 환경 등을 고려해 그 시기는 조율할 가능성이 높다. 마르스의 영업권 가치 또한 매년 하락하고 있어 경영권 매각의 실효성도 따져봐야한다.

사모펀드(PEF) 업계 한 관계자는 “투자자들과 약속한 마르스의 기업공개는 사실상 어렵다고 본다”며 “일단 PEF와 CGV간 긴밀히 협의를 진행하고 있기 때문에 당장 동반 매도권을 행사해 마르스 경영권 매각에 나설 것으로 보이진 않는다”고 했다.

MBK파트너스와 미래에셋PE 등이 투자한 중국 및 동남아시아 법인의 침체도 잠재적 위험으로 작용한다. 투자자들은 중국과 베트남, 인도네시아 법인을 보유한 CGI홀딩스에 약 3300억원을 투자했는데 투자 회수기한은 약 2년가량 남아있다. 이 또한 기업공개(IPO)가 투자 조건이고, 투자자들은 동반매도요청권을 확보하고 있다.

-

운영자금 마련, TRS의 자금소요에 대응하기 위해선 영구채 발행, 신종자본 차입, 유상증자만으론 한계가 있기에 CGV는 케이스톤을 비롯한 외부 투자자 유치에 나서고 있다. 현재로선 케이스톤의 자금모집이 다소 지연돼 새로운 투자자를 물색하는 중이다. CGV의 신주를 인수해 주요주주가 되는 방식, 상환전환우선주(RCPS) 발행 등을 발행하는 방식등 다양한 전략이 제시되고 있는 것으로 전해진다.

이 과정에서 일부 투자자들은 CJ그룹의 원금 및 일정한 수익률의 보장, 풋옵션 또는 드래그얼롱과 같은 조건들을 요구하고 있으나 CJ그룹 측은 여전히 받아들이지 못하고 있다는 지적도 있다.

최근 CJ그룹은 올리브영의 투자 유치 과정에서 상당한 고밸류에이션을 책정하면서도 투자자 보호장치 마련에는 상당히 소극적이라는 평가를 받기도 했다. 확정된 조건은 투자후 1년6개월 이후 IPO 추진 정도다. 투자자(글랜우드PE 등)들은 IPO 추진 과정에서 일정 기간(1년6개월~3년) 내에 원하는 밸류에이션이 책정되지 않을 경우 IPO에 동의하지 않을 수 있지만, 상당한 기간이 지나선 원금 보장 수준의 조건만 포함된 것으로 전해진다.

PEF 업계 한 관계자는 “상당히 어려운 사업 환경 속에서 투자자를 유치하기 위해선 투자자보호장치를 먼저 제시하거나 유인책을 마련해야하는 게 일반적이지만 CJ그룹 측에선 투자자들의 조건 상당수를 수용하지 않는 상태다”라며 “일단은 케이스톤의 자금 모집을 지켜봐야하겠지만 상황에 따라 CJ그룹이 현재보다 유리한 조건으로 투자자들을 다시 끌어모을 가능성도 배제할 순 없다”고 말했다.

-

[인베스트조선 유료서비스 2021년 01월 28일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기