실시간 매매 어려워 신탁형으로 절충

퇴직연금 ETF를 비롯한 은행상품 경쟁력 떨어진다는 평

-

그간 금융권에서 '뜨거운 감자' 중의 하나였던 '은행 퇴직연금 계정의 상장지수펀드(ETF) 투자'가 가능해지게 됐다. 은행들은 연내 관련 신탁상품을 선보이겠다는 입장이다. 전체 퇴직연금의 절반인 130조원을 보유한 은행들이 '집 토끼 지키기'에 나섰다는 평가다.

다만 은행 퇴직연금 ETF는 증권사와 비교해 실시간 매매도 어려운 등 경쟁력이 떨어진다는 평이다. 수익도 증권사와 나눠먹어야 한다. 그래도 증권사로 빠져나가기만 하던 퇴직연금 잔고 지키기엔 일부 효과가 있을 것이라는 게 은행권의 기대감이다. -

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

8일 금융업계에 따르면 신한은행을 비롯해 KB국민은행, 하나은행, 우리은행 등 4대 시중은행은 퇴직연금 가입자들의 추가 이탈을 막기 위해 상장지수펀드(ETF) 매매 서비스를 연내, 가급적 빨리 시작할 예정이다. 시중은행뿐만 아니라 BNK경남은행을 비롯한 지방은행들도 퇴직연금 ETF 신탁 서비스를 검토 중이다.

은행이 '신탁 ETF 투자'가 허용되자마자 보폭을 빠르게 넓히는 건 130조원에 이르는 은행 퇴직연금 잔고를 지키기 위해서다.

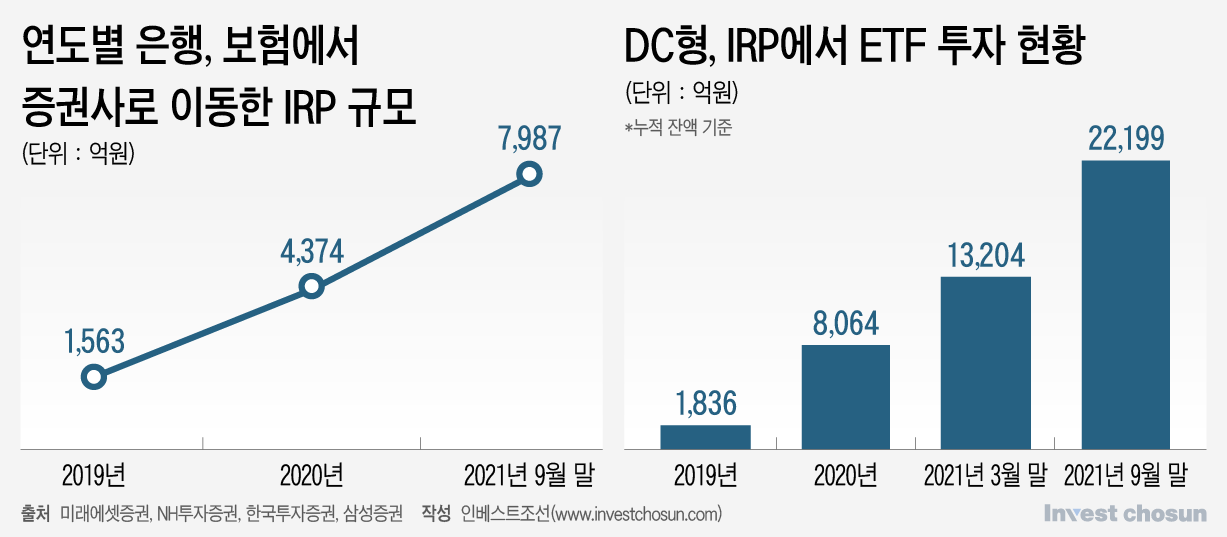

지난해 말 255조원인 전체 퇴직연금 잔고 중 은행은 130조원으로 절반을 차지했다. 하지만 퇴직연금 투자 열풍에 은행과 보험사에서 자금이 급격히 빠지고 있다. 미래에셋·NH·한국투자·삼성 등 4대 증권사에 따르면 은행·보험에서 이들 증권사로 옮겨온 IRP 규모는 2019년 1563억원에서 지난해 4374억원으로 늘었고, 올해는 9월까지 7987억원에 달한다.

다만 증권사와 완전 경쟁이 가능한 구조는 아니다. 은행 ETF 신탁 시스템은 증권사가 ETF를 매입하는 과정 앞뒤로 은행이 추가되는 구조다. 이러한 구조때문에 증권사 상품보다 경쟁력은 떨어질 수밖에 없다는 것이 업계의 중론이다.

세부적으로 살펴보면, 은행 퇴직연금 가입자들이 ETF에 투자할 때 신탁 수수료를 추가로 부담해야 한다. 반면 증권사들은 'IRP계좌 보관수수료 무료' 등을 내걸고 고객 유치에 나서고 있다. 이는 상품 수수료만 챙기더라도 손실을 메우고도 남는다는 계산으로 풀이된다.

상품 매매 역시 하루 뒤에 이뤄진다. 이 과정을 대행하는 증권사도 중간에 수수료를 수취한다. 은행 퇴직연금 가입자 입장에선 그냥 증권사로 연금계정을 이동시킬 유인이 여전하다는 지적이다.

은행들은 퇴직연금 계좌에서 ETF 매매를 실시간으로 할 수 있는 방법을 고심해 왔다. 하지만 금융당국이 실시간 매매 중개는 증권사의 고유 업무영역이라는 유권해석을 내리면서 이는 막힌 상태다.

고객 불편이 우려되는 부분이지만, 은행들은 어쩔 수 없다는 분위기다. 한 은행권 관계자는 “ETF를 증권사에 하면 실시간 거래를 할 수 있는 편리성이 있지만 은행에서는 주로 펀드를 하시는 고객들이라서 괜찮다”라고 말했다. 이어 “퇴직연금 자산을 주식처럼 실시간으로 운용하는게 오히려 더 적합하지 않다고 생각한다”라고 말했다.

퇴직연금 신탁 ETF를 통해 은행들이 벌어들일 비이자이익은 그리 크지 않을 거란 평가가 나온다. 은행들이 신탁수수료를 과도하게 책정할 가능성이 낮은 까닭이다. 은행 계정 퇴직연금 시장의 상당 부분을 자산운용사들이 내놓은 타깃데이트펀드(TDF)가 장악한 상황에서, 증권사들 역시 수수료를 더 붙일 가능성은 크지 않다.

은행 수익성엔 큰 도움이 안될 수밖에 없다는 게 결론이다. 직접 투자를 경험한 고객군이 늘어난 상황에서 잦은 매매 지시로 퇴직연금 관리 부담만 들어날 수도 있다는 우려 역시 나온다.

한 은행 PB센터장은 “퇴직연금 ETF는 계속 커져가는 시장이라 그간 은행 입장에선 고객 유출을 막을 방법조차 없었다”며 “퇴직연금 사업을 하는 은행이라면 모두 ETF 신탁 상품을 출시 할 수밖에 없을 것”고 말했다.

이미지 크게보기

이미지 크게보기