시선은 하만 다음으로…수뇌부 잇따라 M&A 의지 밝혀

체급 맞는 대형사 몸값은 상승…글로벌 패권 경쟁도 부담

전략부-사업부 입장 달라…"단기간 성과 어렵다" 평가도

-

삼성전자에 인수된 후 부진을 겪던 하만(Harman)의 작년 실적이 반등했다. 삼성전자로선 대형 M&A 트라우마를 희석시킬 계기를 만들었지만, 다시 대형 거래에 나서기까진 갈 길이 멀다. 아쉬운 곳은 거듭 M&A 인수 의지를 드러내는 삼성전자고, 인수할 만한 기업들의 몸값은 계속 오르고 있다. 대형 거래를 성사시키더라도 비싸게 사서는 시너지 효과를 낼 수 없다. 인수 후 실적이 부진하면 관련 사업부와 경영진의 책임이 커지기 때문에 M&A에 적극 나서기도 부담스러운 상황이다.

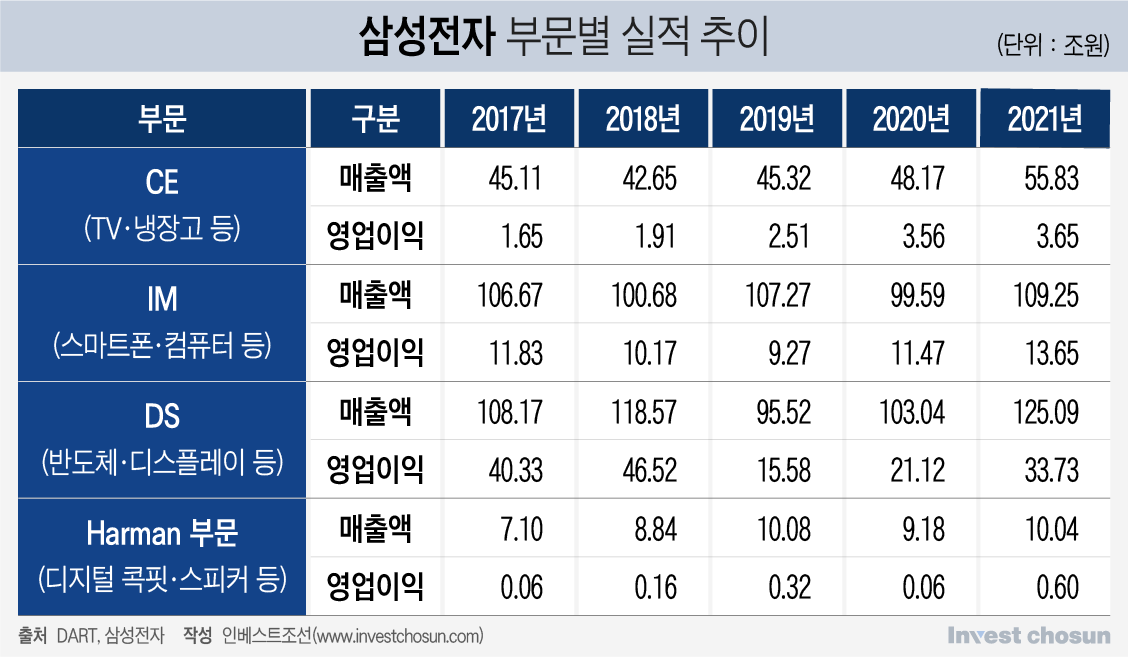

하만은 2017년 삼성전자에 피인수 된 후 줄곧 천덕꾸러기 신세였다. 9조원을 들였지만 공룡기업 삼성전자에서의 존재감은 미미했고 실적도 부진했다. 그나마 더디게 성장하던 외형은 2020년엔 코로나 팬데믹과 전방산업 침체까지 겹치며 뒷걸음질쳤다. 하만 인수 정도로는 글로벌 시장에서 기선을 제압하기 어렵다는 점이 드러났다.

하만의 작년 실적은 소폭 반등세로 돌아섰다. 삼성그룹 편입 후 최대이자 첫 5000억원 이상 영업이익을 기록했다. 하만 인수 당시 딸려 있던 종속회사들을 대거 정리하며 덩치를 줄였고, 기업 인수 및 인재 영입로 전장 사업 확대에 공을 들였다. 올해는 전방산업도 회복될 가능성이 크다. 증권사별 전망은 제각각인데 올해 영업이익이 전년 대비 50%가량 늘 것이란 낙관론도 있다.

하만 인수로 기대했던 인공지능(AI)·5G 등 기술과의 시너지 효과는 몰라도 적어도 독자 생존력은 늦게나마 보인 셈이다. 그간 이재용 부회장 체제 첫 성과인 하만 M&A에도 의문부호가 붙었지만 일단 실패작이라는 시선은 잦아들 가능성이 생겼다.

-

삼성전자의 다음 대형 M&A 행보에도 관심이 모아진다. 작년 1월 최윤호 당시 삼성전자 경영지원실장(사장)은 '3년 내 의미 있는 규모의 M&A' 가능성이 있다고 밝혔고, 올해 1월엔 한종희 삼성전자 부회장이 "부품과 완제품(세트) 모두에서 가능성을 크게 열어 놓고 있다"고 했다. 이재용 부회장의 최측근들이 연초마다 M&A 의지를 드러냄에 따라 하만 이후 대형 M&A에 대한 기대감이 커진 상황이다.

삼성전자는 지난 수년간 시장에 밝힌 계획을 거의 그대로 수행해왔다. 이를 감안하면 삼성전자의 M&A 추진 의지도 가볍지 않은 것으로 보이지만 실제로 실행에 옮기기까지 제약이 적지 않다.

삼성전자의 M&A 전략은 신성장 기업을 초기에 사들이거나 하만처럼 이미 완성된 기업을 인수해 자체적으로 운영하도록 하는 방식이 주를 이룬다. 네덜란드 ASML처럼 소수지분에 투자하는 사례는 드물다. 국내에서는 인수 경쟁에 나서지 않으니 결국 해외 기업들만 살펴야 하는데, 해외에서 M&A를 할 때는 공개매수의무나 삼각합병 등 거래 구조 때문에 지분 100%를 사들여야 하는 경우가 많다.

삼성전자가 가장 눈여겨 볼 영역은 결국 반도체와 전장 등 신성장 분야다. 이런 산업은 팬데믹 이후 주목도가 높아지며 기업 가치가 수직상승했다. 인수 후보군으로 자주 거론됐던 NXP반도체(NXPI)의 경우 2019년만 해도 시가총액이 30조원 안팎이었는데 지금은 60조원을 넘는다. 여기에 경영권 프리미엄까지 얹어줘야 한다. 100조원 현금부자 삼성전자도 선뜻 움직이기 어렵다.

글로벌 수위권 업체간 합종연횡이 이뤄지며 삼성전자의 체급에 맞는 인수 대상은 점점 줄어들고 있다. 매년 기업 수뇌부가 나서서 M&A를 강조하는 상황이라 인수자보다는 팔려는 쪽의 목소리에 힘이 실릴 수밖에 없다. 대형 M&A 합의에 이르더라도 글로벌 패권 경쟁이 치열해지는 상황에선 완주를 장담하기 어렵다. 엔비디아-ARM, 매그나칩-와이즈로드캐피탈 등 M&A가 기업결합 장벽을 넘지 못했다.

삼성전자의 ‘3년 중 1년’은 M&A에 집중하기 어려웠다. ‘큰 일을 하려면 총수가 있어야 한다’는 명분 아래 이재용 부회장이 가석방되긴 했지만, 이 부회장은 가석방 후에도 늦어진 설비 투자와 해외 네트워크를 챙기는 데 시간을 먼저 할애했다. 자문사들이 이 부회장의 출장 길에 동행하기도 했으나 M&A 소식은 없었다. 작년 연말엔 대규모 정기 인사에, 사무실 이전 등이 이뤄지며 어수선했다.

한종희 부회장은 ‘조만간’ 대형 M&A 소식이 있을 것이라 밝혔지만 이런 상황을 감안하면 아주 이른 시간에 낭보를 전하긴 어려울 가능성이 크다. 거래 대상 물색과 접촉, 실사, 계약까지 시간을 감안하면 연초부터 숨가쁘게 움직였더라도 일러야 하반기에나 성과가 날 것이라는 지적이다. M&A라는 목표는 확실한데 여유는 많지 않으니, 거래 담당 부서에선 과거 검토했던 대상들도 다시 살피는 것으로 알려졌다.

각 사업부의 고민도 커질 수밖에 없다. 부품이든 완제품이든 인수 대상을 살피는 것은 전략부서에서 하지만, 실제로 M&A를 했을 때 시너지 효과는 관련 사업부에서 챙겨야 한다. M&A 후 성과에 대한 최종 책임 부담은 각 사업부장(사장)이 질 수밖에 없다. 반대로 사업부에서 인수 대상이 너무 비싸다거나 사업성이 없다고 판단하고 반대하면 M&A 추진이 쉽지 않다. 하만만 해도 한참 부진을 겪고 있을 때는 M&A 핵심 관여자들의 입지가 좁아진 것 아니냐는 평가가 나오기도 했다.

한 M&A 업계 관계자는 “M&A 담당 부서에서 거래를 추진하더라도 사업부에서 시너지 효과가 없다거나 비싸다고 하면 진행하기 어려워진다”며 “삼성전자가 말은 꺼내 놨지만 단기간에 M&A 성과를 내기는 쉽지 않을 것”이라고 말했다.