4일 IR·컨콜에선 '고가인수' '마진율' 등 우려 잇따라

네이버 9%↓, 포쉬마크 14%↑…양사 주가 추이도 대조적

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

네이버가 왓패드 인수 이후 '미국판 중고마켓'으로 1년여 만에 두 번째 빅딜 소식을 알렸다. 2조원대 거래로 네이버는 물론 국내 인터넷기업 사상 최대 규모 M&A다. 새 역사를 썼지만 발표 당일 진행된 기업설명회(IR)와 컨퍼런스콜에선 고가인수 논란과 함께 마진율 리스크 등에 대한 지적이 이어졌다.

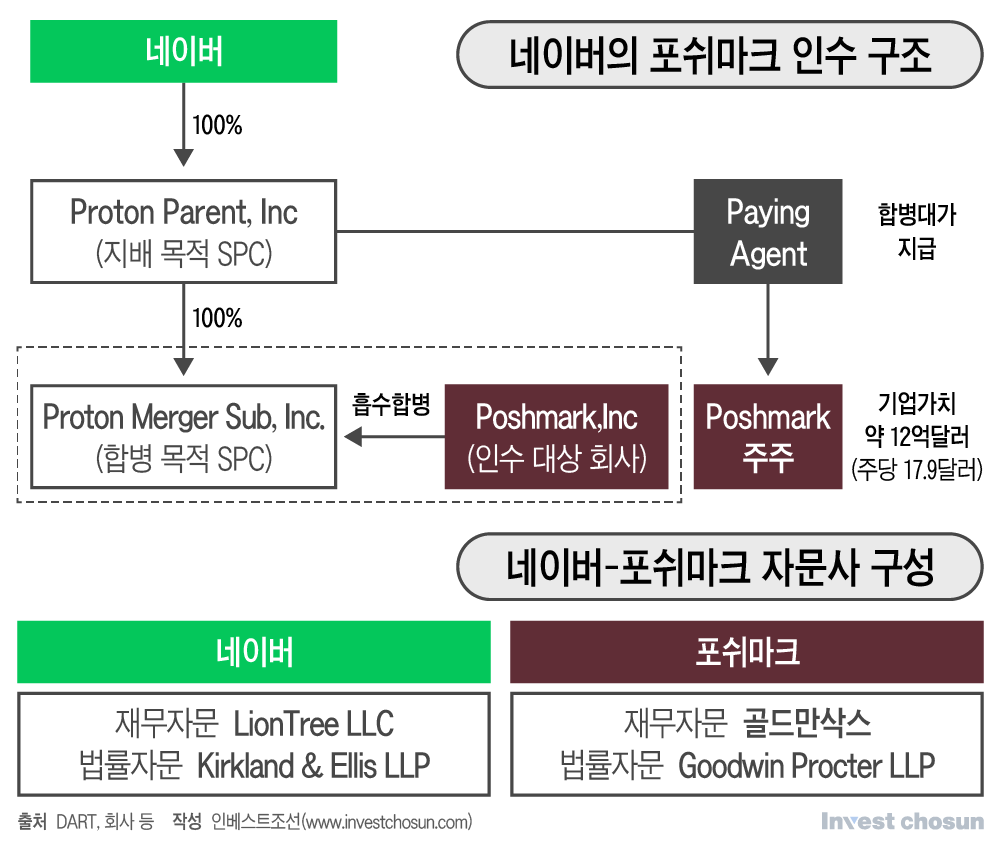

네이버는 지난 3일 이사회를 통해 미국 온라인 중고 패션 플랫폼 포쉬마크(Poshmark) 지분 100% 인수를 의결했다고 4일 공시했다. 작년 1월 미국의 왓패드 인수 이후 두 번째 대형 해외 아웃바운드 거래다. 왓패드 인수로 인연을 맺었던 미국 법무법인 커크랜드앤앨리스(Kirkland&Ellis LLP)와 이번에도 손을 잡았고, 독립형 M&A 자문사 라이언트리(LionTree LLC)를 고용했다.

네이버는 포쉬마크 경영권을 확보하기 위해 역삼각합병 구조를 짰다. 미국에 특수목적법인(SPC) 자회사 '프로톤 페어런트'(Proton Parent)를 설립한다. 글로벌 투자를 전담하는 김남선 네이버 최고재무책임자(CFO)와 지난 7월 영입된 베인앤컴퍼니 출신의 박애너스 재무리더가 SPC의 공동대표로 나섰다.

이 SPC 아래 합병을 위한 SPC를 만든다. 포쉬마크가 이 자회사 SPC를 합병하면 모회사는 합병 포쉬마크 지분 100%를 갖고, 기존 포쉬마크 주주들은 현금으로 합병 대가를 받고 빠지게 된다. 포쉬마크 기업가치는 주당 총 12억달러(주당 17.9달러)로 평가됐다. 포쉬마크가 보유한 현금 5억8000만달러를 포함한 거래 규모는 약 16억달러(약 2조3441억원)다.

-

이번 M&A는 네이버 창사 이래 최대이자 국내 인터넷기업 중에서도 최대 규모의 거래라는 의의가 있다. 하지만 시장에선 기대감보다는 2조원을 훌쩍 넘긴 인수가가 과연 적정한 수준이었는지에 대한 의문부호가 더 큰 분위기다.

이번 인수가는 포쉬마크의 지난 90일간 거래량의 가중 평균가격과 비교해 약 50% 수준의 경영권 프리미엄을 얹은 값이다. 크게 무리한 수준의 프리미엄으로 보기는 어렵지만, 투자 대상이 성장세가 둔화하는 이커머스 분야다보니 우려의 시각도 나왔다.

노무라증권은 "영업이익 기준으로 현재도 네이버의 마진이 기대보다 낮은 상황이라 투자자들이 실망해 있는데, 이번 인수로 어떤 효과를 기대할 수 있는지 궁금하다"면서도 "포쉬마크가 조정 상각전영업이익(EBITDA)와 관련해 2024년 흑자를 목표로 한다는 건 결국 올해와 내년엔 연결 기준으로 로스(loss)가 나는 게 아니냐"고 지적했다.

김남선 CFO는 이에 대해 "글로벌 커머스 업체 전반적으로 엔데믹으로 인한 수요 상승폭의 둔화, 애플 정책 변화로 인한 마케팅비용 비효율화 등의 영향으로 수익성이 하락한 것은 사실"이라면서도 "내재된 펀더멘탈이 우수한 만큼 조만간 본연의 수익성을 되찾을 것"이란 전망을 내놨다.

포쉬마크는 지난 3년간 연평균 25% 가량의 매출액 성장세를 보였고, 작년 조정 EBITDA는 경쟁사 중 이례적으로 흑자를 냈다. 네이버도 이 같은 지점을 강조하고 있다.

하지만 현재는 미국은 물론 전세계적으로 이커머스 시장의 성장세가 둔화하고 있다. 포쉬마크의 연간거래액(GMV) 연평균 성장률은 예년까지 20~30%에 육박했으나 현재 10%대로 떨어져 있다. 상반기 영업적자가 확대되고 있어 마케팅 비용 등을 효율화할 전략이 있느냐는 물음도 제기됐다.

네이버는 "새로운 매출원이 있고, 내부적으로 계획하고 있는 전략도 있다"고 했는데 포쉬마크 인수에 따른 구체적인 매출 증대 수치에 대해서는 밝히지 않았다. 다만 3000만달러 수준의 비용 절감 시너지효과를 기대한다고 했다. 상장사로서 유지 비용, 컴플라이언스 비용 등 중복 지출을 단계적으로 줄여나가겠다는 계획이다.

메릴린치는 "인플레이션 우려가 커지면서 이커머스 산업 포함 미국 기업들의 순운전자본 상황을 우려하고 있다"며 대상 기업의 상황을 물었다. 네이버는 이에 "포쉬마크는 순운전자본이 유의미하지 않은 회사"라고 답변했다.

-

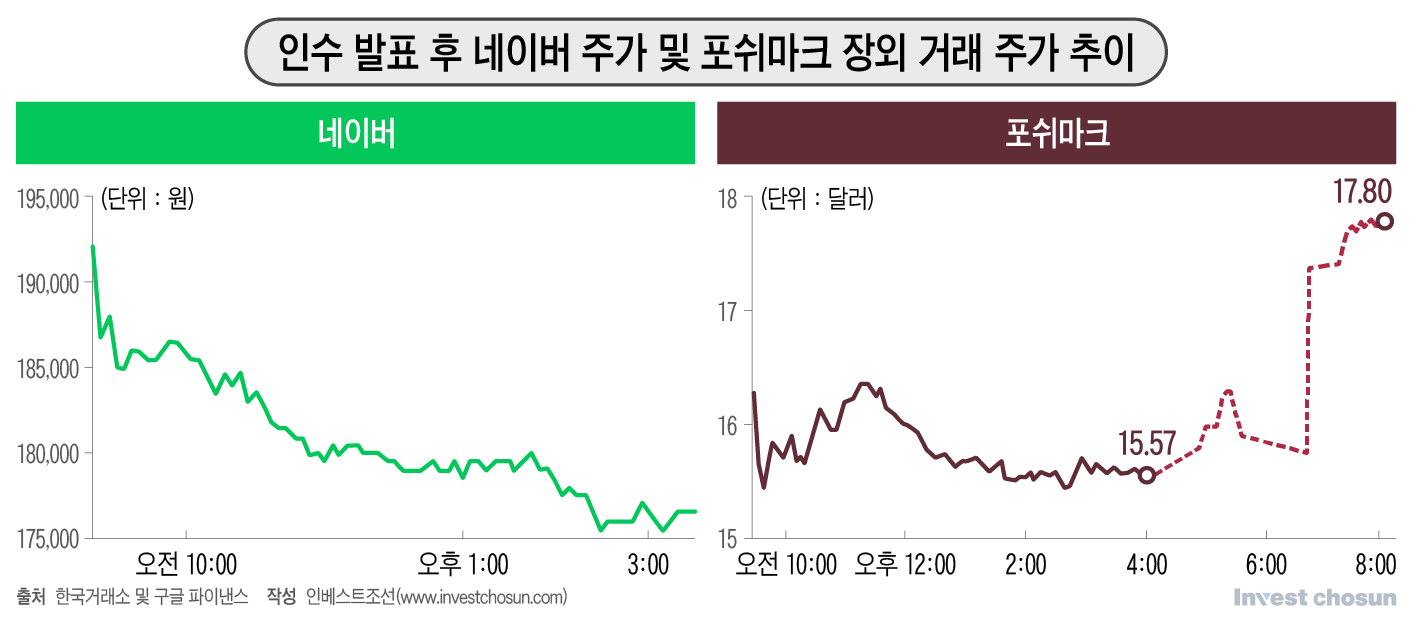

인수 발표 직후 보인 네이버와 포쉬마크 주가는 대조적으로 움직였다. 포쉬마크는 나스닥 시간 외 거래에서 정규장 대비 14% 이상 급등한 반면 네이버 주가는 장중 9%대 하락세를 보였다. 하루에만 약 3조원의 시가총액이 증발했다.

네이버 사정에 밝은 한 증권업계 관계자는 "그간 영업이익률에 있어 압박을 받아왔던 네이버가 적자기업까지 조 단위를 들여 인수하겠다고 하니 향후 마진율에 대한 리스크가 더욱 크게 인식되고 있다. 당장은 M&A에 따른 이점보다 이익이 희석되는 효과가 더 부각될 것으로 보인다"고 전했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기