공모가 적용 PBR 0.95배...1위 손보사보다 비싸

고밸류 논란 고배당으로 돌파? 문제는 '주가 상승률'

상장 이후 예보 잔여지분 매각 등 오버행 이슈 산적

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

13년 만의 대형 공기업 IPO(기업공개)로 주목 받고 있는 SGI서울보증보험(이하 서울보증)이 손해보험업계 1위인 삼성화재 수준의 기업가치를 인정해달라고 제시했다. 공모 구조 역시 신주 발행 없는 100% 구주매출로, 모기업인 예금보험공사의 공적자금 회수에만 초점이 맞춰져 있다는 점도 논란이다.

서울보증은 최근 금융감독원에 증권신고서를 제출했다. 오는 10월 수요예측 및 공모 절차를 거쳐 11월 중 상장을 마무리할 예정이다. 공모 규모는 공모희망가 하단 기준 약 2760억원으로, 전량 예보의 구주를 매출하는 형태다. 예보는 이번 공모를 통해 공적 자금을 회수하고, 서울보증을 중장기적으로 민영화하겠다는 방침이다.

증권신고서를 검토한 국내 기관투자가들의 반응은 시큰둥하다. 높은 배당률을 제외하면, 낮은 기업 성장성과 오버행(잠재적인 과잉 물량 주식) 이슈 등 상장 후 주가에 악영향을 줄 변수가 많다는 것이다.

증권가에선 예보가 자금을 회수하기 위해 밸류를 지나치게 높게 산정했다는 비판의 목소리가 적지 않다.

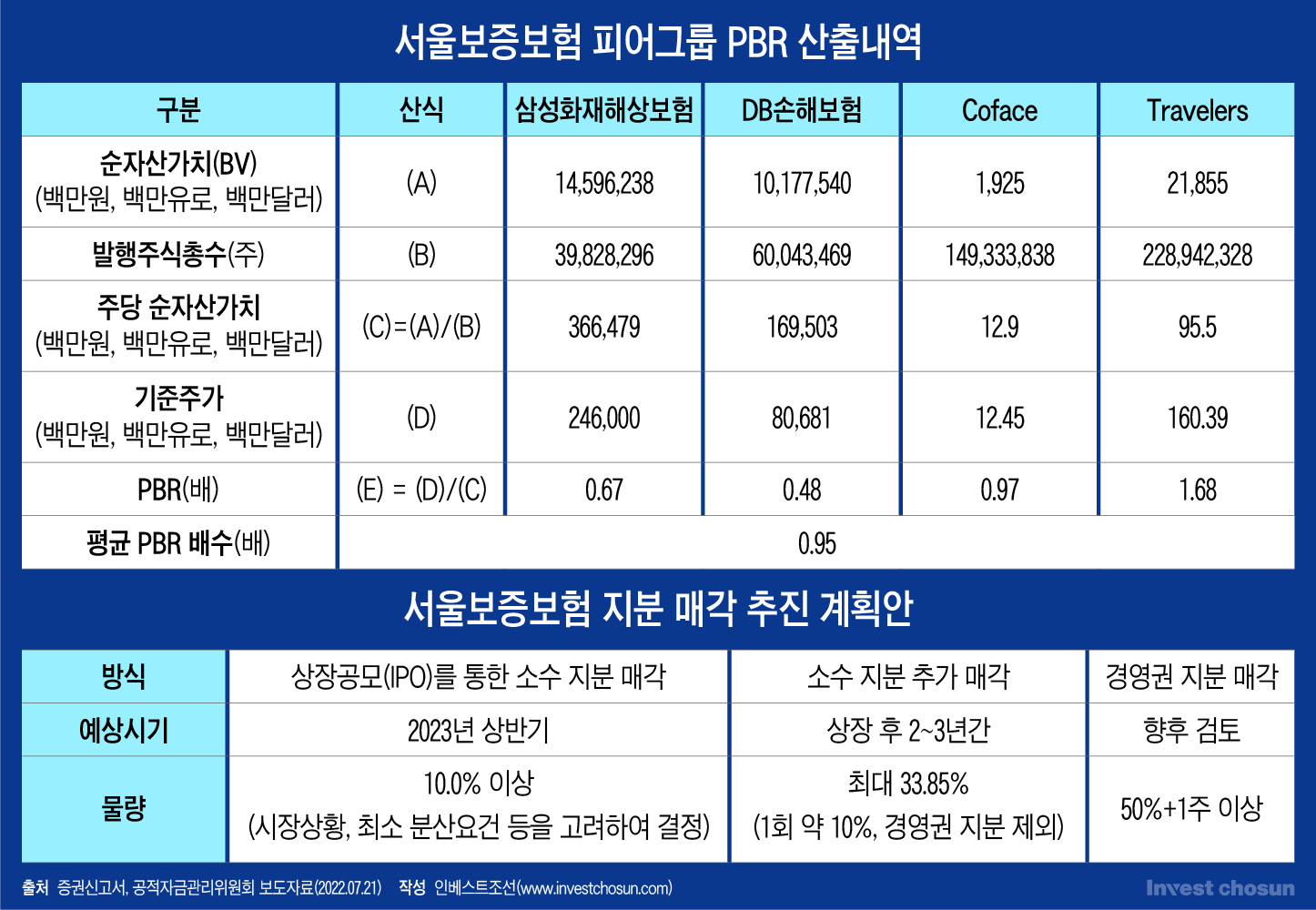

서울보증은 오는 10월 13일부터 국내외 기관투자가를 대상으로 공모가 확정을 위한 수요예측을 진행할 예정이다. 서울보증이 공모가 산정을 위해 적용한 PBR(주가순자산비율)은 약 0.95배다.

주관사단인 미래에셋증권과 삼성증권은 PBR 산정에 영향을 미치는 피어그룹으로 국내 상장사인 삼성화재와 DB손해보험, 해외 보험사인 코파스(Coface)와 트레블러스(Travelers) 등 4개 회사를 선정했다.

삼성화재와 DB손보의 PBR은 각각 0.67배, 0.48배 수준이었지만, 해외 보험사가 문제였다. 코페이스는 0.97배, 트레블러스는 1.68배에 달한다. 서울보증은 이들 4개 회사를 단순 평균한 0.95배를 공모가 산정에 적용했다.

최대 40%의 할인율을 감안해도 서울보증이 요구하는 PBR 밸류는 0.57배에서 0.75배 사이다. 밴드 상단 기준 손보업계 1위보다도 10% 이상의 프리미엄을 요구하는 셈이다. 밴드 최하단 역시 손보업계 '빅3'보다 더 높은 가치를 요구하고 있다는 평가다.

한 금융 담당 연구원은 "트레블러스는 왜 피어그룹으로 가져왔는지 모르겠다"며 "트레블러스 보험은 미국 상업보험 2위, 개인보험 3위, 임직원 3만명, 시가총액 50조원의 초대형 회사"라고 지적했다.

한 증권업계 관계자도 "해외에서 상장된 보증보험 회사들의 평균 PBR은 0.3배에서 0.4배 수준이며 장부가 절반 이상 나오는 게 거의 없다"며 "시장과 주관사들의 기업가치에 대한 인식 간극이 벌어진 상태"라고 지적했다.

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

최대주주인 예보의 오버행 이슈도 투심을 악화시키는 요인이다. 상장 목적이 정부(금융위원회)의공적자금 회수인 만큼, 예보는 이번 공모를 통해 서울보증 지분의 10%(6982160주)를 시장에 유통하고, 향후 2~3년간 단계적으로 주식을 지분의 50% 이상 대규모 매각할 계획이다.

대량의 주식이 수차례에 걸쳐 입찰 또는 블록딜을 통해 시장에 나온다면, 보통주 가격이 하락할 가능성이 높다.

정체된 기업 성장성과 운용실적 저하도 고평가 논란을 뒷받침하고 있다. 올해 1분기 기준 서울보증보험의 당기순이익은 686억원으로, 지난해 동기(1474억원) 대비 크게 줄었다. 지난해 말 기준으로 11%에 달했던 자기자본수익률(ROE)도 5.76%로 떨어졌다.

또한 서울보증의 운용자산은 약 75% 이상이 채권으로 구성됐는데, 최근 고금리 기조로 운용자산이익률이 하락하면서 투자영업이익이 2021년 기준 1880억원에서 지난해 1700억원까지 감소한 상황이다.

이에 따라 투자시장에선 서울보증 IPO의 흥행을 우려하는 분위기가 짙다. 이번 IPO가 오로지 정부의 미회수 자금 5조9000억을 시장에서 조달하기 위해 추진된 것이라는 비판이 주를 이루는 까닭이다.

그나마 50% 이상 수준의 높은 배당성향으로 일부 연기금들의 관심을 끌고 있지만, 새 회계제도(IFRS17) 도입으로 수혜를 입은 생보사 등 다른 회사들이 대안으로 떠오르는 상황이다.

한 증권사 연구원은 "고배당으로 고밸류 논란을 잠재운다는 전략이지만, 주가가 오를 때마다 있을 오버행을 견딜 만한 수준인가는 생각해봐야 한다"며 "상장 이후 주가 대비 배당수익률을 고려해야 할 것"이라고 지적했다.

공모주 펀드를 운용하는 한 기관 투자자도 "100% 구주 매출에 배당성향 50%라는 독특한 딜인데, 이 모든 것이 공적자금 회수를 돕기 위한 작업이라는 게 마음에 걸린다"며 "공모주펀드 특성상 배당보단 상장 후 주가를 우선하기 때문에, 수요예측에 참여하지는 않을 예정"이라고 말했다.