구주주 청약율은 80% 육박...배당주 펀드 등서 매수해가

최근 성장주 시들하며 은행주 등 배당주에 유동성 몰려

개인투자자 입장에선 대안 많아...내년 특별배당이 변수

-

신주인수권에 1원에 거래되는 수모를 겪었던 SK리츠가 실권주 일반공모 청약에 나선다. 구주주 청약 기간 중 주가 급락이 지속된데다 최대주주ㆍ2대 주주가 증자를 외면하며 먹구름이 드리웠지만, 구주주 청약율은 의외로 선방하는 모습을 보였다는 평가다.

그 배경으로는 최근 증시 및 성장주 주가가 부진의 늪에 빠지며 대안으로 금융주 등 배당주가 각광받고 있다는 점이 꼽힌다. 실제로 주요 주주가 던진 신주인수권의 상당 부분을 배당주 펀드를 운용하는 대형 운용사들이 받아간 것으로 파악된다.

다만 현 시점에서 예상되는 연간 배당 수익률은 6~7% 수준으로, 개인투자자들에겐 비슷한 배당수익률을 제공하는 다른 대안이 많다는 점이 변수로 꼽힌다.

SK리츠는 26일부터 2일간 구주주 배정 후 실권주 1495만여주, 확정 공모가 4160원 기준 622억여원 규모에 대한 일반공모 청약에 들어간다. 청약일 첫날 SK리츠 시초가는 4190원으로 당장 증자 참여를 통한 시세 차익은 기대할 수 없는 수준이라는 평가다.

앞서 지난 6일부터 5거래일간 진행한 신주인수권 매매에서는 이론가격 295원의 신주인수권이 장당 23원에 팔렸다. 이후 증자에 참여하지 않으려는 주주들의 투매가 이어지며, 거래 마지막날인 12일엔 신주인수권이 단돈 1원에 팔리기도 했다. 신주인수권 가격 추이는 구주주 투자심리의 바로미터인 탓에 구주주 청약율에 대한 부정적인 전망이 제기되기도 했다.

실제로 최대주주인 SK㈜는 배정 물량의 10분의 1인 130억원어치만 청약하겠다고 일찌감치 선을 그었다. 2대 주주인 새마을금고중앙회 역시 배정된 625만여장의 신주인수권을 국내 기관들에게 대량매매(블록세일) 방식으로 일괄 매도했다. 매도 가격은 장당 29원으로, 신주인수권 매매 시작 전날인 5일 팔았음을 감안하면 역시 이론 가격의 10분의 1 가격으로 '투매'한 것이란 평가가 나온다.

이런 와중에 지난 21~22일 진행된 구주주 청약 결과는 의외의 선방이었다는 평가다. 구주주에 배정된 7357만여주 중 5862만여주에 대한 청약이 들어왔다. 청약율은 79.67%였다. 신주인수권 매매 당시 냉랭했던 투심으로 인해 흥행 참패가 예견됐지만, 구주주 청약 결과 대량 실권 사태는 피할 수 있게 된 것이다.

물론 '흥행했다'고까지 말하긴 어려운 수치라는 게 업계 관계자들의 지적이다.

한 자산운용사 운용역은 "유상증자 구주주 청약의 경우 20%까지 초과청약이 가능하기 때문에 청약율의 실질적인 '만점'은 120%이며, 이 때문에 흥행하는 증자의 구주주 청약율은 보통 100%에 가깝게 나온다"며 "증자를 주관하는 주관사단이 실권 인수 부담을 크게 느끼지 않을 정도의 청약율이라고 본다"고 말했다.

-

의외의 청약율의 배경으로는 최근 은행주ㆍ보험주 등 배당주가 각광받고 있는 현상이 꼽힌다. 이차전지ㆍ인공지능(AI) 등의 성장 테마로 급등했던 주식들이 상승 동력을 잃고 추락하는 상황에서 유가 상승ㆍ달러 강세 등 매크로 변수가 겹치자, 방어주 성격인 배당주에 유동성이 몰리고 있는 것이다. 실제로 KRX 은행 지수는 이달 들어 5.4%, KRX 보험 지수는 11% 상승했다.

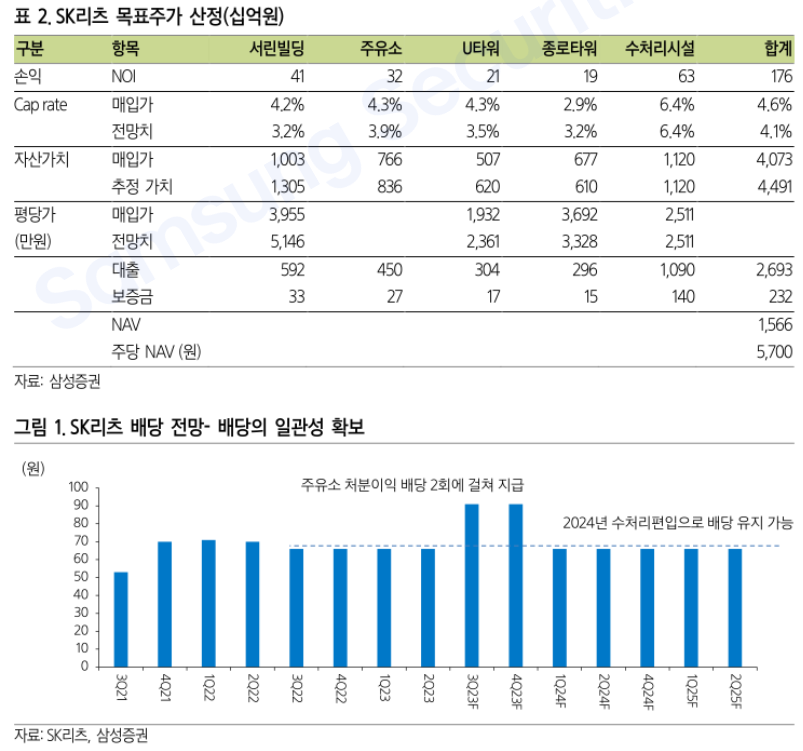

SK리츠는 하이닉스 수처리센터 편입 이후 국내 상장 리츠 중 자산 규모가 최상위권에 들어가게 된다. 현 주가 기준 연간 배당수익률도 6~7% 안팎으로 기대된다. 자산을 배분해야하는 대형 기관들 입장에선 포트폴리오에 일부 편입할 가치가 있다는 분석이다. 실제로 SK㈜와 새마을금고중앙회가 매각한 신주인수권은 대부분 배당주 펀드를 운영하는 복수의 국내 운용사들이 인수해간 것으로 파악됐다.

남은 건 622억원 규모의 일반공모 청약이다. 현 주가와 공모가 사이 시세차익은 기대하기 힘든 상황이라 결국 배당수익을 따질 필요성이 있다는 지적이다.

지난 1분기와 2분기 각각 66원씩을 배당했던 SK리츠는 3분기와 4분기엔 주유소 자산 매각 차익을 특별배당으로 얹어 각각 91원씩 배당할 것으로 전망된다. 이번 증자의 납입일은 10월초로 예정돼있다. 이번 증자에 참여하는 투자자는 일단 3분기 말 기준 분기 배당 대상이 아니다. 연말 배당인 주당 91원이 당장 기대할 수 있는 배당 수익이다. 공모가 대비 배당수익률은 2.2% 수준이다.

내년 배당이 변수로 작용할 전망이다. SK리츠는 주유소 등 자산을 추가 매각해 특별배당을 진행하겠다는 입장이지만, 아직 확정된 것은 없다. 증권가에서 전망하는 내년 SK리츠 주당 연간 배당총액(DPS)은 264~290원으로 공모가 4160원 기준 예상 연간 배당수익률은 6~7% 안팎으로 추정된다.

개인투자자 입장에서 이 정도 수익률을 주는 자산은 이미 적지 않다는 점이 문제다. 당장 금융지주 대장주인 KB금융지주만 해도 올해는 물론 내년에도 6~7% 안팎의 배당수익률이 기대된다. 하나금융지주와 우리금융지주는 8~10%로 더 높다. 올해 회계기준 변경으로 큰 이익 상승을 기록한 주요 손해보험주 역시 아직 배당정책을 확실하게 내놓은 곳이 많지는 않지만, 평균 6% 안팎의 배당수익률을 제공할 것으로 기대되고 있다.

무엇보다 큰 경쟁자로는 리츠 대장주인 신한알파리츠가 꼽힌다. 신한알파리츠는 지난 8월 용산더프라임타워를 2384억원에 매각하며 상장리츠 중 최대 매각차익 524억원을 올렸다. 이 수익은 내년 3월 특별배당으로 결의돼 6월 지급 예정이다. 처분이익만 따진 특별배당금은 주당 490원으로 추정되며, 이를 포함한 신한알파리츠의 내년 주가 대비 배당수익률은 12.7%에 이를 전망이다.

다른 운용사 주식운용본부장은 "신한알파리츠 역시 자산 매각에 따른 중장기적 배당 수익 감소 우려가 있어 기관 입장에선 일부 편입해 포트폴리오로 가져가면 되는 부분이 있다"며 "투자 규모가 한정적인 개인투자자 입장에선 선택과 집중을 해야 하는데, SK리츠가 크게 매력적으로 다가오진 않을 것"이라고 평가했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기