기업공개 무산 시 콜&드래그 발동…11번가와 유사한 구조

11번가 포기했던 '배임' 사유, SKB에 똑같이 적용 가능?

SK그룹 재무부담 크지만…돈 잘 버는 SKB 안고 갈 가능성

-

11번가가 투자자 주도 매각 절차에 들어간 가운데, 이를 바라보는 SK브로드밴드(이하 SKB) 투자자들의 속내도 복잡해졌다. 실적이 부진한 11번가와 달리 SKB는 안정적인 이익을 내고 있어 상황이 다르다. 그러나 두 회사 모두 5년 내 상장(IPO)를 약속하는 등 투자유치 조건이 유사했던 탓에 SKB 입장에선 회수 전까진 SK그룹의 행보를 예의주시해야 하는 상황이다. 재무부담이 큰 SK그룹이 군살 빼기에 나선 점도 변수로 꼽힌다.

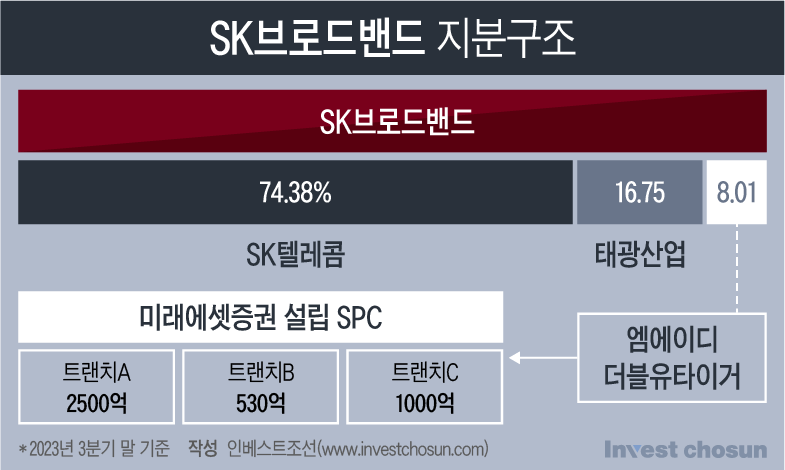

SK텔레콤은 2019년 티브로드를 인수했다. 이듬해 SKB와 티브로드를 합병시키며 합병법인(현 SKB)의 지분 8.01%를 주는 대가로 미래에셋증권으로부터 4000억원 가까운 투자를 유치했다. 미래에셋증권은 3.5%의 수익률과 5년 내 IPO를 약속받았다. IPO 무산 시 SK그룹 측이 수익률을 얹어 되사주되, 그렇지 않을 경우 투자자가 SK텔레콤 측 지분도 함께 팔 수 있도록 하는 권리(Call & Drag)도 확보했다.

미래에셋증권은 특수목적법인(SPC)인 ‘엠에이디더블유타이거’를 주체로 내세워 자산담보부대출(ABL) 방식으로 투자금을 조달했다. 선순위 트랜치A(2500억원)와 후순위 트랜치C(1000억원)는 한국증권금융 등 기관투자가에 재매각했다. 후순위인 트랜치B(530억원)에는 미래에셋증권 자금이 포함돼 있다.

SKB 투자자들이 상장으로 약정 수익률 이상을 회수하려면 SKB 기업가치가 5조원에 이르러야 할 것으로 거론된다. 합병 당시 SK브로드밴드와 티브로드의 기업가치는 장부가로 각각 3조6000억원과 1조3000억원 수준이었다.

상장 기한까진 아직 여유가 있지만 최근 분위기만 살피면 SKB가 이 정도 기업가치를 인정받기는 쉽지 않아 보인다. IPTV를 비롯한 유선방송 업계는 넷플릭스 등 OTT에 고전하고 있어 성장성을 높게 점치기 어렵다. 비교기업인 LG헬로비전과 KT스카이라이프의 시가총액은 3000억원을 밑돌고 있다.

SKB의 사정은 11번가와도 닮아 있다. SK그룹 측은 2018년 보장수익률 3.5%, 5년내 상장, Call & Drag 조건으로 11번가 재무적투자자(FI)를 유치했다. 올해 상장에 실패하더라도 SK그룹이 FI 지분을 사줄 것이란 예상이 많았지만, SK그룹은 콜옵션을 포기했다. 그간 경영 환경이 크게 달라졌고, 콜옵션 행사 시 배임 문제가 불거질 수 있다는 이유에서다.

-

SK그룹이 콜옵션을 포기함에 따라 이달부터 FI 주도의 11번가 매각 작업이 진행되고 있다. SK 측 지분까지 함께 판 후 FI 수익률을 먼저 채우는 방식(워터폴)이다. 씨티글로벌마켓증권과 삼정KPMG가 매각 주관사다.

시장이 SKB의 가치를 높게 보지 않는다면, SK텔레콤이 콜옵션을 행사해 투자자 측 지분을 사들일 수 있다. 반면 11번가 때는 시장의 예상을 뒤엎고 콜옵션을 포기했기 때문에 투자자로선 불안감을 완전히 지우긴 어렵다는 시선도 있다. SK그룹 측은 아직 이를 고민하긴 이르다는 분위기다.

한 투자업계 관계자는 "SK스퀘어 경영진과 이사회는 FI를 유치할 당시의 기업가치로 11번가 지분을 되살 경우 배임에 해당할 수 있다며 콜옵션을 행사하지 않았다"며 "이 논리는 SK텔레콤과 SKB에도 그대로 적용할 수 있다"고 했다.

SK그룹의 기조가 긴축으로 돌아선 것은 변수다. 작년 초부터 유동성 위기가 거론되면서 반드시 필요한 사업과 그렇지 않은 사업을 가르려는 움직임이 가속화하고 있다. 그룹 차원의 재무 부담을 해소하려면 수조원이 필요할 것이란 평가가 나온다.

물론 SKB와 11번가를 동일 선상에 두기 어려운 면도 있다. 11번가는 투자유치 후 적자가 지속되며 어려움을 겪었지만, SKB는 연간 3000억원 이상의 이익을 내는 회사다. SKB를 미래 핵심 먹거리로 보긴 어렵지만, 그렇다고 안정적으로 돈을 버는데 굳이 포기할 이유가 있느냐는 것이다.

11번가의 모회사는 포트폴리오 관리에 애를 먹는 SK스퀘어이고, SKB의 모회사는 안정적인 현금흐름을 내고 있는 SK텔레콤이라는 점은 차이가 있다. SK텔레콤이 가진 SKB 지분(74.38%)이 넉넉한 만큼 지분을 유동화할 여지가 남아 있다.

SK그룹은 11번가 문제 이후 평판 관리에 더 신경을 쓰고 있다. 올해부터 SK수펙스추구협의회를 이끌게 된 최창원 부회장이 SK그룹에 대한 시선이 곱지 않아진 것을 뼈아프게 여기는 것으로 알려졌다. 그룹 전체 살림도 중요하지만 시장과 마찰을 빚는 결정은 되도록 피할 가능성이 있다.

한 글로벌 투자사 관계자는 "올해 SK그룹이 재무 개선을 위해 비주력 포트폴리오 정리에 나선 것은 사실이지만, SKB는 성장성이 부족해도 안정적인 기업이기 때문에 계속해서 가져갈 것"이라며 "FI들이 상환 유예에 합의해주지 않으면 SK가 높은 확률로 콜옵션을 행사할 것으로 예상한다"고 분석했다.