-

교보생명이 상장(IPO) 문턱에서 주저하고 있다. 벌써 자본확충 컨설팅만 두번째다. 신창재 회장을 비롯한 경영진이 IPO를 미루기 위함이란 평가까지 나온다.

그럼에도 재무적투자자(FI)들의 압박이 거세지고 있어 마냥 IPO를 미룰 수 만은 없을 것이란 관측이 제기된다.

교보생명은 지난달 IPO 주관사 선정작업에 나서려고 했으나, 돌연 계획을 취소했다. 지난 7월 해외에서 발행한 신종자본증권 주관업무를 맡은 바 있는 노무라증권, 씨티그룹글로벌마켓증권, JP모간, UBS 등이 IPO 주관사 후보로 거론되던 터였다.

현재는 자본확충 컨설팅을 위해 씨티글로벌마켓증권, JP모간 등 외국계 증권사들과 해외 NDR(Non-deal roadshow)를 준비하고 있다. 자본확충의 필요성 및 해외투자 수요를 확인하기 위함이란 명분이지만 이미 한 차례 관련 컨설팅이 진행된 바 있어 실효성에 의문이 많다.

이를 놓고 투자금융(IB)업계에선 교보생명 경영진들이 IPO를 주저하고 있다는 말들이 나오고 있다. 재무적투자자(FI)들의 IPO 요구는 거세지고 있으나, 행여 경영권의 문제가 생길까 우려하고 있다는 것이다. 주관사 선정 작업도 막판에 신 회장이 막은 것으로 전해진다.

-

한 보험업계 관계자는 “신 회장을 비롯한 주요 경영진들이 IPO는 최후의 수단으로 생각하고 있다”라며 “경영권과 직결된 문제라 다시 한번 고민하는 것으로 안다”라고 말했다.

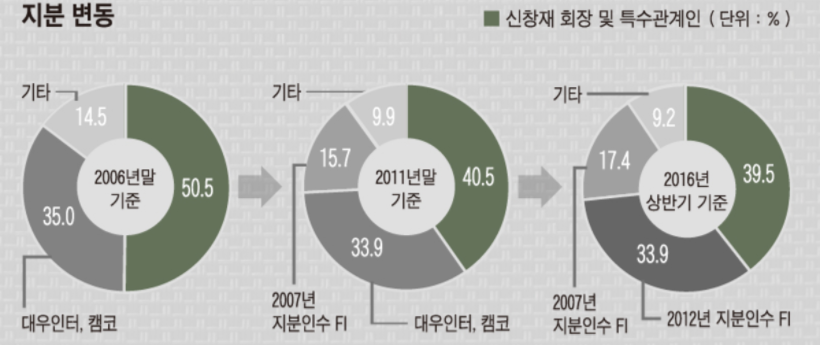

교보생명의 지분구조는 신창재 회장이 39%의 경영권 지분을 가지고, 나머지 지분 대부분을 FI들이 나눠가지고 있다. 이미 FI들의 지분율이 상당히 높은 상황에서 IPO 시 신 회장의 추가적인 지분 희석이 예상된다. IPO의 목적이 IFRS17 도입에 따른 자본확충이란 점에서 구주매출로만 진행되기는 어렵기 때문이다. 이러다 보니 신 회장이 IPO에 상당한 부담을 느끼는 것으로 알려졌다.

또한 현 경영진은 경영의 주도권이 FI로 넘어갈 수 있다는 점을 우려하고 있는 것으로 파악된다. 투자금 회수란 FI들의 본질적인 목표 달성을 위해선 IPO 시 회사 가치를 끌어올리는 일이 무엇보다 중요하다. 이를 위한 FI들의 경영참여는 이전보다 늘어날 수 밖에 없다. 벌써부터 주관사단이 FI들의 경영참여의 통로로 활용될 것이란 전망이 나온다.

이러다 보니 경영진은 IPO를 망설이고 그 사이 FI의 불만은 점점 쌓이고 있다. FI들은 지난달 5억달러 해외 신종자본증권 발행에서 보듯 이미 해외의 투자수요는 확인된 만큼 적극적으로 IPO에 나설 것을 요구하고 있다. 그간 교보생명은 시장 상황상 제대로 된 가치를 인정받기 힘들다는 점을 이유로 IPO에 소극적인 자세를 취해왔다.

한 투자사 관계자는 “5억달러 신종자본증권은 최초 제시한 금리보다 55bp 낮은 수준에서 금리가 결정될 만큼 해외 투자수요 확보에 성공했다”라며 “교보생명도 더 이상 IPO를 미룰 명분이 없어졌다”라고 말했다.

투자금융 업계에선 결국 교보생명이 IPO에 나설 것으로 점치고 있다. 이미 한 차례 의뢰한 자본확충 컨설팅 결과에서도 신종자본증권, IPO 말고는 이렇다 할 대안이 없다고 밝혀진 바 있다. 이렇게 시간을 끌다가는 자칫 FI들의 원성만 더 살 수 있다는 지적이 제기된다.

한 보험업계 관계자는 “10년을 넘게 교보생명에 투자한 FI도 있을 만큼 이제 FI들의 인내심에도 한계가 오고 있다”라며 “건전성 강화란 숙제도 주어진 만큼 경영권 보호를 위해 언제까지 IPO를 미룰 수는 없을 것이다”라고 말했다.

입력 2017.09.25 07:00|수정 2017.09.26 09:40

인베스트조선 유료서비스 2017년 09월 22일 16:54 게재

교보생명, 지난달 IPO 주관사단 선정 절차 돌연 취소

신창재 회장이 가로막은 것으로 알려져

경영의 주도권 FI에 넘어갈까 우려 때문이란 해석